Inflation, Marktstimmung und die Kress-Zyklen

13.07.2009 | Clif Droke

Trotz einer 40%igen Markterholung und einer Linderung der Kreditkrise herrscht ganz deutlich ein Klima starker Angst unter den Marktteilnehmern. Umfragen zur Marktstimmung unter Investoren zeigen, die Bären dominieren die Bullen, denn nur wenige glauben, eine Erholung könnte nachhaltiger Natur sein.

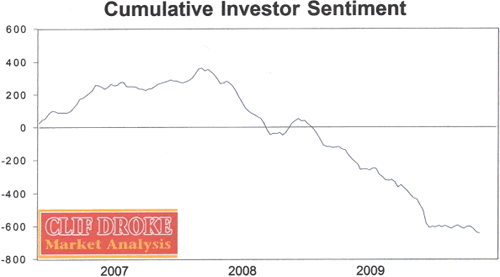

Einzig und allein die Angst ist in den letzten Wochen gestiegen, als sich der Aktienmarkt in einer seitwärtsgerichteten Handelspanne festfuhr. Der Leitindex S&P 500 hat sich zwar seit seinen Märztiefs deutlich nach oben bewegt, der kumulative AAII-Index für Investorenstimmung erreicht dennoch tiefere Tiefs, da die Investorenpsychologie nicht aufhört, von der zwischenzeitlichen Erholung des Marktes abzuweichen.

Wenn es darum geht, an eine Erholung zu glauben, scheint sich bei Investoren die Tendenz ausgeprägt zu haben, "einfach nein zu sagen". Solange sie diese Erholung nicht mit eigenen Augen sehen, schmecken und fühlen können, glauben sie einfach nicht, dass eine solche eintreten kann. Die unmittelbare "Ursache" dieser tief verwurzelten negativen Stimmung ist augenscheinlich genug: Die Medien kochen die Emotionen hoch, indem sie die "schlechten Nachrichten" bezüglich Arbeitslosigkeit, privater Verbrauch etc. aufbauschen. Die meisten Marktteilnehmer sind dermaßen auf die Nachrichten der Mainstream-Medien eingetacktet, dass sie ohne weiteres vom negativen Grundton und der Emotionalität der großen Tagesthemen beeinflusst werden.

Aber woher stammt denn diese negative Ausrichtung in den Nachrichten der Medien? Und warum wurde der unverbesserliche Optimismus der 80er und 90er durch einen fortwährenden Pessimismus seit 2001 ersetzt? Die Antwort darauf findet man im alles überspannenden Einfluss der Kress-Zyklen.

Die 120-Jahre-Abfolge der Master-Kress-Zyklen ist der Grundstein langfristiger Planung an den Finanzmärkten und ökonomischer Analyse. Ihr Einfluss erstreckt sich buchstäblich über alle Unternehmungen in einer kapitalistischen Wirtschaft, und ihre Wirkung auf die Massenpsyche kann nicht gar unterschätzt werden. Die 120-Jahre-Abfolge unterteilt sich in kleinere Bestandteile, die die langfristigen Trends für Markt und Wirtschaft bestimmen. Dazu gehören die 10-Jahre-, 12-Jahre-, 20-Jahre-, 30-Jahre-, 40-Jahre- und 60-Jahre-Zyklen - neben jenen Zyklen, die von noch kürzerer Dauer sind.

Zwei der dominantesten Zyklen innerhalb der 120-Jahre-Abfolge sind die 30-Jahre- und 40-Jahre-Zyklen. Zusammen bilden sie den langfristigen Trend (30-Jahre) und die Tendenz (40-Jahre) für die Finanzmärkte. Zusammengenommen prägen ebenso die Ausrichtung der allgemeinen Investorenpsychologie und sind auch bestimmend dafür, wie Nachrichten interpretiert werden.

Der 30-Jahre-Zyklus erreichte 1984 seine Talsohle. Zusammen mit dem 40-Jahre-Zyklus wurde das Entstehen der "Go-Go"-Atmosphäre und des Massenoptimismus dieser Zeit begünstigt. Als der 30-Jahre-Zyklus gegen Ende 1999 seinen Höhepunkt erreichte, war das Ende der "feel good" Ära der 80er und 90er markiert und der Beginn der aktuellen Ära der "schlechten Nachrichten". Der sich jetzt im Abschwung befindende 30-Jahre-Trendzyklus wird durch die Tatsache verschlimmert, dass sich der 40-Jahre-Tendenzzyklus ebenfalls im Abschwung befindet. Zur Verdeutlichung der geschichtlichen Auswirkungen der 30-Jahre- und 40-Jahre-Zyklen schauen Sie sich bitte die folgenden Daten an:

1894: Der 120-Jahre-Zyklus erreicht sein Tief. Große industrielle Depression/ Marktcrash, Ende der landwirtschaftlichen Ära in den USA, Beginn der industriellen Ära

1914: 40-Jahre-Zyklus erreicht seinen Höhepunkt Der Erste Weltkrieg beginnt.

1934: Der 40-Jahre-Zyklus erreicht sein Tief. Die US-Wirtschaft/ der Aktienmarkt erholen sich von den tiefsten Ständen der Depression.

1939: Der 30-Jahre-Zyklus erreicht seinen Höhepunkt. Der Aktienmarkt erreicht seinen Höhepunkt; die Ära des 2.Weltkriegs beginnt.

1969: Der 30-Jahre-Zyklus erreicht seinen Höhepunkt. Großer Höhepunkt des Aktienmarktes/ der Wirtschaft

1974: Der 40-Jahre-Zyklus erreicht sein Tief. Ende der großen Rezessionsperiode, Geburt eines langfristigen Bullenmarktes.

1984: Der 30-Jahre-Zyklus erreicht sein Tief. Beginn der Ausreißerphase des Bullenmarktes/ der Produktivität der 80er Jahre.

1999: Der 30-Jahre-Zyklus erreicht seinen Höhepunkt. Ende des langfristigen Bullenmarktes, Beginn der turbulenten 2000er.

Das "Age of Turbulence", über das Alan Greenspan schrieb, ist neben anderen Einflüssen das Werk der Kress-Zyklen. Die 30-Jahre- und 40-Jahre-Zyklen unterstützen nicht mehr die wirtschaftliche Ausbreitung Amerikas, wie sie über viele Jahrzehnte hinweg angedauert hatte. Die finale "Hard-Down-Phase" für jeden Zyklus, gleich welcher Dauer, liegt ungefähr bei den letzten 10% der Zyklenlängen. Die "Hard-Down-Phase" des 40-Jahre-Zyklus entspricht 4 Jahren; das heißt 2011, 2012, 2013 und 2014 stehen für den letzten Teil des aktuellen 40-Jahre-Zyklus. Die letzten drei Jahre des aktuellen 30-Jahre-Zyklus - heißt also, 2012, 2013, 2014 - werden dessen "Hard-Down-Phase" umspannen.

In den Jahre zwischen 1999 (als der 30-Jahre-Zyklus seinen Höhepunkt erreichte) und 2014 (wenn die 120-Jahre-Abfolge komplett sein wird) hat es und wird es immer wieder kontrazyklische Einflüsse geben. Zum Beispiel erreichte der 12-Jahre-Zyklus im Jahr 2002 seine Talsohle und beendetet einen heftigen Bärenmarkt der Technologieaktien. Das Tief des 10-Jahre-Zyklus im Jahr 2004 bescherte den Aktien und der Wirtschaft in den Folgejahren zusätzlichen Auftrieb. Im letzten Jahr, als der 12-Jahre-Zyklus seinen Höhepunkt erreichte und der 6-Jahre-Zyklus seinen Tiefpunkt, kam der Abwärtsdruck der Kreditkrise. Das Hoch des 10-Jahre-Zyklus in diesem Jahr, zusammen mit einem erneut aufsteigenden 6-Jahre-Zyklus, erleichterte die Erholung seit Jahresbeginn.

Nach diesem Jahr wird der Markt nicht mehr die Unterstützung eines steigenden 10-Jahre-Zyklus haben. Das wird bedeuten, dass den Regulatoren der Geldmengen nur noch ein Zyklus bleibt, mit dem sie arbeiten können - der 6-Jahre-Kress-Zyklus ist also noch bis ins Jahr 2011 in seiner ansteigenden Phase, dann erreicht er seinen Höhepunkt. Ist also eine Erholung der Wirtschaft möglich - wenn auch mit Unterbrechungen und nur in begrenzter Form - bis der "finale Vorhang" im Jahr 2011 fallen soll? Das letzte Mal, dass wir es mit einer identischen Formation der Kress-Zyklen zu tun hatten, war in den Jahren zwischen 1889-1891 - was zur anstehenden Periode 2009-2011 passt.

Im Jahr 1894 erreichte die gesamte Abfolge des 120-Jahre-Zyklus das letzte Mal ihre Talsohle, wobei es in den Jahren zwischen 1892-1894 zur finalen "Hard-Down-Phase" der 30-Jahre- und 40-Jahre-Zyklen gekommen war. Trotz des damals massiven deflationären Drucks erreichte der Aktienmarkt (anhand des Axe-Houghton-Index als Maßstab) Ende 1891 seinen abschließenden Höhepunkt - genau rechtzeitig für die "Hard-Down-Phase" der 30/40-Jahre-Zyklen, die erdrückende Auswirkungen auf die Preise hatte.

Die US-Notenbanken könnten theoretisch die Erfahrung der Jahre 1889-1891 wiederholen, aber nur um den Preis, dass konstant und kräftig das Geldangebot aufgepumpt wird. Aber würde dies nicht zur Hyperinflation führen, wie viele zu glauben scheinen? Laut den Kress-Zyklen ist das unwahrscheinlich. Der langfristige Inflation/Deflationszyklus in der Kress-Abfolge ist der 60-Jahre-Zyklus, der 1984 seinen Höhepunkt erreicht hatte und jetzt ab 2009 in seiner finalen "Hard-Down-Phase" ist. Eine Untermenge des 60-Jahre-Zyklus sind die 6-Jahre- und die 12-Jahre-Zyklen. Der finale 12-Jahre-Zyklus der aktuellen 120-Jahre-Abfolge erreichte letztes Jahr seinen Höhepunkt (was wiederum den starken Einbruch der Preisniveaus für Öl/ Rohstoffe im letzten Jahr begünstigte). Der finale 6-Jahre-Zyklus der 120-Jahre-Abfolge bleibt noch bis 2011 aufsteigend, wie eben schon erläutert. Von 2011 an besteht die Möglichkeit eines leichten Inflationsdrucks, der periodisch aufflammt, aber nichts, was wir in den Jahren zwischen 2002-2008 gesehen haben.

Langfristige Deflation wird von jetzt (seit letztem Sommer schon) bis 2014 das beherrschende Thema sein. Die Herausforderung für die Regulatoren des monetären Systems liegt nicht mehr darin, Wachstum zu erhalten ohne dabei Inflation zu schaffen, sondern darin, die Finanzmärkte aufrecht zu erhalten und die Tragkraft der Wirtschaft gegen ständig steigenden hyper-deflationären Druck zu erhalten.

© Clif Droke

www.clifdroke.com

Dieser Artikel wurde am 07.07.09 auf www.safehaven.com veröffentlicht und exklusiv für GoldSeiten übersetzt.