Silber folgt Gold trotz abweichender Fundamentallage

04.05.2013 | Thorsten Proettel

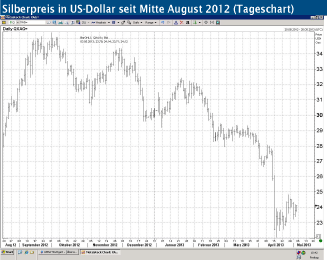

Stärkster Preissturz seit 18 Monaten

Der starke Goldpreisverfall Mitte April erfasste auch Silber. Das Edelmetall verlor mehr als 27%, sofern der Höchststand bei 27,61 USD am 12. April mit dem Tief in den frühen Morgenstunden des 16. Aprils bei 22,04 USD vergleichen wird. Einen ähnlich starken Crash erlebte Silber zuletzt Ende September 2011, als der Preis ebenfalls innerhalb von drei Handelstagen gemessen am Hoch und am Tief um 34,5% fiel. Im Gegensatz zu damals fiel blieb eine kräfige Gegenbewegung im aktuellen Fall aber aus. Die Notierungen bewegten sich weitere sechs Handelstage um die Marke von 23 USD je Feinunze, bevor zuletzt das Niveau von rund 24 USD erklommen wurde.

Gold nimmt Silber in Sippenhaft

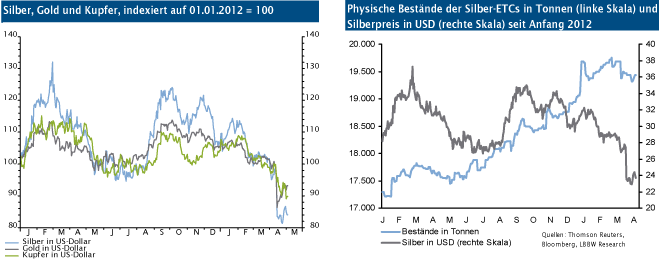

Pauschal lässt sich behaupten, dass der Hauptgrund für den Silbercrash im bereits erwähnten, zeitgleich stattfindenden Absturz des Goldpreises zu suchen ist. Erfahrungsgemäß vollziehen die Silbernotierungen häufig die Vorgaben des "großen Bruders" Gold, wenn auch mit stärkeren prozentualen Ausschlägen nach oben und unten (siehe Chart).

Die Begründung hierfür liegt unter anderem in der gemeinsamen Verwendung beider Edelmetalle als Investitions- und Spekulationsobjekt. Daneben lässt sich anhand der Entwicklung des Kupferpreises ein Teil der allgemeinen Schwäche des Silberpreises in den letzten Monaten erklären. Beide Metalle werden unter anderem in der Elektrotechnik als elektrisches Leitermaterial verwendet und der zuletzt sichtbare Rückgang der Kupfernotierungen könnte als geringere Nachfrage aus diesem Bereich interpretiert werden.

Anleger erhöhten Silberbestände seit Jahresanfang

Konkrete Ursachen für den Einbruch der Silbernotierungen lassen sich dagegen kaum benennen. Im Gegensatz zum Rückgang der Goldnotierungen ging der Silbercrash nicht mit einem Abverkauf durch Anleger einher. Die Silberbestände der physisch besicherten Fonds (ETCs) reduzierten sich zwar seit ihrem Allzeithoch bei rund 19.750 Tonnen Mitte März 2013 um etwa 280 Tonnen beziehungsweise 1,4% einen Monat später. Allerdings waren in der fraglichen Zeit des Silbereinbruchs Mitte April keine Verkäufe durch ETCs zu beobachten und seit Jahresanfang stiegen die Bestände per Saldo sogar um 530 Tonnen beziehungsweise 2,8%.

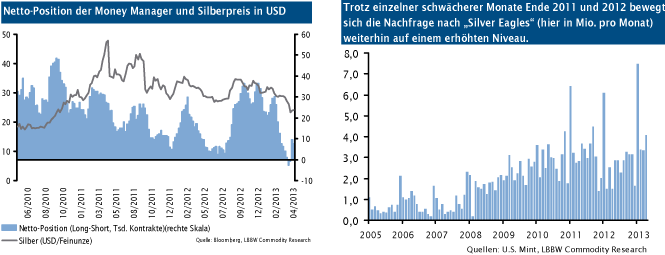

Money Manager ab Mitte April auf Long-Seite

Ähnlich wie bei den ETCs sieht es auch auf dem Futuresmarkt aus. Gemäß den wöchentlich erhobenen Daten der US-Terminmarktaufsicht SEC erhöhte sich die Netto-Position der so genannten Money Manager von minus 609 Kontrakte am 9. April auf plus 9.449 Kontrakte am 16. April. Somit sind die Spekulanten zumindest per Saldo im Zeitraum des Absturzes von der Short-Seite auf die Long-Seite gewechselt. Nicht zu vegessen ist allerdings, dass sie sich vor allem in den zwei Monaten ab Anfang Februar massiv aus dem Silbermarkt verabschiedeten. Die Netto-Postion fiel um rund 32.000 Kontrakte im rechnerischen Umfang von mehr als 4.900 Tonnen Silber.

Silbermünzen und -barren gefragt

Der Preiseinbruch Mitte April beflügelte die Nachfrage der Privatanleger nach Silbermünzen und -barren. Die Prägezahlen der je nach Bedarf hergestellten US-Silver Eagles lag im April mit rund 4,1 Mio. Exemplaren knapp 170% über dem Vorjahreswert. In den ersten vier Monaten des Jahres 2013 wurden 18,3 Mio. Feinunzen Silber für die Anlegermünze mit der Walking Liberty aufgewendet, was ein Plus von rund 57% gegenüber dem Vorjahreszeitraum darstellt. Vermutlich deckte sich in Deutschland angesichts von Schnäppchenpreisen und der für 2014 bevorstehenden Mehrwertsteuererhöhung auf Silbermünzen so mancher Anleger ein.

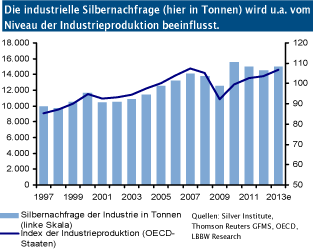

Silberbedarf der Industrie 2012 rückläufig

Gemäß den jüngsten Daten von Thomson Reuters GFMS ging der Silberbedarf der Industrie im letzten Jahr um 4,5% auf 14.490 Tonnen zurück, während wir angesichts des weltweiten Wirtschaftswachstums mit einem Anstieg gerechnet haben. Für 2013 geht GFMS jedoch angesichts von steigender Aktivität im Verarbeitenden Gewerbe und einer allgemeinen Konjunkturverbesserung von einer Erholung des industriellen Silberbedarfs aus. Die Londoner Analysten ließen jedoch offen, ob dies ausreichen wird, um die ver-mutlich geringere Nachfrage aus dem Photovoltaiksektor auszugleichen.

Fazit

Der Absturz des Silberpreises Mitte April war weniger den eigenen Fundamentaldaten des Silbermarktes geschuldet, sondern vermutlich eher Bewegungen auf dem Derivatemarkt. Bei Anlegern ist das weiße Metall trotz des insbesondere in den USA zu beobachtenden Abverkaufs von Goldanlagen weiterhin beliebt. Angesichts unseres positiven Konjunkturausblicks (Welt-BIP 2013 +3,7%, 2014 +4,4%) gehen wir von einer leichten Zunahme des industriellen Silberverbrauchs aus, die sich entsprechend in steigenden Preisen niederschlagen sollte. Anleger sollten jedoch unbedingt berücksichtigen, dass Silber ein stark konjunktursensitives Metall ist und deshalb ungeachtet unserer Prognosen keine bessere allgemeine Risikoabsicherung als Gold bietet.

© Thorsten Proettel

Commodity Analyst

Quelle: Landesbank Baden-Württemberg, Stuttgart

Diese Publikation beruht auf von uns nicht überprüfbaren, allgemein zugänglichen Quellen, die wir für zuverlässig halten, für deren Richtigkeit und Vollständigkeit wir jedoch keine Gewähr übernehmen können. Sie gibt unsere unverbindliche Auffassung über den Markt und die Produkte zum Zeitpunkt des Redaktionsschlusses wieder, ungeachtet etwaiger Eigenbestände in diesen Produkten. Diese Publikation ersetzt nicht die persönliche Beratung. Sie dient nur zu Informationszwecken und gilt nicht als Angebot oder Aufforderung zum Kauf oder Verkauf. Für weitere zeitnähere Informationen über konkrete Anlagemöglichkeiten und zum Zwecke einer individuellen Anlageberatung wenden Sie sich bitte an Ihren Anlageberater.