Wenn Zentralbanken Aktien kaufen

23.05.2013 | Clif Droke

Die von Zentralbanken vorangetriebene Finanzmarkterholung ist bislang die Investment-Story des Jahres. Obwohl fast alle eine Ahnung davon haben, welche Auswirkungen die Ankäufe von Finanzanlagen durch die Fed (85 Mrd. $ monatlich) auf den Aktienmarkt haben, so wissen nur wenige Investoren, dass die Zentralbanken auch direkt Aktien ankaufen. Diese neue Entwicklung hat schockierende Auswirkungen.

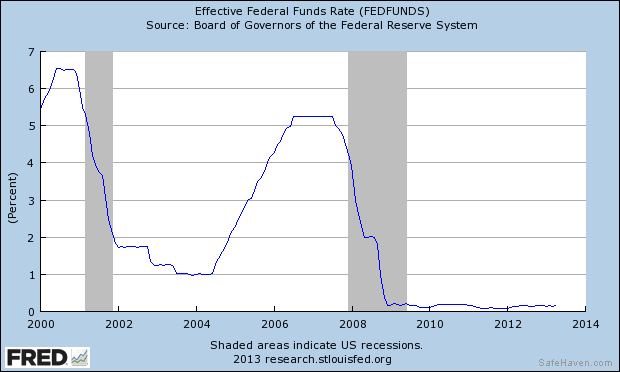

Nach Aussage der Bank of America haben die Zentralbanken der Welt seit Juni 2007 insgesamt 511 Zinssatzsenkungen vorgenommen, um die Weltwirtschaft zu reflationieren. "Die meisten Zentralbanken, die wir auf dem Schirm haben, weisen immer noch eine Tendenz zur geldpolitischen Lockerung auf.", heißt es in einem jüngsten Lagebericht, der von Morgan-Stanley-Ökonomen unter Führung von Joachim Fels aus London erstellt wurde. "Im Rahmen einer solchen Ausrichtung muss es nicht einmal starke Negativüberraschungen hinsichtlich des Wachstums oder den Inflationsraten geben, damit noch mehr Zentralbanken den Schalter für weitere quantitative Lockerungen umwerfen."

Mohamed El-Erian, CEO von Pacific Investment Management, meinte: “Die Zentralbanken sind unsere besten Freunde, nicht etwa weil sie die Märkte mögen, sondern weil sie ihre Makro-Ziele nur über die Märkte erreichen können. Nun ist zu hoffen, dass die Maßnahmen der Zentralbanken auch durch verbesserte Fundamentaldaten validiert werden.“

Nun ließ auch die Australische Zentralbank ihren Leitzins diese Woche auf ein Rekordtief sinken, so als wolle sie den Kampf der Weltzentralbanker gegen die Deflation demonstrativ unterstützen; und auch die EZB und die Zentralbank Indiens lockerten letzte Woche. Zwar beschlossen die japanische Zentralbank und die US-Zentralbank auf ihren letzten Treffen keine geldpolitischen Veränderungen, doch schon im April hatte die Bank of Japan ihre monatlichen Anleiheankäufe verdoppelt, und die US Fed hatte letzte Woche eine Erhöhung der Anleihekäufe über die monatlichen 85 Mrd. $ hinaus in Aussicht gestellt.

Diese simplen aber unwiderlegbaren Tatsachen lassen sich anhand von zwei Wall-Street-Gemeinplätzen zusammenfassen: “The trend is your friend.” und “Don’t fight the Fed.”. Zentralbanken wie die US Fed ebnen den Weg für eine anhaltende Erholung an den Finanzmärkten eben nicht nur indem sie Anleihen und Hypothekenschulden ankaufen, sondern jetzt auch ganz direkt durch den Ankauf von Unternehmensaktien, wie ein jüngst erschienener Bericht deutlich macht.

In einem Bloomberg-Artikel vom 25. April berichtet Sarah Jones darüber, dass Zentralbanken in “ungekannten Mengen" Aktien aufkaufen, während sinkende Anleiherenditen die Investoren in Richtung Aktienmarkt blicken lassen. Aus einer Studie mit 60 Zentralbankern, die letzte Monat von der Central Banking Publication und der Royal Bank of Scotland Group Plc veröffentlicht wurde, geht hervor, dass 23% der Befragten meinten, sie besäßen Aktien oder hätten vor, Aktien zu kaufen. Von der Bank of Japan, dem zweitgrößten Devisenreserven-Halter der Welt, hieße es am 4.April, man wolle die Investitionen in Aktien-ETF bis 2014 auf 3,5 Billionen Yen (35,2 Mrd. $) verdoppeln.

Die Bank of Israel kauften letztes Jahr zum ersten Mal Aktien, während die Schweizer Nationalbank und die Tschechische Nationalbank ihre Aktienbestände schon auf 10% ihrer Gesamtreserven getrieben haben, so Bloomberg. Die Bundesbank in Deutschland scheint der Möglichkeit von Aktienkäufen zumindest offen gegenüberzustehen. Obgleich weder die US Federal Reserve noch die Bank of England direkt Aktien erwerben, spekulieren Analysten schon, dass auch die Fed bald mitmischen werde - unter dem Vorwand ihres Mandats zur Schaffung von "Preisstabilität und maximale Beschäftigung".

"Manager von Bankenanlagen suchen nach Alternativen zu Staatsanleihen, nachdem die Anleiherenditen unter anderem durch die "Wachstumsstimulierungsanstrengungen“ der Fed, der Bank of Japan und der Bank of England auf Rekordtiefs gefallen sind.", so Jones in ihrem Bloomberg-Artikel. Die Umfrage unter 60 Zentralbankern, welche zusammen 6,7 Billionen $ verwalten, kam zu dem Ergebnis, dass fast die Hälfte der Befragten aufgrund der niedrigen Anleiheverzinsung bereit sei, höhere Risiken einzugehen. Vierzehn sagten, sie hätten schon in Aktien investiert oder wollten das innerhalb der nächsten fünf Jahr tun. “Diese Frage wurde nie zuvor im Rahmen einer solchen Jahresumfrage gestellt.“, so Bloomberg.

Ein institutioneller Trader bemerkte treffend: "Der Aktienmarkt ist der letzte Überlebende unter den Anlageklassen." Da die Dividendenerträge für Aktien jetzt die Anleiherenditen übersteigen, scheint es nur einleuchtend, dass die Banken am Aktienmarkt auf Ertragsjagd gehen. Das relativiert wiederum die unaufhaltsame Aufwärtsbewegung am Aktienmarkt während der letzten sechs Monate. Der Aktienmarkt wurde nicht nur durch das Fed-Aufkaufprogramm im Umfang von 85 Mrd. $ pro Monat angeheizt; wie wir jetzt wissen, hat auch der Ankauf Dividende bringender Aktien durch ausländische Zentralbanken der Rally zusätzlich Stärke verliehen. Das sind weitere wichtige Hintergrundinformationen für die rastlose Aktienmarkt-Rally der letzten 6 Monate, die man im folgenden Chart für den S&P 500 (SPX) sehen kann.

David Knox Barker warf in der Mai-Ausgabe seines “Market Cycle Dynamics Letter“ einige interessante Fragen zum Beutezug der Zentralbanken am Aktienmarkt auf: “Es gibt einen grundsätzlichen Unterschied zwischen einer Finanzwelt, in der Zentralbanken als “Tagesgeldgeber“ der Geschäftsbanken auftraten und einer, in der sie aktiv mit Aktieninvestments beschäftig sind. Werden Zentralbanken am Ende sogar den Markt shorten? Haben sie gar so etwas wie eine treuhänderische Pflicht zur Absicherung ihrer Long-Positionen? Betreiben Sie Handel über die großen Geschäftsbanken?“

Diese Fragen und andere werden noch beantwortetet. An dieser Stelle nur so viel: Ein Aktienmarkt, der durch Zentralbankenkäufe noch zusätzliche Unterstützung erhält, wird wahrscheinlich auf absehbare Zeit in noch stärkerem Maße vor einem Crash geschützt sein. War die Existenz eines sogenannten "Plunge Protection Team" (PPT) in der Vergangenheit noch strittig, so braucht man jetzt nicht mehr über dessen Existenz zu diskutieren.

Gold

Es ist eine unausgesprochene Tatsache für Goldinvestoren, dass die wachsende institutionelle Nachfrage nach Aktien dem Goldmarkt den Wind aus den Segeln nimmt. Kitco News berichtete letzten Dienstag: "Anhaltende Abflüsse aus den Exchange-Traded Funds sowie steigende Dollar-Notierungen begrenzen das Kurspotential beim Gold, während die jüngst stark gestiegene physische Nachfrage wie auch die anhaltende Lockerungspolitik der Zentralbanken für Unterstützung am Markt sorgen." Trotz der stark steigenden physischen Goldnachfrage nach Erreichen der April-Tiefs (gerade in Asien) wird die Tatsache, dass immer mehr “Hot Money“ an den Aktienmarkt fließt und Gold von institutionellen wie Hedgefonds-Managern größtenteils ignoriert wird, dem gelben Metall keinen Rückenwind bescheren.

Da die Notierungen des S&P 500 steigen und Gold nicht mehr auf die Beine kommt, sinkt in der Konsequenz auch die relative Stärke des Metalls. Das gibt den Hedgefonds und anderen technisch versierten Investoren, die technische Indikatoren beobachten, einen Grund mehr, in nächster Zeit nicht in Gold zu investieren.

Bei Kitco hieß es: "Für den Exodus aus den Gold-ETF sei nach Meinung einiger Marktbeobachter der in diesem Jahr zu beobachtende Umschichtungstrend hin zu Aktien mitverantwortlich gewesen."

"Der größte Negativfaktor sind nach wie vor die ETF. Hier hatten wir andauernde, konstante Liquidierungen zu verzeichnen", so Bill O’Neill, Chef bei LOGIC Advisors. Er fügte hinzu, dass viele davon ausgingen, dass dieser Exodus noch nicht vorbei sei.

“Wenn große Hedgefonds erst einmal eine solche Anlageklasse verlassen und umschichten, dann wechseln sie in der Regel nicht wieder sprunghaft zurück." [...] Die großen Akteure werden nur langsam an den Markt zurückkommen.", so O’Neill.

© Clif Droke

www.clifdroke.com

Dieser Artikel wurde am 16.05.2013 auf www.safehaven.com veröffentlicht und exklusiv für GoldSeiten übersetzt.