Bernankes geldpolitisches Experiment ist bereits gescheitert

24.08.2013 | Claus Vogt

Erfolgreiche Zentralbankpropaganda

Die US-Zentralbank kauft Monat für Monat für 85 Mrd. $ Anleihen, überwiegend Staatsanleihen. Sie bezahlt diese Käufe mit Geld, das sie extra zu diesem Zweck - gewissermaßen aus dem Nichts - erschafft. Diesem Geld stehen also keine Güter oder Dienstleistungen gegenüber, sondern nichts, gar nichts.

Die Menge der von fleißigen Menschen erzeugten Güter und Dienstleistungen bleibt also gleich, nur die Geldmenge steigt. Dass auf diese Weise kein Wohlstand erzeugt werden kann, ist eigentlich offensichtlich. Dennoch hat die Zentralbanknomenklatura es irgendwie geschafft, genau dieses Propagandamärchen fest in der veröffentlichten Meinung und in dem, was an den Universitäten Wirtschaftswissenschaften heißt, zu verankern.

Das ist eine durchaus bemerkenswerte Leistung. Sie demonstriert auf beeindruckende Weise, was mit kluger Propaganda möglich ist.

Aber dem Gemeinwohl dient diese Leistung nicht. Denn sie setzt lediglich einen heimtückischen und teilweise sehr verschlungenen Umverteilungsprozess in Gang, der bei der Ausweitung der zwar oft beklagten, aber selten analysierten Kluft zwischen Arm und Reich eine sehr wichtige Rolle spielt.

Der Staat gewinnt, der Sparer verliert

Erklärtes Ziel dieser "Quantitative Easing" genannten Manipulationen ist es, für Zinssätze zu sorgen, die nicht marktgerecht sind, sondern niedriger. Offensichtliche Profiteure dieser Machenschaften sind hoch verschuldete Regierungen und deren Gläubiger, also überwiegend Banken und Versicherungen. Die Zinslast der Regierungen sinkt, und Staaten, die bei marktgerechten Zinsen den Staatsbankrott erklären müssten, können - zumindest eine Zeitlang - weiterwursteln, so dass ihre Gläubiger vor Verlusten bewahrt werden.

Ein offensichtlicher Verlierer dieser Politik sind natürlich die Sparer. Ihre Zinseinnahmen fallen. Nach Inflation und Steuern sitzen sie sogar auf Verlusten. Was der Staat gewinnt, verlieren sie.

Die traurige Wahrheit kommt langsam ans Licht

In einer aktuellen Studie der San Francisco Fed heißt es, dass Anleihekäufe der Zentralbank "bestenfalls moderate Auswirkungen auf das Wirtschaftswachstum haben". Konkret beschreiben die Autoren die Wirkung von Quantitative Easing II, das im vierten Quartal 2010 beschlossen wurde, folgendermaßen: "Das reale Bruttoinlandsprodukt (BIP) betrug in diesem Quartal 1,1% (…) Unsere Schätzungen kommen zu dem Ergebnis, dass ohne die groß angelegten Anleihekäufe (LSAPs, Large Scale Asset Purchases) das BIP 0,97% betragen hätte."

Das also ist einer Studie zufolge, die Zentralbankbürokraten selbst durchgeführt haben, das traurige Ergebnis von Quantitative Easing: 0,13%-Punkte mehr Wachstum.

Dem gegenüber steht eine gewaltige Spekulationsblase an den Rentenmärkten, Echoblasen an den Aktienmärkten und massive realwirtschaftliche Fehlentwicklungen und Ungleichgewichte. Auch diese Blasen werden platzen. Und aufgrund ihrer Größe werden sie eine Krise auslösen, welche die Ereignisse des Jahres 2008 harmlos erscheinen lassen.

Die Zinsmanipulationen funktionieren nicht mehr

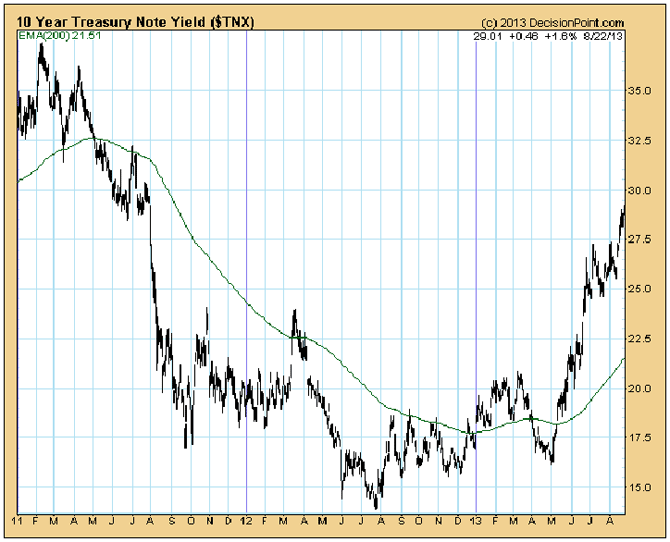

Der folgende Chart zeigt Ihnen die Zinsentwicklung 10-jähriger US-Staatsanleihen. Wie Sie sehen, wurde das Zins-Tief von 1,4% bereits im Juli 2012 erreicht. Seither sind die Zinsen beharrlich gestiegen, und seit Anfang Mai dieses Jahres hat sich der Zinsanstieg sogar erheblich beschleunigt - trotz der massiven Manipulationsbemühungen der Zentralbankbürokraten.

Diese Entwicklung ist überaus interessant. Sie deutet darauf hin, dass die Zentralbanknomenklatura mit ihrem hoch riskanten geldpolitischen Experiment der vergangenen Jahre am Ende ihrer Möglichkeiten angekommen ist. Die geldpolitischen Marktmanipulationen funktionieren nicht mehr. Die Marktkräfte sind letztlich doch stärker als die planwirtschaftlichen Instrumente der Zentralbankbürokraten.

Zinssatz 10-jähriger US-Staatsanleihen, 2011 bis 2013

Quelle: www. decisionpoint.com

Bernankes Geldpolitik hat eine "Bubble Economy" geschaffen

Was also haben die geldpolitischen Weichenstellungen der vergangenen Jahre bewirkt?

Ein um 0,13%-Punkte höheres Wirtschaftswachstum. Den Erhalt maroder Großbanken. Eine dramatisch gestiegene Staatsverschuldung. Eine globale Spekulationsblase an den Anleihemärkten. Echoblasen an diversen Aktien- und Immobilienmärkten und die Entstehung einer weltweiten "Bubble Economy".

Ich gehe davon aus, dass wir bald erfahren werden, wie hoch der tatsächlich zu zahlende Preis für dieses schauerliche geld- und staatsschuldenpolitische Experiment der vergangenen Jahre sein wird. Denn steigende Zinsen werden die Blasen zum Platzen bringen und die sehr fragile Weltwirtschaft in die nächste große Krise stürzen.

Steigende Zinsen sind Gift für die Börsen

Darüber hinaus sind steigende Zinsen bekanntlich auch Gift für die Börse. Hier bahnt sich das Ende der künstlich verlängerten Hausse der vergangenen Jahre an.

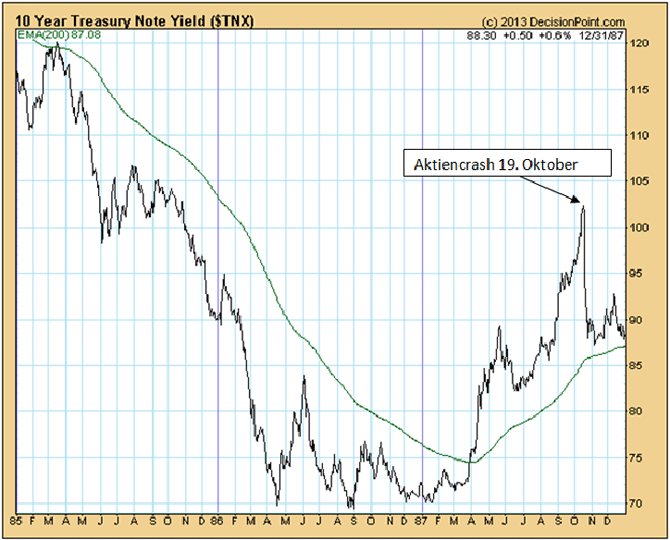

Der nächste Chart zeigt Ihnen die Zinsentwicklung der Jahre 1985 bis 1987. Zahlreiche Analysten sehen in ihr den Auslöser für den damaligen sehr spektakulären Aktiencrash.

Zinssatz 10-jähriger US-Staatsanleihen, 1985 bis 1987

Quelle: www. decisionpoint.com

P.S.: Meine Indikatoren zeigen heute übrigens ein noch höheres Risiko für die Aktienmärkte an als 1987.

© Claus Vogt

www.clausvogt.com