Fluch und Segen niedriger Zinsen

15.10.2013 | Frank Amann

Zinsen für geliehenes oder verliehenes Geld sind ein Faktor, der unser aller Leben - vor allem auf längere Sicht - in sehr viel höherem Maße beeinflußt, als dies auf den ersten Blick wahrnehmbar ist. Dies gilt sowohl auf der ganz persönlichen, als auch auf betriebs- und volkswirtschaftlicher Ebene. Für Geldbesitzer sind die anhaltend niedrigen Zinsen für Bankgeldanlagen aller Art (Tages-, Festgeld, Sparbriefe, usw.) seit einiger Zeit eine betrübliche Angelegenheit. Kreditnehmer hingegen schauen freundlich d‘rein, zumindest diejenigen, die über die entsprechende Bonität bzw. die entsprechenden Sicherheiten verfügen und ihre Wünsche/Investitionen mit niedrig(st)en Zinsen finanzieren können. Allerdings ist der Luxus von kurzfristig zur Verfügung gestellten Kreditlinien (Dispo, Kontokorrentkredite, usw.) extrem teuer geblieben bzw. - in Relation zu den Guthabenzinsen - geworden.

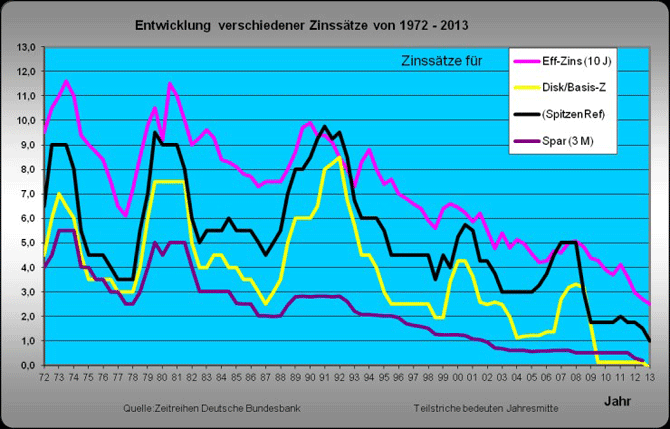

Wir haben, und das zeigen auch die beiden nachstehenden Langzeitbetrachtungen (seit 1972) in aller Deutlichkeit, einen äußerst bemerkenswerten ‘Verfall‘ der Zinsen zu konstatieren, was eine vertiefte Betrachtung verdient.

Erklärungen:

Effektiv-Zinssatz: durchschnittl. Eff-Zinssatz für Wohnungsbaukredite mit 10-jähriger Laufzeit

Diskontsatz/Basiszinssatz: Bis Ende 1998 Diskontsatz, zu dem Banken Wechsel an die Bundesbank verkaufen konnten; ab 1999 (2002) Basiszinssatz (§ 247 BGB), korrigiert um Veränderungen des längerfristigen Refinanzierungssatzes der EZB (Basistender mit 3-mon. Laufzeit). Der Basiszinssatz wird jeweils am 1.1. und 1.7. von der Bundesbank festgesetzt.

Spitzenrefinanzierungssatz: Zinssatz, zu dem Banken kurzfristige Liquidität (Übernacht-Liquidität) erhalten. Er liegt i.d.R. 1% über dem eigentlichen EZB-Leitzins für 7 Tage-Tender, der z.Zt. 2,5% (04.12.08) beträgt = Hauptrefinanzierungssatz .

Sparzins (3 Monate): Habenzinssatz, zu dem private Haushalte Gelder auf Sparkonten mit 3-monatiger Kündigungsfrist anlegen können (Spareckzins).

Warum ist das Zinsniveau - speziell in Deutschland - derart niedrig?

Man könnte annehmen, daß der deutsche Staat als einer der sichersten Kreditnehmer der Welt betrachtet wird (mit offensichtlich seit Jahren zunehmender Tendenz). Je geringer das Risiko, desto geringer der Zins, so die gängige Erklärung. Dies ist aber nur die halbe Wahrheit.

Die niedrigen Zinsen, die man in Deutschland heute bekommt, wenn man dem Staat Geld leiht (also Staatsanleihen kauft), sind nicht zuletzt krisenbedingt zustande gekommen und bilden eine ökonomische Ausnahmesituation ab, die insbesondere durch die Ungleichgewichte im Euroraum entstanden ist. Seit der Zuspitzung der Eurokrise in 2010 (nach dem ersten Griechenlandpaket) und nachdem klar wurde, daß es eben doch einen Unterschied macht, ob man eine griechische, spanische oder deutsche Staatsanleihe erworben hat, haben sich die Zinsen im Euroraum nämlich wieder nennenswert auseinanderbewegt. Anders ausgedrückt: Aufgrund der Unmöglichkeit, wirtschaftliche Ungleichgewichte durch Währungsab-/aufwertungen zu regeln, drückt sich das dramatische Leistungsgefälle in Europa (bzw. im Euroraum) derzeit auch in einem (zu) niedrigen Zins für Deutschland und in einem hohen Zins für z.B. die Südländer aus.

Für die deutsche Geldpolitik und die Höhe der Zinsen war früher die Bundesbank und ist heute die Europäische Zentralbank (EZB) zuständig. Die EZB kann den sogenannten Leitzins wie mit einem Schieberegler senken oder erhöhen, in der Absicht, die Wirtschaft via Bankensystem entweder mit ‘billigem Geld‘ zu befeuern, oder aber das Kreditvolumen und Investitionen durch ‘teures Geld‘ zu drosseln. Allerdings kann die Zentralbank die Zinsen für langfristige Ausleihungen nicht direkt beeinflussen, denn hier bestimmen vornehmlich die Teilnehmer auf dem Kapitalmarkt, d.h. Pensionskassen, Versicherungen oder große Fonds, durch ihre Kauf-/ Verkaufstransaktionen den Preis (also den Zins). Indirekt kann die Zentralbank aber dann doch auch auf die Zinsen langfristiger Papiere einwirken, nämlich dann, wenn sie z.B. Staatsanleihen aufkauft, die am Markt nicht plazierbar wären (wie bereits mit dem Aufkauf diverser Anleihen einiger europäischer Nachbarn geschehen).

Es ist wichtig zu verstehen, daß kurzfristige Zinsen von der EZB direkt, Zinsen für mittel- bis langfristige Laufzeiten aber nur indirekt beeinflußt werden können, dies aber nur mit Mitteln, die dann letztlich auf ein (nach den Statuten der EZB) verbotenes ‘Gelddrucken‘ hinauslaufen.

Einige praktische Überlegungen bzw. Fragestellungen im Zusammenhang mit der derzeitigen Zinssituation:

1. Obwohl die kurzfristigen Zinsen niedrig sind, sind die Dispozinsen immer noch extrem hoch; wie kommt das?

Hier haben die Banken in der Tat eine Möglichkeit gefunden, ihren Ertrag zu erhöhen, indem sie die Differenz zwischen kurzfristig geliehenem Geld (Tagesgeld, Festgeld) und kurzfristig verliehenem Geld (Dispo-/Überziehungskredit, Kontokorrentkredit) in historisch nahezu einmalige Dimensionen gebracht haben. Hilfreich war hier übrigens die EU-Verbraucherkreditlinie, die zum 11. Juni 2010 in nationales Recht umgewandelt wurde.

Die neu festgelegten Regeln für Verbraucherkredite bedingten die Festlegung eines Referenzzinses, nach dem Bankkunden überprüfen können, ob die Konditionen bei Dispo- und Überziehungszinsen korrekt angepaßt werden. Viele Banken haben sich für den 3-Monats Euribor entschieden. Erstaunlicherweise war just im Juni 2010 die Differenz zwischen Dispo- und Referenzzinssätzen auf die Rekordrate von durchschnittlich 9,3% angestiegen, und somit wurde der neue Mechanismus zu einem für den Verbraucher bzw. Kreditnehmer historisch schlechten Zeitpunkt installiert. Hier haben sich die Banken in eine dauerhafte Pool-Position gebracht. Aber alles ganz legal!

2. Was bedeuten die niedrigen Zinsen für Immobilien und deren Finanzierung?

Die allgemeine positive Grundstimmung für Immobilien setzt sich - auch befeuert durch die Eurokrise und damit verbundene Ängste vor dem Verlust der Geldwerte - munter weiter fort. Es besteht zwischenzeitlich sogar die Gefahr, daß völlig bedenkenlos Engagements angedacht und eingegangen werden, die man noch vor einigen Jahren gescheut hätte. Wir möchten an dieser Stelle darauf hinweisen, daß jede Entscheidung in Sachen Immobilien und Finanzierung sehr individuelle Überlegungen und Betrachtungen erforderlich machen, um Denk- und nachfolgende Investitionsfehler zu vermeiden. Hier gilt es, kühlen Kopf zu bewahren und nicht einfach in der Herde mitzugaloppieren.

3. Immer wieder wird behauptet, der Deutsche Staat würde durch niedrige Zinsen enormes Geld sparen. Entspricht das den Tatsachen?

Im Prinzip stimmt das, allerdings werden einige Aspekte ausgeblendet. So z.B. der Umstand, daß niedrige Zinsen auf der Kapitalanlageseite dem Staat auch weniger Abgeltungssteuer bringen. Bei einem Gesamtanlagevolumen von 2 Billionen Euro macht ein Prozentpunkt 20 Mrd. Euro aus. Hiervon stünden dem Staat 25% zu (Abgeltungssteuer); jeder Prozentpunkt niedrigere Zinsen ‘kosten‘ den Staat somit auch 5 Mrd. Euro pro Jahr.

4. Wie wirkt sich diese niedrige Zinssituation auf Pensionskassen, Lebensversicherungen und sonstige Betriebliche Altersvorsorgeeinrichtungen aus?

Mit einem Wort: Verheerend, denn diese haben in ihren Kalkulationen natürlich mit anderen Zinssätzen kalkuliert (um ihre jeweiligen Renten und Ansprüche dauerhaft auszahlen zu können), und wenn eine Lebensversicherung 4% Garantiezins zahlen soll, aber langfristig nur noch 2 oder 3% (wenn überhaupt) erwirtschaften kann, treibt das den Anlagemanagern dieser Institutionen nicht nur im Sommer den Schweiß auf die Stirn.

Letztlich lebt die komplette Branche in der Hoffnung, daß sich die ‘abnorme‘ Situation der niedrigen Zinsen irgendwann wieder ‘normalisiert‘. Sollte dies nicht eintreten, wird sich das rigoros - in Form von Kürzungen - auf die Ansprüche und Renten der Bezugsberechtigten auswirken; da beißt die Maus keinen Faden ab. Es hat schon seinen Grund, warum diese Thematik - die Risiken und Nebenwirkungen von dauerhaft niedrigen Zinsen - im Bundestagswahlkampf 2013 nicht die geringste Rolle gespielt hat. Das Volk soll(te) nämlich ruhig glauben, daß alles bleibt wie es ist ...

5. Wie lange wird die Niedrigzinsphase noch anhalten?

Das weiß natürlich kein Mensch. Als sicher kann aber gelten, daß seit dem Anwachsen der Schuldengebirge der Industriestaaten von Alpen- auf Himalajaformat selbst geringe Zinserhöhungen zu dramatischen Verwerfungen der globalen Finanzarchitektur führen würden und die Kreditwürdigkeit auch von derzeit noch ‘stabilen‘ Staaten auf eine ganz harte Probe gestellt würde. Daher ist es extrem wahrscheinlich, daß die Niedrigzinspolitik solange aufrechterhalten wird, wie nur irgendwie möglich; schlicht, um das aktuelle (letztlich unfinanzierbare) System und natürlich den Euro zu "retten".

6. Welche Folgen hätte es, wenn die Niedrigzinsphase noch über Jahre anhalten sollte?

Zum einen würden über niedrige Zinsen Geldbesitzer sukzessive enteignet, insbesondere dann, wenn die Inflation über dem Zinsertrag liegt (wie derzeit der Fall). Zum anderen würden einzelne ‘Brocken‘ aus dem Schuldengebirge wegbrechen, z.B. bei Lebensversicherungen und Pensionskassen, weil sie irgendwann ihr einstiges Vertragsversprechen nicht mehr halten könnten. Je nach Schuldner ist mit einem schleichenden, trabenden oder sogar galoppierenden Wertverfall von Geld- und Rentenforderungen zu rechnen.

Einige praktische Empfehlungen, wie mit dem Thema 'Niedrigzinsen' als Sparer oder Schuldner umgegangen werden sollte:

- a) Wenn irgendwie möglich, bezahlen Sie keine Dispo- oder Kontokorrentzinsen (und wenn, dann nur für ganz kurzfristige Überziehungen, die alsbald wieder ausgeglichen werden können). Bereits bei 10.000 € Überziehungskredit kommt leicht ein Betrag zwischen 1.000 und 1.500 € jährlicher Kosten (Zinsen) zusammen.

- b) Wer die Möglichkeit hat, bereits laufende (bzw. höher verzinste) Kredite zu kündigen, bzw. durch Sondertilgungen zu reduzieren, sollte diese - wenn möglich - nutzen; dies aber nicht unüberlegt, sondern es sollte in jedem einzelnen Falle abgewogen werden, ob es in der individuellen Situation sinnvoll ist.

- c) Nutzen Sie die Möglichkeiten interfamiliärer (Privat-)Kredite - im Betreuungs-Newsletter 02/2010 haben wir uns bereits intensiv mit diesem Thema beschäftigt. Dies ist oftmals eine sehr elegante Möglichkeit, das Anlagedilemma (niedrige Zinsen für den Anleger, aber hohe Zinsen für den kurzfristigen Kreditnehmer) für alle Beteiligten sinnvoll zu lösen und sich die Gewinnmargen der Banken im wahrsten Sinne des Wortes zu ersparen.

- d) Vermeiden Sie langlaufende Sparverpflichtungen (z.B. Lebensversicherungen) oder Geldanlagen. Ein halbes Prozent mehr Zinsen, dafür lange Zeit keinen Zugriff mehr auf sein Kapital zu haben, ist keine gute Idee. Wenn die Zinsen nämlich tatsächlich nennenswert steigen sollten, befindet man sich in einer Falle, aus der es bis zum Ablauf der Anlage kein Entrinnen gibt.

- e) Eine der größten Gefahren, die das derzeitige Zinsumfeld für potentielle Kreditnehmer mit sich bringt, ist, Vermögensgegenstände (insbesondere Immobilien) anzuschaffen, die man sich unter anderen (Zins-)Umständen nicht angeschafft hätte. Die Gefahr besteht hierbei weniger im Zinsbereich, sondern vielmehr darin, sich Werte zuzulegen, deren potentielle Wertschwankungen zu wenig bedacht werden. Sich über einen günstigen Kredit zu freuen, ist eine Sache, verhindert aber nicht den Tränenausbruch, wenn das angeschaffte Wirtschaftsgut eines Tages dann doch zu einem sehr viel niedrigeren Preis verkauft werden muß, als einstens gedacht/erhofft. Zinsen können daher nur eine relevante Größe für Investitionsentscheidungen aller Art sein, nicht aber die einzige bzw. die entscheidende. Außerdem kann bereits jetzt beobachtet werden, daß (z.B. bei Immobilien) der ‘günstige Zins‘ in den Kalkulationen der Verkäufer schon jetzt preiserhöhend wirkt.

- f) Mittel- bis langfristig orientierte Anlagen haben letztlich auf dem Sparbuch oder auf dem Tagesgeldkonto ohnehin nichts zu suchen. Hier bieten sich Wertpapiere/Fonds und/oder sonstige Sachwerte als weitaus bessere Alternativen an. Diese werfen zwar i.d.R. keine fixen Zinsen ab, sondern schwanken im Wert - was vielen nach wie vor mehr Angst macht als die langfristigen Konsequenzen der derzeitigen ‘Zinspolitik‘ -, gewinnen aber bei wieder steigenden Kursen überproportional. Zu viel Ängstlichkeit könnte sich also früher oder später als tragische Fehleinschätzung erweisen.

Fazit:

Die niedrige Zinswelt bietet Sparern, Geldanlegern, Investoren und (potentiellen) Rentnern jede Menge Verdruß, potentiellen Kreditnehmern aber durchaus einige Vorteile und günstige Gelegenheiten. Aus volkswirtschaftlicher Sicht betrachtet hat der niedrige Zins natürlich auch eine segensreiche Wirkung, sorgen niedrige Schuldzinsen doch für erhebliche Kostenentlastungen bei Staaten, Unternehmen und Privathaushalten. Der "Fluch" niedriger Zinsen besteht jedoch vor allem darin, daß sie Ausdruck und Symptom einer kranken, angeschlagenen und maroden Geld- und Finanzwelt sind und langfristig nicht ohne Folgen bleiben können.

© Frank Amann

Vorstand der Erste Finanz- und Vermögensberater-AG in Deutschland (efv-AG)

Tel.: 07031/381073

E-Mail: frank.amann@efv-ag.de