Edelmetalle bereit zum Sprung

26.11.2014 | Markus Blaschzok

In der zurückliegenden Handelswoche lieferten sich die Bullen und die Bären mehrere große Gefechte beim Gold, Silber und dem EUR/USD an charttechnisch wichtigen Widerstands- und Unterstützungsmarken, die hoch volatile Marktbewegungen zur Folge hatten. Beim Gold und Silber konnten die Bullen dominieren, doch im Euro gelang es am Freitag den Bären noch einmal die Oberhand zu gewinnen.

Der Abwärtstrend im Euro war schon fast überwunden und ein Short-Squeeze damit sehr nah, als Mario Draghi bei einer Rede auf dem Bankenkongress in Frankfurt Aussagen zu einem baldigen Start des ersten europäischen QE-Programms machte. Daraufhin kam es sofort zu einem Long-Drop spekulativer Investoren beim Euro, der das EU-Zwangsgeld um anderthalb US-Cent auf Talfahrt schickte. Der Ex-Goldman Sachs Vize und heutige Chef der EZB Mario Draghi sagte, dass man die Inflation ohne Zeitverzögerung wieder auf das Preissteigerungsziel von 2% bringen wolle.

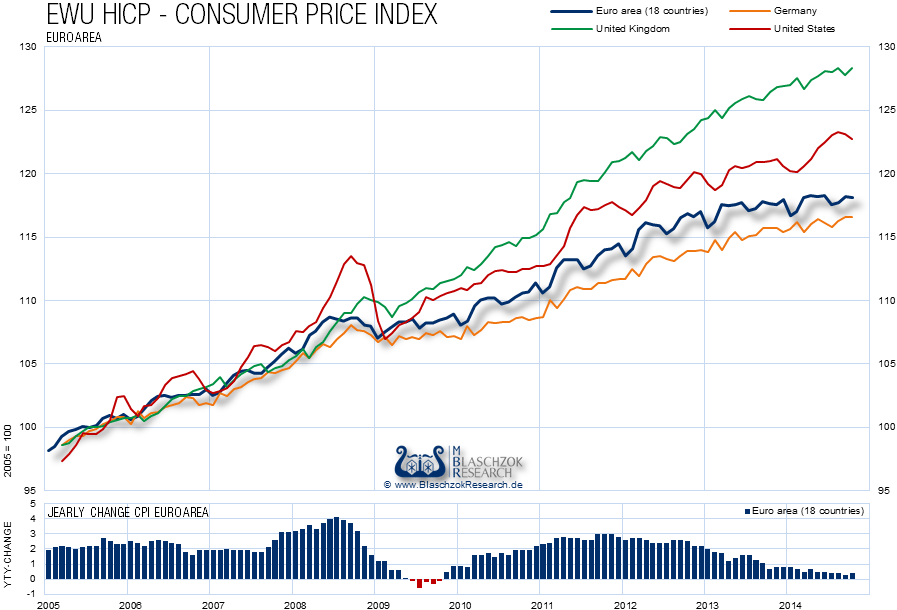

Dies ist bei einem Jahresanstieg des Konsumentenpreisindexes in der EWU von nur 0,4% im Oktober zum Vorjahr nötig, um in dem aktuell disinflationären Umfeld Ausfälle und Verluste für das Bankenkartell zu verhindern. Deshalb wird man schon in Bälde schlechte ausfallgefährdete Schulden überteuert vom Bankenkartell aufkaufen, diese mit einer guten Bonität versehen und dem Steuerzahler über die Bad Bank EZB in die Altersvorsorge packen.

Draghi sagte weiterhin: "Sollte sich unsere gegenwärtige Geldpolitik als nicht effektiv genug erweisen, um das zu erreichen, oder wenn zusätzliche Risiken für die Teuerung eintreten, würden wir den Druck erhöhen und die Kanäle, über die wir intervenieren, verbreitern". Übersetzt bedeutet das: "Sollte die Enteignung der Bevölkerung über Inflation nicht ausreichen, um die Verluste des Bankenkartells auszugleichen und die utopischen sozialistischen Wohlfahrtsstaaten zu finanzieren, werden wir die Bevölkerung noch stärker über Geldentwertung enteignen müssen, damit keinem meiner Banker- und EU-Politikfreunde das Geld ausgehen wird.

Genau das ist der Auftrag der EZB und nicht etwa Preisstabilität oder Wirtschaftswachstum, denn Notenbanken sind der Auslöser von permanenter Inflation und großer Wirtschaftskrisen. Da die Lügen ständig wiederholt werden, muss auch die Wahrheit immer wieder wiederholt werden. Notenbanken sind überflüssig wie eine Kropf, sind sozialistisch und das deutlichste Zeichen einer unterdrückten und versklavten Gesellschaft.

Eine freie prosperierende Gesellschaft zeichnet sich immer dadurch aus, dass es entweder keine Notenbank hat oder deren Möglichkeiten der Geldmengenausweitung durch eine Golddeckung beschränkt wird. Da Mario Draghi seine deutlichen Aussagen auf dem Bankenkongress traf, dürften ihn seine Herren und Spezl nach seiner schauspielerischen Glanzleistung auf die Schultern geklopft und somit in seinem Amt bestätigt haben.

Abwertungswettlauf beschleunigt sich

Am Freitag hatte Draghis Rede im Zuge einer Abwertung des Euros und einer Aufwertung des US-Dollars den Goldpreis kurzzeitig um 10 USD gedrückt, doch eine Zinssenkung in China sorgte dann für Unterstützung, sodass Gold die Verluste schnell wieder wettmachte, als sich Short-Spekulanten eindecken mussten. China senkte den Leitzins überraschend um 0,4% auf 5,6% und reagiert damit auf die zuletzt stärkere Währungsabwertung in Japan.

Bereits vergangenen Mittwoch kam der Goldpreis kurzzeitig stark unter Druck und fiel schnell von 1.200 USD auf 1.175 USD im Tief. Hintergrund war eine Umfrage, die zeigte, dass die Anzahl der Befürworter der Schweizer Goldinitiative von 44% auf 38% gefallen war, was die Bären dazu veranlasste Gold zu verkaufen. Doch es dauerte nicht lange, bis klar wurde, dass große Käufer die Hände aufhielten und so kam es zu einem Short-Squeeze, der den Goldpreis über das bisherige Tageshoch katapultierte.

Wir konnten unsere Abonnenten bereits vorwarnen, denn wir hatten an den Abwärtstrends bei Silber sowie beim Euro mit spekulativen Rückgängen gerechnet und auch einen Test der Unterstützung bei 1.184 USD im Gold hielten wir für möglich, denn dies schien die letzte Möglichkeit, um Longpositionen am Markt abzufischen. Der neuerliche Rückgang des Euros war aus dem gleichen Grund zu erwarten.

Meist kommt es, bevor Abwärtstrends überwunden werden, noch zu einer spekulativen Bestätigung des Abwärtstrends, die jedoch nicht zu neuen Tiefs führt und so den Boden und das Potenzial für eine Trendumkehr liefert. Dass Draghi diese Bewegung mit seiner Rede unterstütze, sodass der Abverkauf bis unter 1,24 USD führte, machte den Markt zumindest extrem liquide für Eurokäufer, die sich entsprechend der extrem bärischen Terminmarktpositionierung long positionieren wollten.

CoT-Daten weiterhin bullisch für Gold und Silber

Der neue CoT-Report zeigte, dass beide monetären Edelmetalle grundsätzlich weiterhin bullisch sind. Im Gold und im Silber konnten wir die Gewinne aus dem Short-Trade zwei Tage vor der Edelmetallmesse, am 6. November, glücklicherweise wieder exakt zu den Tiefs bei Gold und Silber eindecken. Ein uneingeschränktes Kaufsignal für Gold und Silber gaben wir bereits einen Tag später, nachdem wir massive Shorteindeckungen von JP Morgan beobachten konnten. Interessanterweise titelte das Handelsblatt am 5. November zum Tief „Spekulative Goldanleger sollten aussteigen“ und bestätigte damit seine Funktion als Kontraindikator.

Im aktuellen Terminmarktreport war nur eine normale Veränderung im Gold zu sehen, wobei es im Silber eine außergewöhnliche Veränderung gab. Die größten 5-8 Spieler am Markt hatten ihre Netto-Shortposition von 22 Tagen der Weltproduktion auf 12 Tage der Weltproduktion verringert, was sehr außergewöhnlich ist, da der Preis in diesem Zeitraum sogar um 49 US-Cent anstieg. Eine derartige Veränderung hätten wir eher bei der kleineren Gruppe erwartet und nicht bei steigenden Preisen.

Die großen 5-8 Spieler nutzen die Gelegenheit um noch schnell so viele Shortkontrakte wie nur möglich einzudecken, was die Basis für einen mittelfristigen Anstieg liefert, den sich bis dato noch niemand vorstellen kann. Diese Händlerkategorie hat ihre Shortposition sogar so weit auf ein Niveau reduziert, wie seit dem Jahr 2002 nicht mehr, was definitiv bullisch ist.

Ted Butler, der wie wir die Daten bis ins kleinste Detail zerlegt, hegt die Vermutung, dass JP Morgan aufgrund der extremen Reduzierung der Shortposition mittlerweile bei den großen 5-8 Händlern zu finden ist. Dies ist eine mögliche Erklärung und würde diese Veränderung erklären, wobei die unveränderte Shortposition der großen 4 Händler in Höhe von 17 Tagen der Weltproduktion dagegen spricht. Die anderen großen Spieler seien die kanadische Scotiabank, sowie wahrscheinlich die BIZ und der ESF (Exchange Stabliziation Funds), der ja seit jeher die Aufgabe seitens der Regierung hat im Gold und Silbermarkt zu intervenieren, sowie möglicherweise noch Morgan Stanley und einige Investmenthäuser.

Gold-Repatriirungen europaweit

Immer mehr Initiativen in europäischen Ländern fordern eine Rückholung ihrer Reserven aus US-amerikanischen Tresoren. Manche Nationalstaaten kommen dieser Forderung gar nach. So hatte in der letzten Woche die niederländische Zentralbank die erfolgreiche Rückholung von 130 Tonnen Gold aus New York bekannt gegeben. Damit wurden 20% der niederländischen Reserven in die Heimat verbracht, während sich noch immer 31% in New York, 20% in Kanada und 18% in London befänden. Die niederländische Notenbank äußerte sich dazu bestechend klar und stellt damit die Aussagen der Bundesbank und der bundesdeutschen Politiker ins Lächerliche.

Die DNB erklärte: "Es ist nicht mehr sinnvoll, die Hälfte unserer Goldreserven in einem anderen Teil der Welt zu halten. Vielleicht war das während des Kalten Krieges wünschenswert, jetzt jedoch nicht mehr". Nachdem die kleinen Niederlande diese Menge binnen nur 6 Wochen in die Heimat holten, dürfte dem letzten Gutgläubigen die Wahrheit, dass es keine echte Heimholung "deutscher" Bestände gibt, ins Gesicht springen.

An dieser Stelle kann ich meine Aussagen der letzten fünf Jahre nur stets wiederholen. Ich gehe weiterhin davon aus, dass es sich bei den angeblichen Beständen der Bundesbank lediglich um Buchungsbestände ohne Substanz handelt. Unter Berücksichtigung des offensichtlichen Besatzungszustands während des Erwerbs der Ansprüche und der heutigen völkerrechtlichen Situation, sowie der innen- und außenpolitischen Verhältnisse in Deutschland, erachte ich es als sehr unwahrscheinlich, dass sich nennenswerte Goldbestände in Deutschland befinden, sowie dass je nennenswerte Mengen der angehäuften Goldforderungen der BRD in physische Lieferungen umgewandelt werden können.

Sollten dennoch kleinste Mengen in Deutschland ankommen, so liegt deren Sinn in der Beruhigung der Bevölkerung und der Prolongierung der großen Lügen, bis mindestens zu jenem Tag, an dem mit keinem ernsthaften Widerstand der Deutschen mehr gerechnet werden muss. Dennoch ist und bleibt die deutsche Gold-Initiative wichtig, denn diese setzt die Betrüger und Lügner unter Druck und hilft so die Wahrheiten ans Licht zu bringen.

Überraschend kam nun die Forderung der französischen Volkspartei "Front National" zur Heimholung französischer Goldbestände. Der Coup von Charles de Gaulle, der das gesamte französische Gold Anfang der Siebziger heimholte, was letztlich der Anlass für die Schließung des Goldfenster war und zur Demonetarisierung des Goldes führte, ist eigentlich hinlänglich bekannt, weshalb sich die Frage stellt, von welchen Beständen man hier spricht. Entweder ist Marine Le Pen nicht gut informiert oder, was angesichts ihrer Aussagen näher liegt, gibt es Hintergründe, die bis dato nicht veröffentlicht wurden.

So schreib sie an die französische Notenbank: "Angesichts der Situation, die wir aufgedeckt haben.... fordere ich Sie auf, dringend mit der Repatriierung des Gesamtheit unserer Goldreserven, die sich im Ausland befinden, zurück auf französischen Boden fortzufahren."

Die Schweizer Gold-Initiative, die weltweites Aufsehen erregt und über die diesen Sonntag die Schweizer Bevölkerung abstimmen kann, hat grundsätzlich eine echte Chance auf Erfolg. Entscheidet sich die Mehrheit der Bevölkerung für die Initiative, so müssten künftig 20% der Aktiva der Notenbank wieder in Gold gehalten werden, das zudem unverkäuflich sei und in der Schweiz gelagert werden müsse.

Während der Franken 1999 noch zu 40% mit Gold gedeckt war, sind es heute nur noch 7%, sodass entweder die Bilanz der Notenbank verkürzt werden muss, was zu einer massiven Aufwertung des Franken führen würde oder alternativ müsste die SNB Gold am Markt kaufen, um die Deckung wiederherzustellen. Die Umfrageergebnisse waren zuletzt gesunken und die internationale Politik dürfte kein Mittel auslassen, um diese Abstimmung zu torpedieren, um so ein negatives Ergebnis herbeizuführen.

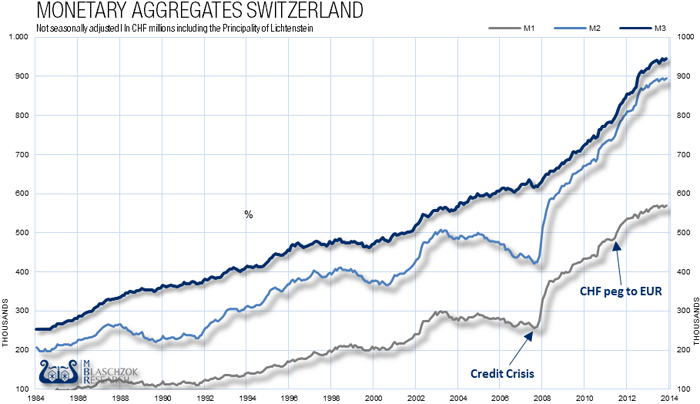

Seit dem Jahr 2011 hat die Schweizer Notenbank zum Wohle der EU den Wechselkurs bei 1,20 USD an den Euro gekoppelt und ihre Bilanz mehr als verdoppelt. Seit dem Jahr 2008 beträgt die Bilanzausweitung gar 430%, während die EZB ihre Bilanz gerade einmal um 255% ausweitete seit 2008. Damit entspricht die Bilanzsumme der SNB 84% des Schweizer BIPs, während die Bilanzsumme der EZB gerade einmal 20% des europäischen BIPs ausmacht. Dies verdeutlicht die prekäre Lage der Alpenrepublik. Auch die Geldmenge hat sich seit dem Jahr 2008 mehr als verdoppelt, was am Ende des Tages zu einer Halbierung der Kaufkraft und der Ersparnisse führen wird.

Auch der Europäische Steuerzahlerbund unterstützt in einer neuen Veröffentlichung die Initiative der Schweizer. An dieser Stelle will ich das Schlusswort dieser Stellungnahme als Zitat einfügen, da man es wohl nicht besser ausdrücken kann.

"Liebe Schweizer, Sie verteidigen mit dem Stimmzettel und Ihrem JA zur Goldinitiative die Freiheit der Schweiz, wie dies früher Ihre Vorfahren unter Einsatz des Lebens mit dem Schwert in der Hand getan haben. Sie sollten nicht das Erbe Ihrer Vorfahren verraten. Denken Sie an Ihre Kinder bzw. Ihre Familie und handeln Sie wie vernünftige Bürger, die sich von keiner Obrigkeit gängeln und von keiner Presse täuschen lassen - wie echte Schweizer und Schweizerinnen eben!"

Sollte die Initiative Erfolg haben, so würde dies dem Goldpreis sicherlich eine kräftige Initialzündung geben. Die CoT-Daten und das Umfeld lassen diesen Anstieg ohnehin zu und vielleicht warten Investoren nur noch diese Entscheidung und die kurzfristigen Marktreaktionen ab, um dann eine klare Kaufentscheidung treffen zu können. Selbst wenn die Initiative scheitern sollte, erwarten wir höchstens einen kurzfristigen Rücksetzer mit einer darauffolgenden Stabilisierung und dann wieder steigenden Preisen. Eine Fortsetzung des Abwärtsbewegung unter das letzte Verlaufstief halten wir in dem aktuellen Umfeld und der aktuellen Datenlage eher für unwahrscheinlich.

Analyse zu Silber

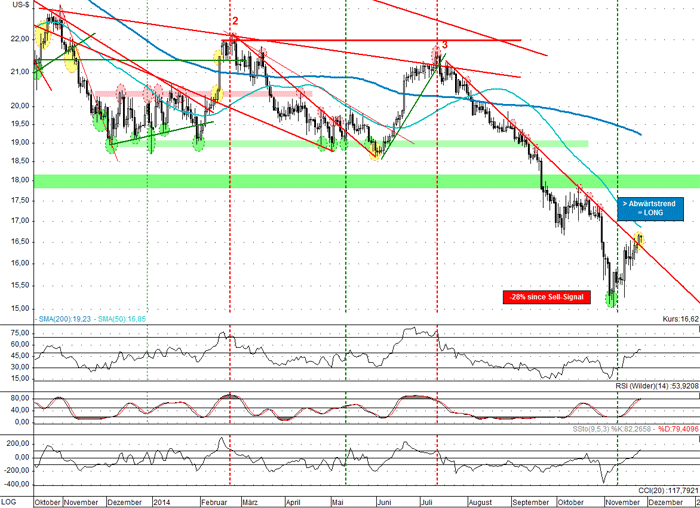

Nach dem Preisrückgang um 28% im Silber, konnten wir exakt bei unserem Kursziel von 15,20 USD im Tiefpunkt die Gewinne aus unserem fast viermonatigen Short-Trade im Silber einstreichen. Bereits einen Tag später konnten wir mit der Eindeckung von JP Morgan im Silber bereits einen Tag später das uneingeschränkte Kaufsignal geben. Seither stieg Silber bereits um über einen US-Dollar und schickt sich an erstmals den Abwärtstrend, der so lange von den Manipulatoren verteidigt wurde, zu überwinden. Jetzt, da man die Manipulation vorübergehend eingestellt hat, ist es wahrscheinlich, dass der Abwärtstrend in Bälde mit einem Short-Squeeze gebrochen wird.

Auf Tagesbasis ist der Silberpreis zwar etwas überkauft, doch auf Wochenbasis immer noch im Kaufbereich und besonders die CoT-Daten hatten sich in der letzten Woche noch einmal verbessert. Die 5-8 größten Händler an der COMEX deckten so viele Shortkontrakte im Silber ein, wie sie nur konnten. Damit sieht es für die Edelmetalle auf Sicht der nächsten zwei bis vier Wochen erst einmal weiterhin gut aus. Es ist mit einem kurzen aber deutlichen Rücksetzer am Montag nach der Abstimmung zur Gold-Initiative in der Schweiz zu rechnen, wenn diese keinen Erfolg haben sollte. Doch dies wäre dann die Chance, um noch einmal günstiger Long-Positionen aufbauen zu können.

Kurzfristig (Wochen bis Monate): Die Bullen trauen sich bisher noch nicht so richtig zu kaufen - womöglich wartet man das Wahlergebnis in der Schweiz ab. Aus diesem Grund und weil die Bären versuchen den Preis wieder unter den Abwärtstrend zu drücken, dürfte es noch zu keinem stärkeren Anstieg gekommen sein, nachdem der Abwärtstrend praktisch überwunden wurde. Wir bleiben long und nutzen einen möglichen Rücksetzer in der kommenden Woche um weitere Positionen aufzubauen. Den Stop Loss für die aktuelle Long-Position bleibt kurz über dem Einstiegsniveau im Bereich von 15,20 USD.

© Markus Blaschzok

Dipl. Betriebswirt (FH), CFTe

BlaschzokResearch

BlaschzokMetals

>> Abonnieren Sie diesen wöchentlichen Marktkommentar per Email hier <<

Disclaimer: Diese Analyse dient ausschließlich der Information. Bei Zitaten ist es angemessen, auf die Quelle zu verweisen. Die in dieser Veröffentlichung dargelegten Informationen beruhen auf sorgfältiger Recherche und stellen keine Aufforderung zum Kauf oder Verkauf dar. Die gesamte Analyse und die daraus abgeleiteten Schlussfolgerungen spiegeln die Meinung und Ansichten des Autors zum Zeitpunkt der Veröffentlichung wider und stellen in keiner Weise einen Aufruf zur individuellen oder allgemeinen Nachbildung, auch nicht stillschweigend, dar. Handelsanregungen oder anderweitige Informationen stellen keine Beratungsleistung und auch keine Aufforderung zum Kauf oder Verkauf von Wertpapieren, derivativen Finanzprodukten, sonstigen Finanzinstrumenten, Edelmetallen und -hölzern, Versicherungen sowie Beteiligungen dar. Wir weisen darauf hin, dass beim Handel mit Wertpapieren, Derivaten und Termingeschäften, hohe Risiken bestehen, die zu mehr als einem Totalverlust des eingesetzten Kapitals führen können. Jeder Leser/Kunde handelt auf eigenes Risiko und auf eigene Gefahr. Eine Haftung für Vermögensschäden, die aus dieser Veröffentlichung mit möglichen Handelsanregungen resultieren, ist somit ausgeschlossen. Eine Verpflichtung dieses Dokument zu aktualisieren, in irgendeiner Weise abzuändern oder die Empfänger zu informieren, wenn sich eine hier dargelegte Stellungnahme, Einschätzung oder Prognose ändert oder unzutreffend wird, besteht nicht. Eine Gewähr für die Richtigkeit und Vollständigkeit wird nicht übernommen.

Die Verwendung von Hyperlinks auf andere Webseiten in diesem Dokument beinhaltet keineswegs eine Zustimmung, Empfehlung oder Billigung der dort dargelegten oder von dort aus zugänglichen Informationen. Markus Blaschzok übernimmt keine Verantwortung für deren Inhalt oder für eventuelle Folgen aus der Verwendung dieser Informationen. Des weiteren werden weder wir, noch unsere Geschäftsorgane, sowie Mitarbeiter, eine Haftung für Schäden die ggf. aus der Verwendung dieses Dokuments, seines Inhalts oder in sonstiger Weise, entstehen, übernehmen. Gemäß §34b WpHG weisen wir darauf hin, dass der Autor derzeit in ein oder mehrere der besprochenen Investmentmöglichkeiten investiert ist.