Mehr Geld, weniger Geldwert

20.07.2015 | Prof. Dr. Thorsten Polleit

Das Vermehren der Geldmenge schwächt die Kaufkraft des Geldes. Das zeigen derzeit beispielsweise die steigenden Aktienkursen an.

Die Europäische Zentralbank (EZB) hat die Geldschleusen geöffnet, weil sie weiß, dass der Euro nur noch vor dem Zusammenbruch bewahrt werden kann, wenn offene Rechnungen mit neu geschaffenem Geld bezahlt werden.

Dazu kauft sie Euro-Schulden und bezahlt mit sprichwörtlich "aus dem Nichts" erzeugten Euro. Das Ganze ist (obwohl offiziell in schöne Worte gekleidet) nichts anderes als eine Politik der Geldmengenausweitung.

Weil es sie in der Währungsgeschichte zuhauf gegeben hat, gibt es auch reichlich Anschauungsmaterial. Wohin sie führt? Zu einer Herabsetzung der Kaufkraft des Geldes.

Das kann in einem zeitlich langgestreckten Prozess geschehen. Die Preise steigen nach und nach an, wobei die Steigerungsraten der Preise nicht so stark ausfallen, als dass die Menschen aus dem Geld fliehen würden.

Anders stehen die Dinge, wenn sich ein Vertrauensverlust in das Geld einstellt. Fürchten die Menschen, dass der Geldwert unablässig schwindet, schränken sie ihre Geldhaltung ein. Sie versuchen, statt Geld andere Güter zu halten.

Im Extremfall kommt es zur Hyperinflation. Eine Hyperinflation zeigt sich in stark steigenden Preisen und ist Ausdruck der Tatsache, dass die Geldnachfrage immer stärker hinter dem anschwellenden Geldangebot zurückfällt.

Im Extremfall kommt es schließlich zu einem Zusammenbruch der Geldnachfrage. Die Menschen wollen das Geld nicht mehr halten, tauschen es gegen andere Güter ein, und die Preise steigen auf astronomische Höhen.

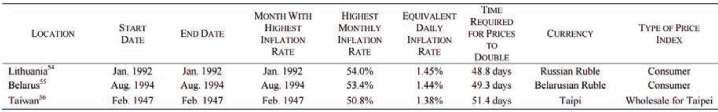

Es wird zwar häufig auf die furchtbare deutsche Hyperinflation im Jahr 1923 verwiesen. Sie ist aber keinesfalls ein Einzelfall. Auch danach gab es immer wieder Hyperinflationen (siehe hierzu die Tabellen).

Inflationen oder gar Hyperinflationen sind für Regierende und Regierte eine teure Angelegenheit. Sie kommen daher erst dann zum Einsatz, wenn alle anderen Politikmaßnahmen zur Finanzierung offener Rechnungen erschöpft sind.

Im "Normalfall" sorgen Regierungen und ihre Zentralbanken für eine schleichende Inflation, die für die Regierten noch akzeptabel ist: Die Preise steigen, aber eben nicht zu stark, als dass es zu einem öffentlichen Protest käme.

Vermögenspreisinflation

Die Erfahrung hat gelehrt, dass ein Ansteigen der Geldmenge früher oder später alle Güterpreise erfasst, die einen stärker, die anderen weniger stark, und folglich die Kaufkraft des Geldes schwindet.

Dabei lässt sich jedoch nicht vorab sagen, wo die Folgen der Geldmengenerhöhung zuerst zutage treten: Manchmal steigen die Preise der Konsumgüter, manchmal steigen die Preise für Bestandsgüter (Aktien, Häuser etc.).

Das Papier sowie die Erläuterungen finden Sie hier.

In den Vereinigten Staaten von Amerika sowie auch in Japan ist das Ausweiten der (Basis-)Geldmengen mit einem sichtbaren Ansteigen der Aktienkurse einhergegangen.

Angesichts dieser Erfahrungen wäre es nicht verwunderlich, wenn das An-schwellen der Euro-Basisgeldmenge, für die die Europäische Zentralbank (EZB) sorgt, auch die Aktienkurse im Euroraum in die Höhe treibt.

Dass eine anwachsende (Basis-)Geldmenge vor allem die Aktienkurse ansteigen lässt, hat eine Reihe von Gründen. Erstens: Mit der expansiven Geldpolitik verbindet sich vermutlich die Hoffnung auf konjunkturelle Verbesserung.

Die Aussicht auf steigende Unternehmensgewinne übersetzt sich in steigende Aktienkurse. Zweitens: Die Politik der Geldmengenausweitung geht einher mit sehr niedrigen Zinsen.

Dies führt zu einem Anstieg der barwertigen (das heißt abgezinsten) Unternehmensgewinne, die wiederum höhere Aktienkurse bewirken. Doch die Wirkung der Geldmengenvermehrung ist damit nicht erschöpft.

Steigende Aktienkurse, wenn sie nicht von einem Rückgang anderer Preise begleitet werden, bedeuten, dass das Geld an Kaufkraft verliert: Man bekommt nun weniger Aktien für sein Geld.

Auch wenn steigende Aktienkurse meist bejubelt werden: Sie machen eine Volkswirtschaft per se nicht reicher. Was der Aktieninvestor gewinnt, geht dem Geldhalter verloren.

Blähen sich die Aktienkurse auf, weil die Geldmenge ausgeweitet wird, so spricht man von Vermögenspreisinflation. Sie schmälert die Kaufkraft des Geldes im Grunde genauso wie Konsumentenpreisinflation.

Gold

Ein Anschwellen der Euro-Geldmenge übt auch einen Abwertungsdruck auf den Euro-Außenwert aus - beispielsweise, weil Investoren zu Diversifikationszwecken verstärkt Fremdwährungen nachfragen.

Der Abwertungsdruck auf den Euro-Außenwert sollte nicht unterschätzt werden. Aus Sicht der Investoren verbleibt nämlich ein "Restrisiko", dass der Euroraum letztlich doch auseinanderfallen könnte.

Euro-Anleger haben folglich nicht nur ein Inflationsrisiko zu tragen - wie übrigens auch bei allen anderen Währungen -, sondern sie sind auch einem Zahlungsausfallrisiko ausgesetzt.

Selbst wenn die EZB mit dem Ausweiten der Euro-Geldmenge gegen Zahlungsausfälle angeht, erhöht sie dadurch das Inflationierungsrisiko. Mit anderen Worten: Der Euro hat gegenüber zum Beispiel US-Dollar und japanischem Yen einen (Wettbewerbs-)Nachteil. Es wäre also nicht verwunderlich, wenn der Euro-Außenwert weiter nachgibt. Das ist auch ein Grund, warum Gold für Anleger im Euroraum attraktiv bleiben sollte.

© Prof. Dr. Thorsten Polleit

Quelle: Auszug aus dem Marktreport der Degussa Goldhandel GmbH