Den Bären bleiben vermutlich noch drei Wochen

13.08.2015 | Florian Grummes

1. Gold in USD

Rückblick:

In den letzten vier Wochen rutschte der Goldpreis eine deutliche Etage tiefer.

Als die Bullen die wichtige Unterstützungszone zwischen 1.130,00 US$ und 1.140,00 US$ nicht mehr verteidigen konnten, stürzte Gold in einem 40 Sekunden-Flashcrash von 1.130,50 US$ bis auf 1.071,20 US$. Noch am gleichen Handelstag gelang eine Erholung bis 1.115,00 US$, welche sich aber als sehr kurzlebig herausstellte. Seitdem konsolidierte der Goldmarkt zunächst in einer engen Range zwischen 1.082,00 US$ und 1.106,00 US$. Immer wieder kam es zu steilen kurzen Erholungen, welche wohl durch Leerverkaufseindeckungen getrieben wurden. Da jedoch auf dem jeweils erhöhten Niveau keine neuen Käufer in den Markt kamen, sackten die Erholungen jedes Mal ins sich zusammen.

Zu Beginn der neuen Handelswoche gelang den Bullen am Montag und Dienstag eine etwas größere Erholung bis immerhin 1.119,55 US$, ohne dass dabei aber die klar bärische Sachlage deutlich verbessert werden konnte.

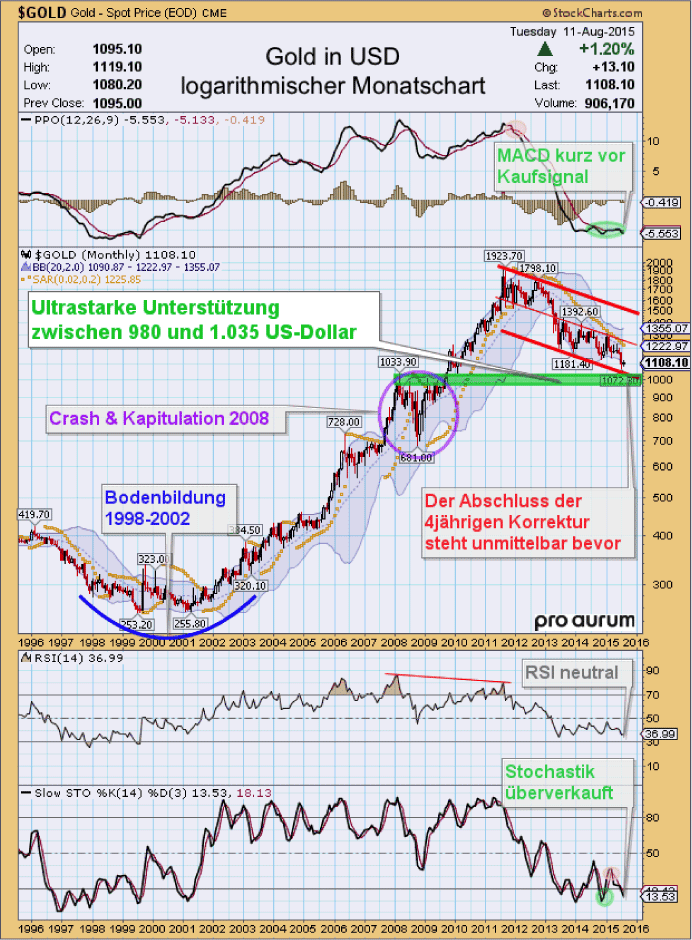

Gold in USD Monatschart:

Auf dem logarithmischen Monatschart nähert sich der Goldpreis nun zügig der ultrastarken Unterstützungszone zwischen 980,00 US$ und 1.035,00 US$. Die Wahrscheinlichkeit, dass der Markt diese psychologische und runde Marke von 1.000,00 US$ sehen und testen möchte, ist sehr sehr hoch. Ein kurzes Unterschreiten des vierjährigen Abwärtstrendkanals wäre dazu notwendig und würde sehr gut zur finalen Kapitulation und einer Übertreibung auf der Unterseite passen. Auch das untere Bollinger Band (1.090,87 US$) wird derzeit aufgebogen, bietet aber nur noch wenig Platz nach unten.

Damit wird klar, dass die Luft für die Bären zunehmend dünn wird. Finale Übertreibungsphase neigen jedoch zu starker Irrationalität, daher wäre ein kurzzeitiges Unterschreiten des Bollinger Bandes keine Überraschung. Gleichzeitig erhöht dieses Unterschreiten aber die Wahrscheinlichkeit, dass den Bären nach dem erfolgreichen Anlauf an die Marke von 1.000,00 US$ der Chart um die Ohren fliegt.

Insgesamt liefert der Monatschart weiterhin bärische Signale, die Übertreibung auf der Unterseite dürfte aber nicht mehr allzu lange andauern und könnte noch im August abgeschlossen werden.

Allerdings liefert erst ein Anstieg über 1.225,85 US$ ein neues Kaufsignal auf dem Monatschart. Oberhalb von 1.300,00 US$ dürfte Gold bereits zum Befreiungsschlag und zur übergeordneten Trendwende ausgeholt haben.

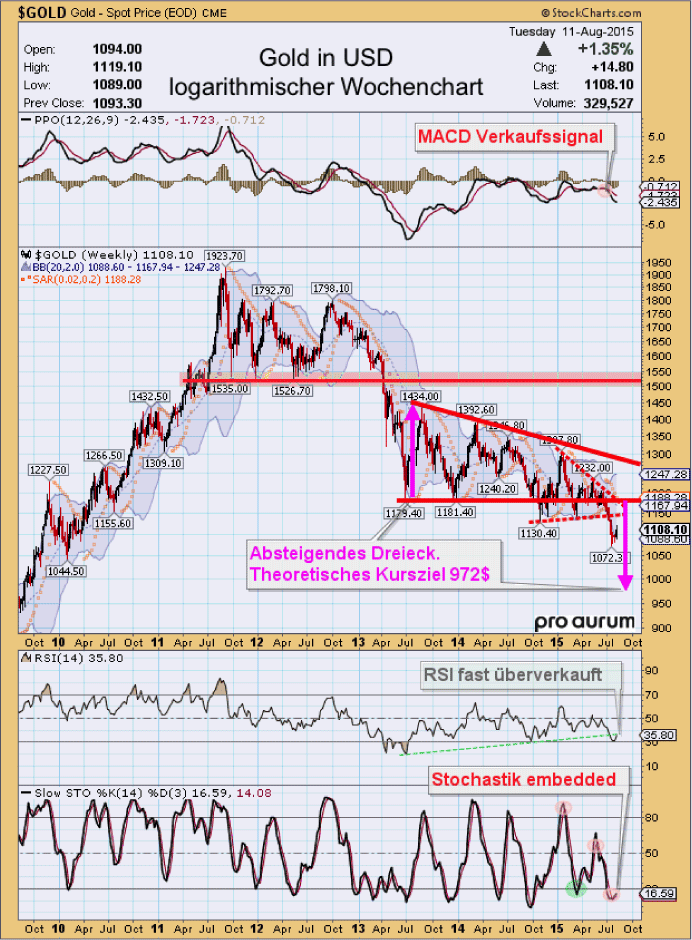

Gold in USD Wochenchart:

Rückblickend hatte sich auf dem logarithmischen Wochenchart in den letzten zwei Jahren also doch - wie oft beschrieben - ein absteigendes Dreieck gebildet. Allerdings hat es uns der Goldmarkt nicht leicht gemacht. Die entscheidende horizontale Unterstützung wurde bereits im letzten November klar unterschritten. Dennoch gelang es den Bullen, die logische Konsequenz fast acht Monate hinaus zu zögern. Mit dem Bruch unter die Marke von 1.130,00 US$ ist die Lage nun eindeutig. Mit Hilfe der Höhe des Dreiecks lässt sich ein mögliches maximales Kursziel bei 972,00 US$ berechnen. Das wäre das absolute "Worst-Case" Szenario für die nächsten Wochen.

Besonders negativ bleibt die Tatsache, dass die Stochastik sich mit beiden Signallinien unterhalb von 20 bewegt und damit der Abwärtstrend auf Wochenebene vorläufig festgezurrt bleibt ("embedded Status"). Der "MACD"-Indikator hingegen hat erst Anfang Juli ein neues Verkaufssignal erzeugt, welches noch recht fest im Sattel sitzt. Der "RSI"-Indikator schließlich dreht aktuell leicht nach oben und hat die überverkaufte Zone bisher verfehlt.

Insgesamt bleibt der Wochenchart vorläufig klar bärisch und deutet an dass wir den Boden noch nicht gesehen haben. Auch für eine mehrwöchige Erholung oder eine ausgedehntere Sommerrally fehlen bislang die Signale.

Gold in USD Tageschart:

Auf dem logarithmischen Tageschart nimmt die Bewegung der letzten drei Wochen immer mehr die Form einer bärischen Flagge an. Hierbei handelt es sich um eine Fortsetzungsformation. Eher selten leitet sie einen Trendwendeprozess ein. Mit dem starken Anstieg seit Montag könnte die Spitze der Erholung (fast) schon erreicht worden sein.

Die entscheidende Triggermarke auf der Unterseite liegt jetzt bei ca. 1.090,00 US$. Wird sie unterschritten, dürfte sich der noch intakte Abwärtstrend erneut voll entladen und zügig Kurse im Bereich von 1.035,00 US$ mit sich bringen.

Eine Fortsetzung der gestarteten Erholung und Tageschusskurse oberhalb von 1.120,00 US$ hingegen machen diese Formation zunehmend unwahrscheinlich. In diesem Fall wäre zunächst ein Anstieg bis ca. 1.140,00 US$ denkbar. Die 50-Tagelinie (1.145,52 US$) fällt zügig und bildet ebenfalls einen ernstzunehmenden Widerstand. Das obere Bollinger Band (1.137,33 US$) dürfte die Bullen zusätzlich in Schach halten.

Obwohl der Goldpreis seit Ende Juli letztlich kaum Fortschritte machen konnte, haben sich die Indikatoren allesamt deutlich erholt und stehen einem erneuten Abverkauf nicht mehr im Weg. Einzig das sich abzeichnende neue Kaufsignal beim "MACD"-Indikator passt nicht so ganz in das Puzzle. Das untere Bollinger Band (1.164,61 US$) bietet jedoch schon wieder einiges an Platz nach unten. Die 200-Tagelinie (1.189,63 US$) bewegt sich weit entfernt vom aktuellen Preisgeschehen und spielt kurzfristig keine Rolle.

Angesicht des weiterhin intakten Abwärtstrends bleibt der Tageschart bärisch. Die Flagge sollte in Kürze nach unten aufgelöst werden und zum finalen Ausverkauf bis mindestens 1.035,00 US$, vermutlich eher 1.020,00 US$ oder sogar kurzzeitig bis 980,00 US$ führen. Die Chancen auf den langerwarteten Boden und die übergeordnete große Trendwende ist in diesem Bereich exorbitant groß.

Gold/Silber Ratio:

Schon im vergangenen November hatte ich die These gewagt, dass der Silberpreis im Gegensatz zum Gold seinen Boden bereits gesehen haben dürfte. Die gestrige Bewegung beim Gold/Silber-Ratio bestätigt dies zunehmend. Während Gold in den letzten Wochen auf neue Tiefs gefallen ist, konnte sich Silber klar oberhalb von 14,00 US$ halten. Dadurch ist das Gold/Silber-Ratio in den letzten drei Wochen deutlich gefallen und hat gestern auch seine 200-Tagelinie (73,31) brachial unterschritten.

Ein wirkliches Kaufsignal für den Edelmetallsektor entsteht aber erst, wenn das Ratio auch aus seiner 11-monatigen Seitwärtszone zwischen 70 und 77 eindeutig nach unten ausbricht. Dazu fehlt noch ein Schritt. Sollte Gold also in den kommenden Wochen weiter fallen, Silber aber 14,50 US$ nicht mehr unterschreiten, läge eine klare Divergenz vor, welche die erwartete übergeordnete große Trendwende bestätigt.

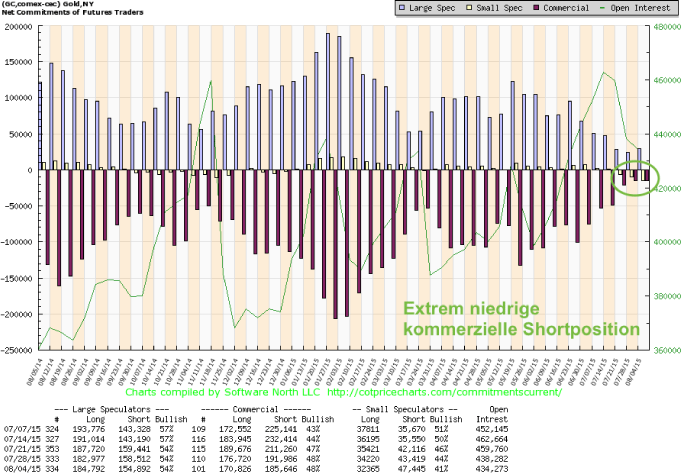

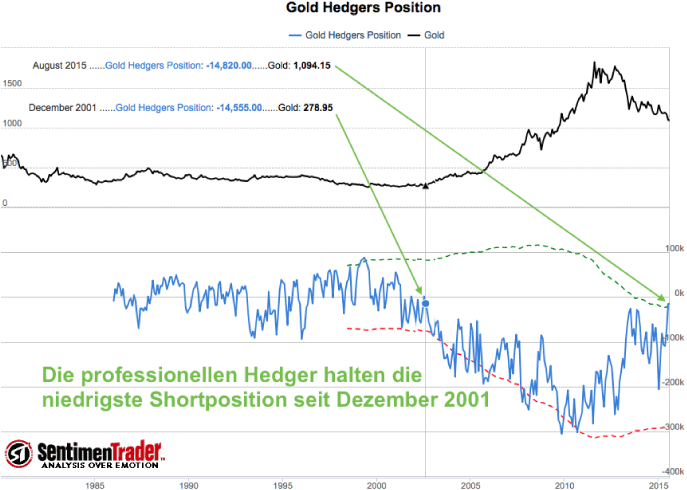

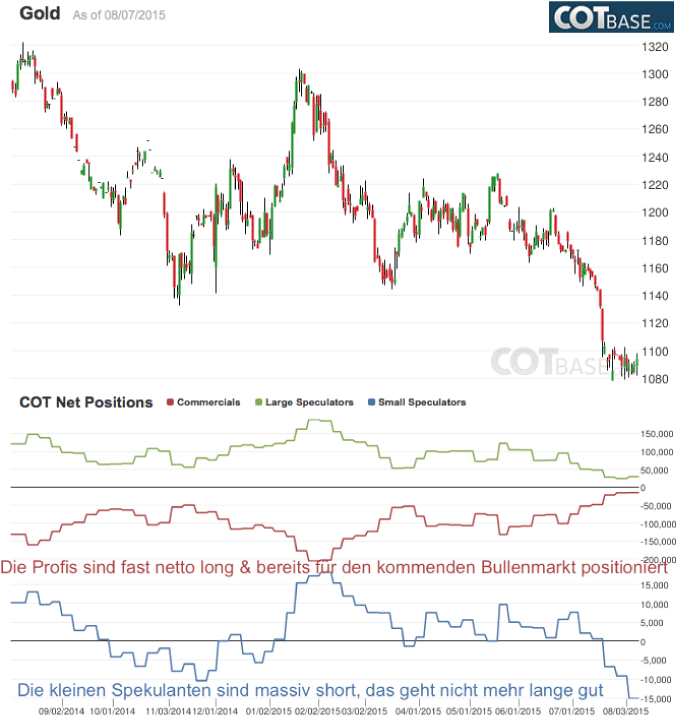

CoT-Report:

Mit Stand vom letzten Dienstag, den 4. August, präsentieren sich die Daten vom Terminmarkt (CoT-Report) erstmals so günstig wie zuletzt im Dezember 2001. Die Profis halten derzeit kumuliert nur noch 14.820 leerverkaufte Kontrakte auf den Goldfuture an der Comex und sehen demnach auf dem aktuellen Preisniveau nur geringen Absicherungsbedarf. Gleichzeitig sind die kleinen Spekulanten massiv short und bestätigen damit wie immer ihre prozyklische Handlungsweise.

Insgesamt sind die aktuellen CoT-Daten extrem bullisch. Allerdings liefern diese Zahlen vom Terminmarkt keine Timing-Information. Derart extreme Zustände können auch noch über Wochen bestehen bleiben oder sich sogar noch ausweiten. Dennoch lässt sich schon jetzt ganz klar ablesen, dass irgendwann in den nächsten Monaten eine ziemlich große Bewegung nach oben ansteht.

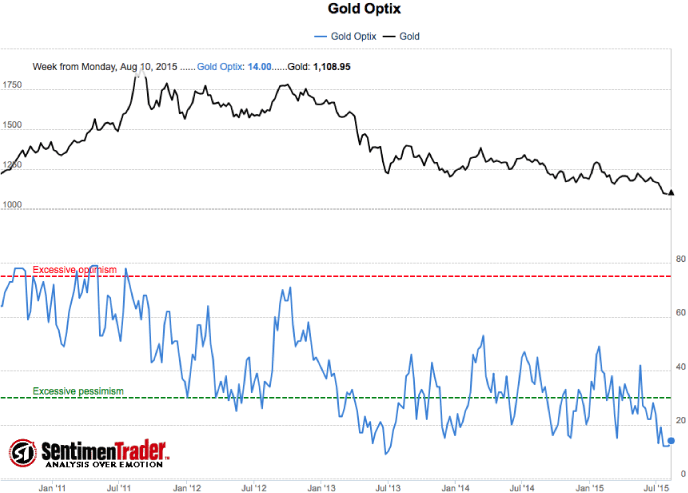

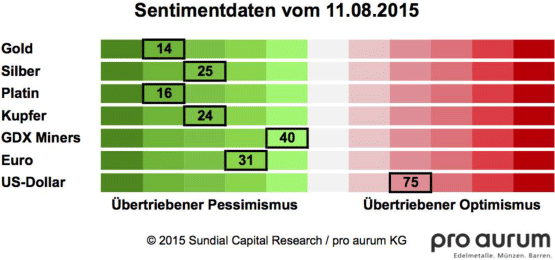

Sentiment:

Die Stimmung bleibt parallel mit den Gold- und Silberkursen im Keller. Die bärischen Analysen und Beiträge häufen sich. Immer mehr Investmentbank verbannen die Edelmetalle aus den Portfolios und senken ihre Kursziele teilweise deutlich. Im Juli 2011 ging die Deutsche Bank von weiter steigenden Goldkursen aus, aktuell erwartet sie einen Goldpreis bei 750 US-Dollar.

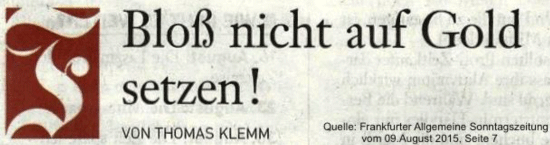

Die Frankfurter Allgemeine Sonntagszeitung ließ sich gar auf Seite 7 zu einer starken Warnung hinreißen:

Sie wissen, dass ich auf der Suche nach genau solchen Aussagen im Mainstream bin. Auch die Süddeutsche erlaubt sich einen Seitenhieb auf den Goldstandard und vergisst dabei völlig, dass die eiserne Haushalts-Disziplin, welche ein golddecktes Währungssystem von seinen Teilnehmern verlangt, dem 1. Weltkrieg innerhalb weniger Wochen oder Monaten ein Ende bereitet hätte. Nur in einem Papiergeldsystem lassen sich Kriege über Jahre hinweg mit der Druckerpresse finanzieren.

Wie auch immer, meine Interpretation der Sentimentlage ist eindeutig. Wir befinden uns in den letzten Wochen dieses Bärenmarktes!

Logischerweise, und das gilt für jede Bewegung egal ob nach oben oder unten, überwiegt am Ende die Irrationalität. Am Ende eines Bullenmarkte ist es die Gier, am Ende eines Bärenmarktes ist es die blanke Angst, die den Marktteilnehmern den nüchternen Blick auf die Märkte verstellen.

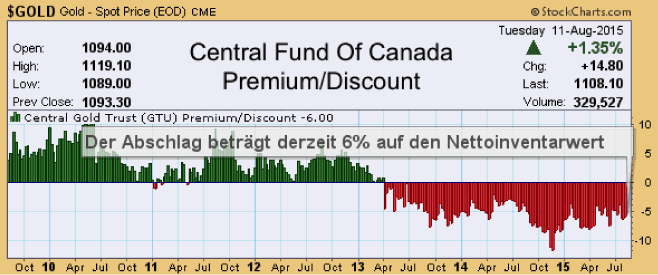

Nimmt man diese These als Grundlage müsste der Abschlag auf den Nettoinventarwert des "Central Fund of Canada" eigentlich auf dem tiefsten Stand der letzten fünf Jahre angekommen sein. Aktuell beträgt der Abschlag zwar 6%, liegt damit aber doch noch ein gutes Stück oberhalb des Wertes vom letzten Dezember. Dieser Chart spricht wohl eher dafür, dass wir den finalen Boden noch nicht gesehen haben.

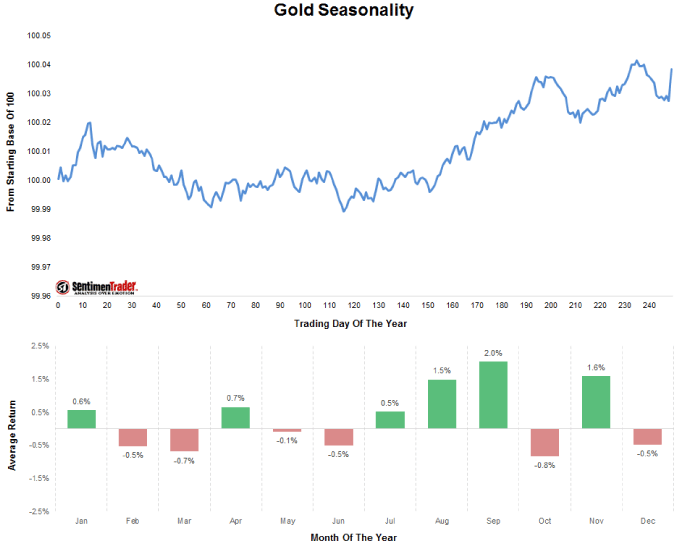

Saisonalität:

Gemäß der saisonalen Statistik befinden wir uns mitten in der besten Phase des Jahres für den Goldpreis. Bis jetzt ist davon aber noch nichts zusehen. Der Crash Ende Juli steht vielmehr im krassen Gegensatz zum saisonalen Muster. Für den Sommer 2015 gilt daher wohl: "Ausnahmen bestätigen die Regel".

Ich vermute, dass der Goldpreis erst im September das Verpasste nachholen wird.

2. Gold in EUR

Rückblick:

Aufgrund des relativ stabilen Wechselkurses des Euros gegen den US-Dollar fiel der Goldpreis in Euro in den letzten vier Wochen doch recht deutlich. Nachdem sich €-Gold den ganzen Juni über noch knapp oberhalb seiner 200-Tagelinie (1.043 €) halten konnte, rutschte der Preis für eine Feinunze ab Mitte Juli zügig eine Etage tiefer. Erst bei 977 € wurde ein vorübergehendes Tief gefunden. Seitdem konsolidiert €-Gold, ohne sich bisher wieder nachhaltig über die Marke von 1.000 € nach oben arbeiten zu können.

Gold in EUR Wochenchart:

Auf dem logarithmischen Wochenchart ist der Goldpreis in Euro gerechnet nun also doch unter die Marke von 1.000 € gerutscht. Damit hat sich das Chartbild natürlich eingetrübt. Allerdings ist es durchaus typisch, dass das der ehemalige Widerstand nun von oben getestet wird. Sollte der Goldpreis in US-Dollar erwartungsgemäß weiter fallen, während sich gleichzeitig das Währungspärchen Euro/US-Dollar weiterhin seitwärts bewegt, sind für den Goldpreis in Euro auch noch tiefere Kurse zu erwarten.

Eine nächste mögliche Anlaufstelle liegt daher bei der im Dezember 2013 gestarteten Aufwärtstrendlinie bei ca. 950 €. Da auf Sicht der nächsten zwei bis drei Wochen aber noch stärkere Übertreibungen auf der Unterseite möglich sind, wären kurzzeitig auch Ausverkaufskurse zwischen 900 € und 950 € denkbar.

Bestätigt wird die bärische Analyse von der Stochastik. Hier laufen beide Signallinien seit Ende Juni unterhalb von 20 und zurren den Abwärtstrend der letzten Monate bis auf weiteres fest ("embedded" Status). Der "MACD"-Indikator liefert bereits seit Anfang April ein klares Verkaufssignal.

Insgesamt ist aber der übergeordnete Aufwärtstrend nach wie vor intakt und könnte mit Kursen im Bereich von 950 € oder auch tiefer erstmals seit fast einem Jahr wieder getestet werden. Übertreibungen auf der Unterseite sind möglich und zu erwarten, dürften sich aber nur wenige Handelstage halten können.

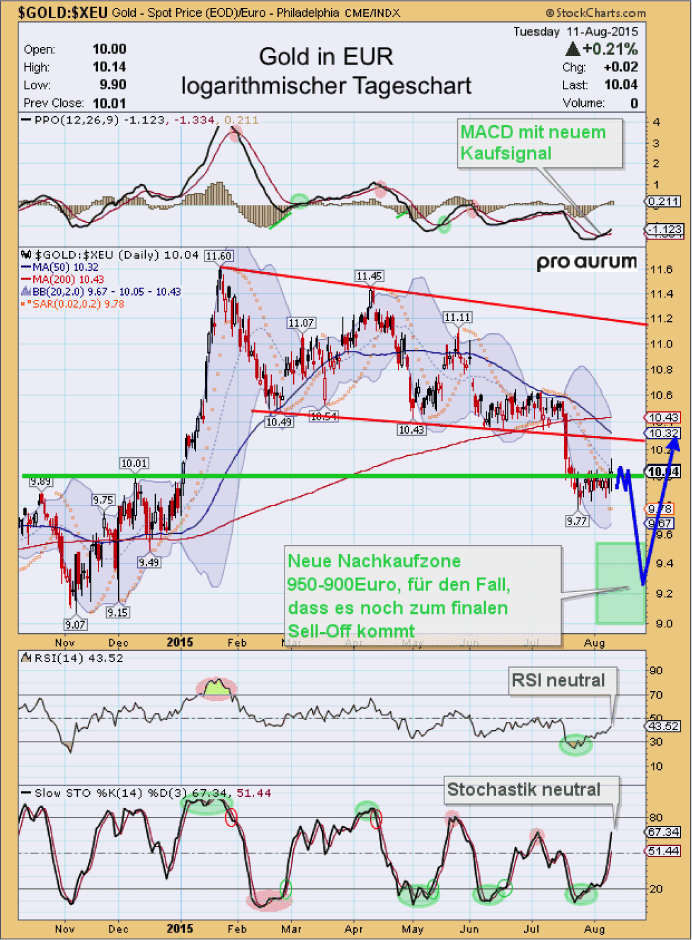

Gold in EUR Tageschart:

Auf dem logarithmischen Tageschart ist klar zu erkennen, dass der Goldpreis in Euro eine wichtige Unterstützung bei 1.000,00 € erreicht hat und hier seit über 10 Handelstagen festhängt. Ein Boden müsste meiner Meinung nach anders aussehen.

Nach wie vor fallen die beiden wichtigen Durchschnittslinien. Bis zur 50-Tagelinie (1.032 €) fehlen aktuell fast 30 €, bis zur 200-Tagelinie (1.043 €) sind es knapp 40 €. Das untere Bollinger Band (967 €) bietet schon wieder einiges an Platz nach unten.

Die Indikatoren sind in der Summe leicht positiv. Vor allem der "MACD"-Indikator bildet gerade ein neues Kaufsignal. Der "RSI" hingegen hat sich von den völlig überverkauften Werten klar erholt, ohne dass dabei der €-Goldpreis preislich gesehen zulegen konnte. Ein weiteres Indiz, dass der finale Boden noch nicht gesehen wurde. Die Stochastik nähert sich schon wieder überkauften Werten.

Insgesamt bleibt der Tageschart kurzfristig negativ und es spricht doch einiges dafür, dass noch ein finaler Ausverkauf in Richtung 950 € oder tiefer in den kommenden Wochen möglich ist.

Für den Fall einer Erholung, wartet auf der Oberseite zwischen 1.025 € und 1.043 € eine sehr starke Widerstandszone.

Handelsempfehlung:

Das letzte Nachkauflimit ging mit Kursen unterhalb von 1.015 € auf. Ich empfehle weiterhin, in die Kursschwäche hinein antizyklisch physische Gold- und Silberkäufe zu tätigen. Allerdings setze ich das Limit nun mit 950 € erneut eine Etage tiefer an.

Sollte es zum finalen Sell-Off kommen, müsste der Goldpreis in Euro zwischen 900 € und 950 € seinen Boden finden. Nutzen sie diese vermutlich letzte Schwäche, um den Anteil ihrer Edelmetalle im Portfolio auf wenigstens 10% (besser 15-20%) auszubauen.

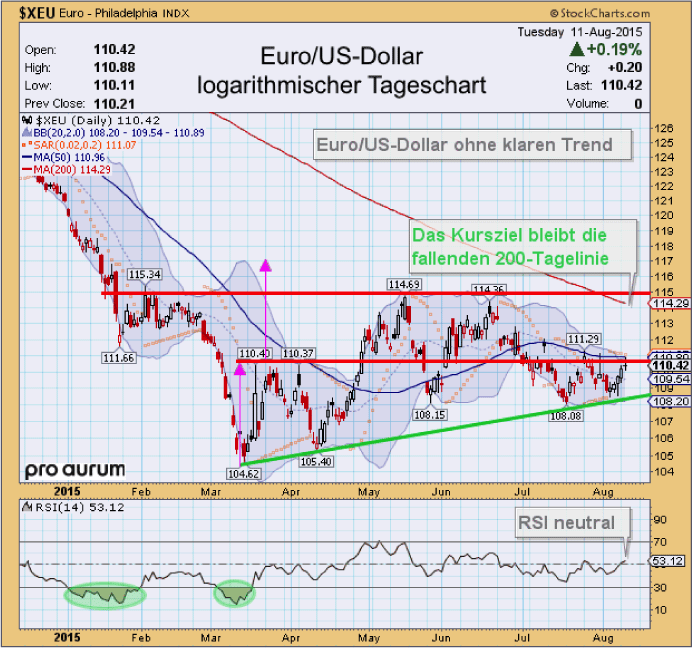

3. Euro & US-Dollar

Langfristig betrachtet steckt der Euro gegen den US-Dollar seit über sieben Jahren in einem Abwärtstrend. Seit März 2015 konsolidiert das Währungspärchen die starken Kursverluste und gerät immer mehr in eine trendlose Seitwärtsphase, welche sich aber zunehmend verengt. Aktuell lassen sich hier nur wenige Schlüsse auf die weitere Entwicklung der Edelmetalle ziehen. Kurzfristig hat der Euro sein oberes Bollinger Band (1,1089 US$) sowie die 50-Tagelinie (1,1096 US$) erreicht bzw. leicht überschritten.

Ein Rücksetzer wäre also keine Überraschung. Solange der Euro auch klar unterhalb seiner 200-Tagelinie (1,1429 US$) notiert, handelt es sich bei der gesamten Bewegung der letzten Monate vermutlich um eine Konsolidierung im Abwärtstrend. Damit bleibt der relativ starke US-Dollar vorerst ein Belastungsfaktor für die Edelmetall- und Rohstoffmärkte.

4. Goldminen GDX

Nach einem weiteren brutalen Ausverkauf erreichte der Minen-ETF GDX vor fünf Handelstagen bei 13,01 US$ einen ersten Boden. Seitdem konnten sich die Minenaktien sprunghaft erholen, ohne dass dadurch der technische Schaden in irgendeiner Weise behoben wurde. Weiterhin ist der Abstand zur 50-Tagelinie (16,53 US$) als auch zur 200-Tagelinie (18,89 US$) riesig.

Ich denke der Erholung ist noch nicht zutrauen. Die Stochastik ist bereits wieder überkauft! Typischerweise müsste der Boden nochmal getestet werden bzw. der erste Anstieg kommt nach so einem Crash meist nochmal zurück. Deutlich unterschritten werden dürfte die Marke von 13,00 US$ aber wohl nicht mehr.

Positiv ist aber das doch recht deutliche Kaufsignal beim "MACD"-Indikator. Außerdem verhalten sich die Minenaktien nun stärker als der Goldpreis.

Insgesamt ist der Tageschart für den GDX noch immer klar negativ, es mehren sich aber die Umkehrsignale sowie vor allem die Wahrscheinlichkeit, dass die Minenaktien ihren Boden bereits gesehen haben. Damit würden sie ihre Vorläuferfunktion mal wieder bestätigen.

5. Zusammenfassung & Konklusion

"Ich weiß, dass ich nichts weiß". Diese Weisheit von Sokrates gilt natürlich auch für mich. Selten aber war die Lage am Goldmarkt in den letzten zwei Jahren so klar wie aktuell. Die finale Kapitulation ist in vollem Gange. Die nächsten zwei bis drei Wochen sollten von größter Irrationalität geprägt sein. Natürlich sind Gold und Silber völlig überverkauft bzw. massiv unterbewertet und werden sich mittelfristig wieder in ganz anderem Lichte präsentieren.

Kurzfristig aber rast der Bärenzug vermutlich unbeirrt weiter und wird mit sehr hoher Wahrscheinlichkeit erst in der Gegend um 1.000,00 US$ ruckartig zum Stillstand kommen. Der letzte Akt des vierjährigen Bärentheaters könnte bereits Ende August/Anfang September vollzogen sein.

Wer jetzt noch sein Gold verkauft, hat von den Mechanismen an den Finanzmärkten überhaupt nichts verstanden. Auch Absicherungsstrategien machen auf dem aktuellen Niveau überhaupt gar keinen Sinn mehr. Vielmehr sollte jeder Marktteilnehmer einen klaren Handlungsplan verfasst haben, wie er von der unmittelbar bevorstehenden Trendwende an den Edelmetallmärkten profitieren kann. Das Investment in physische Barren und Münzen bleibt oberste Wahl.

Die Minenaktien sind nach einem zu erwartenden Rücksetzer ebenfalls ein klarer Kauf, allerdings am besten in Form eines ETF (GDX und GDXJ) oder des pro aurum Value Flex Fond (ISIN: DE000A0YEQY6). Einzeltitel haben in den kommenden Jahren die Chance auf gigantische Kursgewinne, allerdings müssen sie dabei auch die Nadel im Heuhaufen finden.

Was Absicherungsstrategien betrifft, müssen sie diese allerspätestens jetzt bei ihren Aktieninvestments im DAX tätigen. Mit der gestern verkündeten Abwertung der chinesischen Währung sollte Ihnen klar geworden sein, dass in China die Probleme bereits ziemlich groß sind. Eine sich abschwächende chinesische Nachfrage wird den exportlastigen DAX massiv unter Druck bringen. Gleichzeitig müssten die eingeführten Kapitalkontrollen mittelfristig dazu führen, dass die Chinesen aufgrund ihrer weiter abwertenden Währung ins Gold fliehen werden.

Zusammengefasst erwarte ich schon in den nächsten zwei bis vier Wochen den finalen Boden beim Gold im Bereich um 1.035,00 US$ bis 980,00 US$. Mein absolutes Worst-Case Szenario sieht den Boden bei 972,00 US$. Mir ist bewusst, dass der Zeitraum sehr kurz ist, sollte sich die Bärenflagge aber bestätigen, kann alles ziemlich schnell über die Bühne gehen. Im Anschluss wird sich der Gold wie Phoenix aus der Asche erheben und bereits im Oktober die Widerstandsmarke um 1.140,00 US$ angreifen. Bis zum Jahresende sehe ich den Goldpreis gut erholt oberhalb von 1.200,00 US$.

Sollte jetzt aber doch wider Erwarten direkt eine größere Erholung gelingen, so wird dies das Ende des Bärenmarktes nochmals hinauszögern. Die Tief bei 1.071,20 US$ hat jedenfalls in meinen Augen noch nicht das Ende der Korrektur markiert. Die Minenaktien und Silber werden aber das letzte Tief beim Goldpreis nicht mehr mitmachen.

© Florian Grummes

www.goldnewsletter.de

Quelle: pro aurum Goldedition vom 12.08.2015

Kostenloser Newsletter: http://eepurl.com/pPhCf