EM-Sektor: Sehr niedriges Einstiegsrisiko an Talsohle?

15.09.2015 | Clive Maund

Es sieht tatsächlich so aus, als würde es gegen Ende der Woche noch heiß hergehen - und zwar unmittelbar nach dem Statement der Fed über die kommenden Zinssatzerhöhungen, oder deren Ausbleiben. Diesmal sollte die Fed ihre winzige Zinserhöhung einfach durchziehen. Fall sie es wieder nicht tut und nur meckernd zu bedenken gibt, dass Zinserhöhungen trotzdem anstehen, würde ihre ohnehin schon prekäre Glaubwürdigkeit ganz verschwinden.

Es wäre gut möglich, dass sie es diesmal tatsächlich auch macht. So gerne sie den Aktienmarkt auf den Höhe halten will, so gerne würde sie ihn trotzdem opfern, um das zu erhalten, was ihr viel wichtiger ist: den Dollar und den Markt für US-Staatsanleihen.

Entschiede sich die Fed für Zinssatzerhöhungen, wäre ein Aktienmarkteinbruch schon wahrscheinlich. Schließlich kam eine Zinssatzerhöhung der Fed in der Vergangenheit niemals allein. Wenn sie erhöhte, begann immer ein Zyklus steigender Zinssätze.

Der psychologische Effekt der ersten Zinssatzerhöhung seit 9 Jahren könnte daher groß sein. Dies gilt umso mehr, da die Fed bislang die Inaussichtstellung von Zinssatzerhöhungen dazu benutzt hatte, um steigenden Dollar-Notierungen Vorschub zu leisten. Die Märkte folgten wie der Esel der Karotte - sehr zum Nachteil der Schwellenmärkte. Daraus lässt sich schließen, dass ein Ausbleiben von Zinserhöhungen deutliche Dollar-Verluste auslösen könnte. Das ist ein weiterer Grund, warum der EM-Sektor derzeit attraktiv ist.

Was auch passieren wird: Nach den positiven Entwicklungen im EM-Sektor von Freitag scheint der Sektor nun in der Position, im Vorfeld der Fed-Entscheidung steigen zu können - vielleicht sogar deutlich. Er ist daher - aufgrund der derzeit günstigen Risiko-Nutzen-Situation - attraktiv für Trader.

Dieser Artikel ist, mit Ausnahme des einleitenden Absatzes, im Grunde eine Neuauflage eines Artikels, den wir vor 10 Tagen auf unserer Webseite gepostet hatten. Die Grundsituation ist nämlich fast genau dieselbe. Der Unterschied ist, dass die Lage jetzt sogar noch günstiger für “Long-Positionen“ mit engen Stops ist - nachdem das “Big Money“ am Freitag zuerst einige Investoren aus ihren Positionen kickte, bevor es im späten Handel sprunghaft aufwärts ging.

Das war vor allem im GDX der Fall. Hier hatten wir einen schmutzigen Trick erwartet und unseren Stop deutlich unterhalb von 13 $ gesetzt. Offensichtlich war das nicht weit genug, doch ob man rausfliegt oder nicht, hängt letztlich auch davon ab, ob man seine Stops für den Tageshandel setzt oder für die Schlusskurse.

Spekulative “Talsohlen-Käufe“ sind in der Regel natürlich ein riskantes Spiel. Manchmal kann es sich aber lohnen, falls zwei Bedingungen erfüllt sind: 1.) Die Chancen stehen nicht allzu schlecht, dass tatsächlich die Talsohle erreicht ist und 2.) die gewünschte Kaufposition befindet sich in der Nähe eines klar definierten Unterstützungsniveaus.

Liegt man falsch und die Talsohle wurde nicht erreicht, dann ist man mit mäßigen Verlusten wieder draußen. Liegt man aber richtig, ist man ganz schnell in einer sehr guten Position.

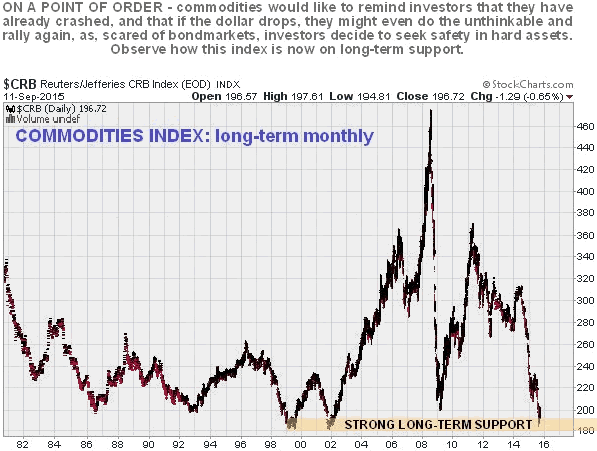

Wie Sie wissen werden, erwarten wir schwere Verluste am Aktienmarkt. Daran hat sich nichts geändert. Als der Aktienmarkt in der Vergangenheit (z.B. 2008) auf Tauchstation ging, riss er auch die Rohstoffe mit sich.

Interessant, mit Blick auf den langfristigen Chart für den Rohstoffindex, ist jetzt, dass die ROHSTOFFE SCHON AUF TAUCHSTATION GEGANGEN SIND. Die Gesamtsituation unterscheidet sich zudem sehr deutlich von der des Jahres 2008: Die wachsenden Sorgen um Staatsschuldentitel dürften dafür sorgen, dass Investoren deutlich weniger die Sicherheit der Anleihemärkte suchen werden, weil sie wissen (oder wissen sollten), dass auch diese Anleihen beschissene Anlagen sind.

Die Chancen stehen somit recht gut, dass diesmal Spekulativgelder in physische Anlagen fließen - also in bestimmte Rohstoffe und vor allem Edelmetalle.

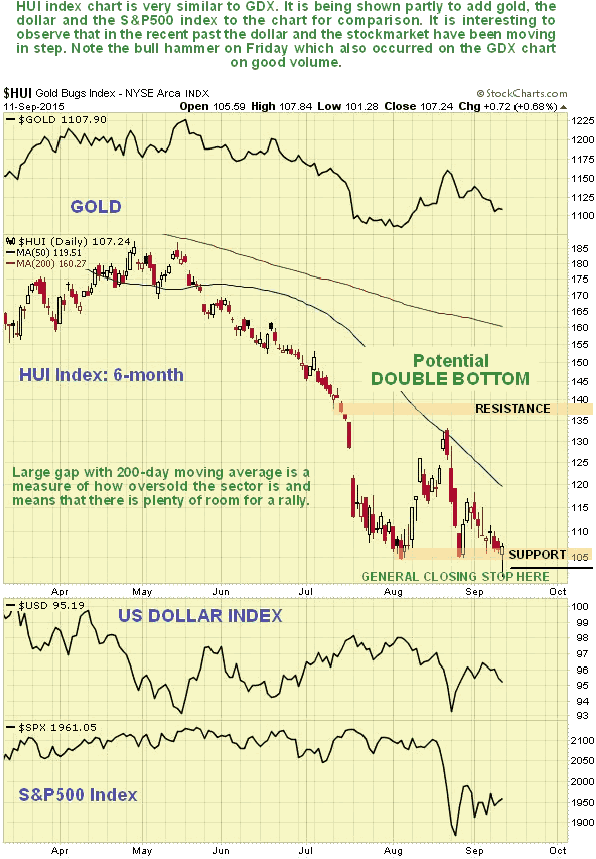

Ob dieses "Hot Money“ bald schon in den EM-Sektor fließen wird, hängt natürlich ganz entscheidend von der weiteren Entwicklungen beim Dollar ab. In diesem Zusammenhang ist es interessant, dass sich Dollar und Aktienmarkt in der jüngsten Vergangenheit fast im Gleichschritt bewegt haben (wie man unten in den folgenden Charts sieht).

Sollte der Aktienmarkt in Kürze auf Tauchstation gehen und, anders als 2008, zudem noch der Dollar wegsacken (was im Rahmen der Fed-Entscheidung passieren könnte), besteht die Möglichkeit, dass Gold und Silber Raketenstarts hinlegen.

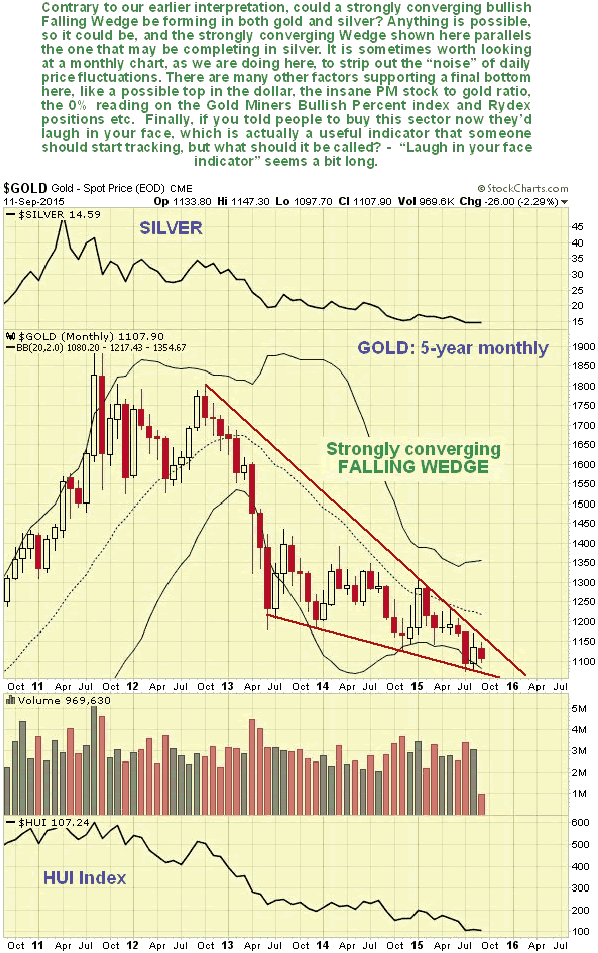

Werfen wir einen Blick auf die Gold- und Silber-Charts. Wir werden dafür aber andere Charts als in der Vergangenheit verwenden und schauen, ob uns dies eine andere Perspektive eröffnet. Wir verwenden 5-Jahre-Monatscharts. Wir wählen diesen Zeitrahmen, weil er die gesamte Bärenmarktperiode seit den 2011er-Hochs abbildet. Wir benutzen Monatscharts, weil sie den “Noise" der Tages- oder Wochenbewegungen herausnehmen und die Grundstruktur des allgemeinen Trends offenbaren.

Auf dem arithmetischen Chart zeigen die Abwärtstrends für Gold und Silber ausgeprägte Konvergenz, besonders Gold. Beim Gold zeigt sich dieses Zusammenstreben sogar auf dem logarithmischen Chart, wenn dieselben Kanalgrenzen wie unten genutzt werden.

In den Charts für Gold und Silber sieht man, dass sich das Abwärtsmomentum im Verlauf des Bärenmarkts stetig verringert hat. Das lässt sich auch den jeweiligen MACD-Indikatoren entnehmen (nicht im Chart gezeigt) und den Bollinger-Bändern. Die letzteren haben sich im Verlauf der Zeit enger gezogen, und das ist ein Hinweis auf gesunkene Volatilität, wie es häufig im Vorfeld einer großen Trendwende der Fall ist.

Da sich die Gold- und Silberkurse jetzt nah der Obergrenzen ihrer keilförmig-sinkenden Abwärtstrends befinden, braucht es in der Tat nicht viel, um hier positive Durchbrüche zu erzeugen. Ein Unterschreiten der Marke von 93 im Dollar Index könnte nach Möglichkeit der Impulsgeber für einen solchen Durchbruch sein.

Obwohl eine solche Entwicklung keinesfalls als sicher gelten kann, so gibt es doch keinen Grund, warum man sich nicht im Vorfeld darauf vorbereiten sollte. Denn sollte sich dieses Szenario bewahrheiten, werden Gold und Silber wie Raketen abheben. Am effektivsten arbeitet man hier in der Tat mit Call-Optionen, denn wenn man falsch liegt, verliert man nur seine mäßigen Einsätze. Liegt man richtig, räumt man auch richtig ab.

Gut, welche anderen Anhaltspunkte für einen sich abzeichnenden, deutlichen Anstieg im EM-Sektor gibt es noch? Sie sind gar nicht so schwer zu finden. Einige werden wir uns jetzt kurz anschauen.

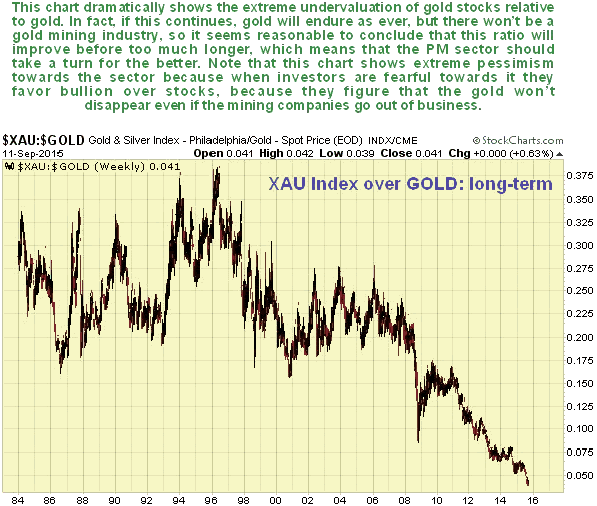

Da haben wir erstmal das schreckliche Verhältnis zwischen EM-Aktien und Gold. Es befindet sich auf einem Rekordtief, weit unter den Ständen, die damals zu Beginn des Bullenmarktes der 2000er herrschten. Das sehen wir in unserem langfristigen Chart für dieses Verhältnis unten.

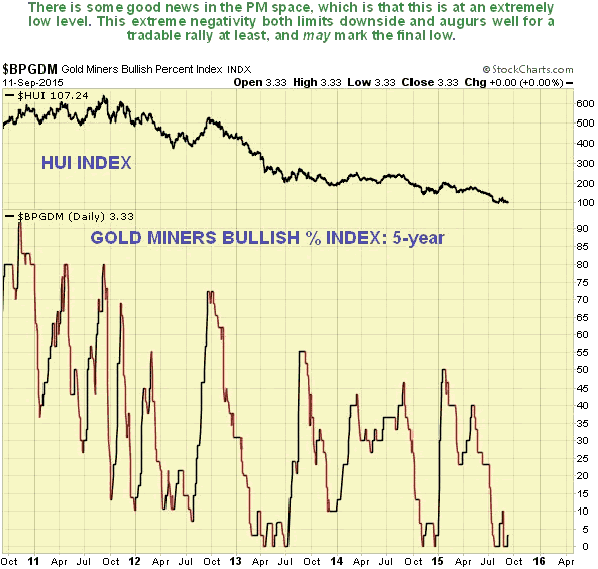

Als nächstes haben wir die grottenschlechte Stimmung im Sektor; der Gold Miners Bullish Percent-Index ist gerade an der 0%-Marke abgeprallt und liegt immer noch bei sehr niedrigen 3,3%. Es ist fast schon leichter, ein 1 oz-Gold-Nugget im lokalen Flussbett zu finden als einen EM-Sektor-Optimisten Da legt nah, dass in Kürze mindestens eine Erholung auf uns wartet, die sich traden lässt, selbst wenn die Kurse im Anschluss daran noch eine Zeitlang sinken könnten.

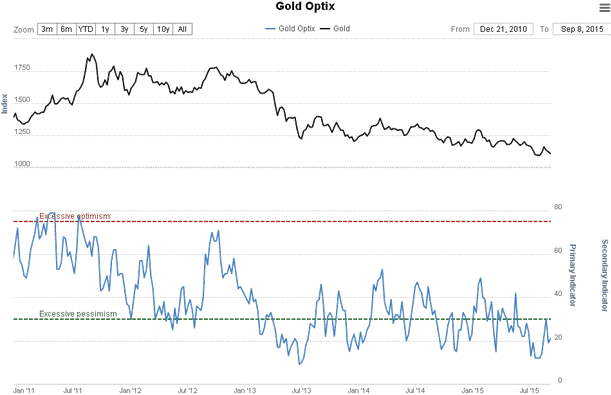

Der übergreifende Pessimismus gegenüber dem Sektor zeigt sich auch im Gold Optix (oder Optimismus-Chart), den Sie unten finden.

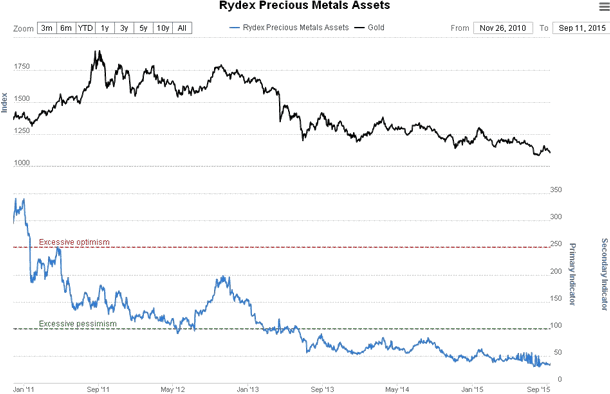

Und schließlich noch die für gewöhnlich falsch liegenden Rydex-Trader: Sie haben eine extrem negative Einstellung gegenüber dem Sektor…

Schauen Sie nur, wie diese Trader blind in die Bärenfalle von Herbst 2012 tapsten.

Es gibt noch weitere Indikatoren, aber Sie dürften einen ungefähren Eindruck gewonnen haben.

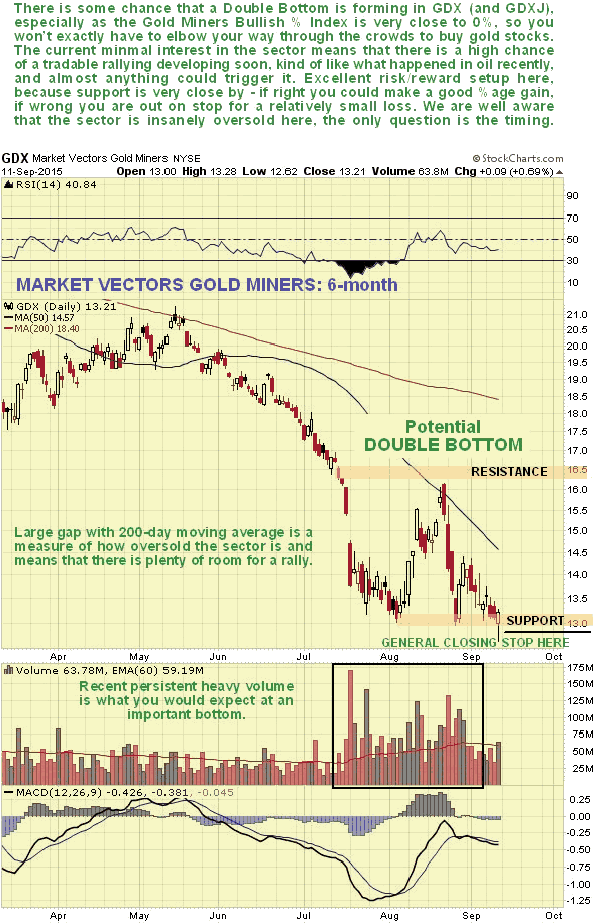

Kommen wir nur zum wichtigsten Teil, was die Durchführung eines zeitlich gut platzierten, risikoarmen Trades angeht. Aktuell befinden sich die EM-Aktienindizes wieder genau an der Unterstützung und werden vielleicht das zweite Tief eines Doppeltiefs ausbilden, welches ihr finales Tief sein könnte.

Im folgenden 6-Monate-Chart sehen wir recht gut das potentielle Doppeltief für den Market Vectors Gold Miners ETF, GDXJ. Da die Stimmung gegenüber dem Sektor gerade im Keller ist, stehen die Chancen doch recht gut, dass der Sektor mindestens eine Erholung hinlegen wird, die sich traden lässt.

Ein ähnliches Bild präsentiert sich im HUI Index. Aus Vergleichsgründen zeigen wir unten den HUI Index zusammen mit den Kursverläufen von Gold, US-Dollar und S&P 500. Gut zu sehen ist auch, wie sich Dollar und Aktienmarkt jüngst fast im Gleichschritt bewegten. Das bedeutet:

Falls der Aktienmarkt, wie wir erwarten, bald auf Tauchstation geht, würde der Dollar wahrscheinlich ebenfalls einbrechen. Und das würde erklären, warum das Potential einer möglicherweise kräftigen EM-Sektor-Erholung gegeben ist, während alles andere den Bach heruntergeht.

Für beide EM-Sektor-Indizes ist ein wichtiger Punkt hervorzuheben: die Nähe der Indizes zu ihren recht starken Unterstützungszonen an den jüngsten Tiefs, die erst letzten Freitag einem harten Test unterzogen wurden. Das bedeutet, dass wir hier zuversichtlich kaufen können, vielleicht sogar offensiv, weil wir die Möglichkeit haben, enge Stops unterhalb dieser Tiefs zu setzen!

Sollte sich der Sektor erholen, würden wir uns schnell in einer sehr guten Position befinden. Sollte er hingegen einbrechen, wären wir mit einem relativ geringen und akzeptablen Verlust draußen. Wir haben somit eine sehr günstige Trading-Konstellation.

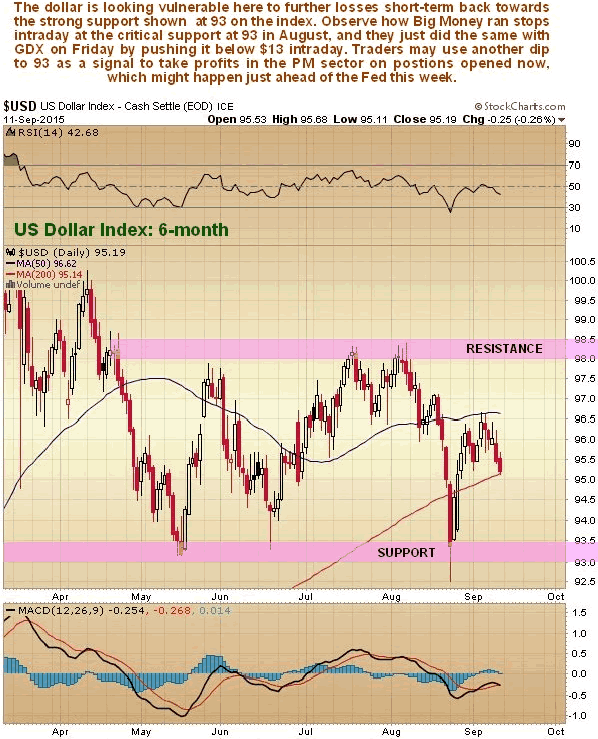

Der Dollar scheint an diesem Punkt eine Rally im EM-Sektor zu stützen, denn er ist anfällig für einen baldigen Rücksetzer in Richtung der wichtigen Unterstützung bei 93 Index-Punkten…

Mit Blick auf eine möglicherweise steile Erholung im Vorfeld der Fed-Entscheidung ist dieser Sektor ist als sofortige Kaufgelegenheit zu betrachten – wie gesagt mit eng gesetzten Stops! Auf unserer Webseite werden wir uns einen dreifach gehebelten ETF anschauen, um von diesem Potential zu profitieren. Wir ziehen zudem ausgewählte Call-Optionen in Betracht.

© Clive Maund

www.clivemaund.com

Der Artikel wurde am 13.09.15 auf www.clivemaund.com veröffentlicht und exklusiv für GoldSeiten übersetzt.