Warum sich keiner traut, die COMEX zu cornern

15.12.2015 | Hannes Huster

Der Goldpreis war gestern schwach, die Goldminen noch viel schwächer.

Nachdem der Goldminensektor am Freitag das einzige Segment an den US-Börsen war, welches im Gewinn lag, drehte sich das Bild gestern. Die Standardaktienmärkte legten zu, Gold und Goldminen gaben deutlicher nach.

Wie bereits in der letzten Woche geschrieben, wird Gold vor der FED-Sitzung volatil bleiben. Aufgrund der sehr guten Positionierungen an der COMEX kann ich mir nicht vorstellen, dass kurzfristig noch viel Abwärtspotential vorhanden ist.

Es sind jetzt noch ca. 36 Stunden bis zum FED-Entscheid. Bis dahin kann Gold nochmals in die gewünschten Richtungen bewegt werden, wenn man dies will. Grundsätzlich bleibe ich dabei, dass die FED morgen die Zinsen erhöhen wird, sich aber zu weiteren Schritten vorsichtig äußert.

Besonders an Tagen wie gestern (Öl und Rohstoffe tendenziell nach oben, Aktien nach oben, US-Dollar schwach) suchen viele Anleger nach Gründen für die Schwäche beim Gold oder auch den Goldminenaktien.

Leider komme ich dann über kurz oder lang immer wieder bei der COMEX an und die Macht einiger ganz weniger "Spieler" an diesem Terminmarkt.

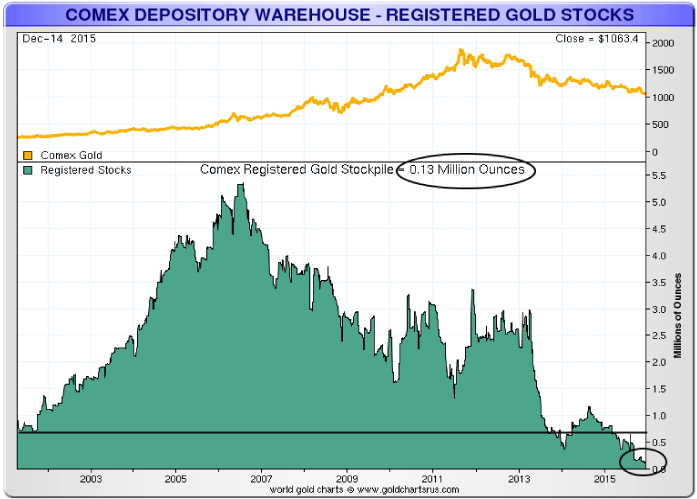

Wie gestern im COT-Report kurz angerissen, liegt die Position der für eine Auslieferung registrierten Unzen auf einem Rekordtief. Genauer gesagt war die Position in den vergangenen 13 Jahren nie niedriger als heute:

Nur etwa 130.000 Unzen Gold sind offiziell vorhanden, wenn ein Gegenpart die physische Auslieferung beantragen würde. Das entspricht einem Gegenwert von ca. 138,5 Millionen USD. Das ist in absoluten Zahlen und im Vergleich zu den gewaltigen Summen, die jeden Tag an den Finanzmärkten bewegt werden, gar nichts. Jeder x-beliebige Hedge-Fonds könnte theoretisch von heute auf morgen das komplette Lager leerräumen.

Doch wir sprechen hier über Gold und nicht über Verbrauchsrohstoffe. Gold ist auf unserer Welt "genug" vorhanden und wird nicht oder nur zu sehr geringen Teilen verbraucht. Hätten wir eine derartige Lager-Situation bei Nickel oder Kupfer, wäre die Situation eine andere. Neben den zur Auslieferung vorhandenen Goldbeständen kommen nämlich die Bestände, die auch an der COMEX hinterlegt sind, aber nicht zur Auslieferung vorgesehen sind. Diese Bestände überschreiten den Auslieferungsbestand um ein Vielfaches:

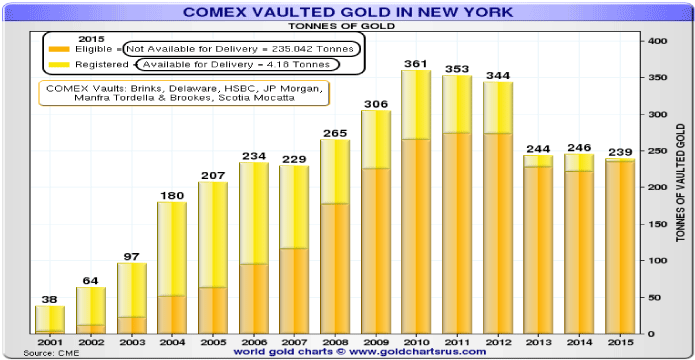

Wie Sie in der Grafik sehen können, sind aktuell 4,18 Tonnen Gold zur Auslieferung in den Tresoren, jedoch mehr als 235 Tonnen (Faktor 56) in den anderen Tresoren vorhanden.

Genau das ist der Grund, warum sich kein Hedge-Fonds oder anderer Investor, Spekulant oder wer auch immer findet, um die COMEX zu cornern. Sobald man den Versuch starten und alle 130.000 Unzen physisch ausliefern lassen würde, könnten die Bullion-Banken (Brinks, Delaware, HSBC, JP MORGAN, MANFRA, Scotia Mocatta) Bestände einfach umbuchen.

Die große Unbekannte ist, wem das Gold eigentlich gehört, mit dem hier "gespielt" wird. Seit Jahren halten sich die Gerüchte, dass die US-Notenbank FED Goldbestände für die Bullion-Banken bereitstellt, um eventuellen Verpflichtungen der Terminmärkte nachzukommen. Ob es sich nur um eine Verschwörungstheorie handelt oder der Wahrheit entspricht, muss jeder selbst für sich herausfinden.

Ich denke, die mehr als stockende Rückholaktion des deutschen Goldes aus den USA bestätigt diese Theorie mehr, als dass sie sie entkräftet. Es kann logistisch kein Problem sein, das Gold aus den USA nach Deutschland zu holen, sondern hier stecken andere Probleme dahinter. Es soll uns erzählt werden, dass es zu aufwendig sei, das Gold nach Hause zu holen. Bislang wurden nur wenige 100 Tonnen zurückgeholt. Insgesamt lagern offiziell noch ca. 1.455 Tonnen Gold in New York.

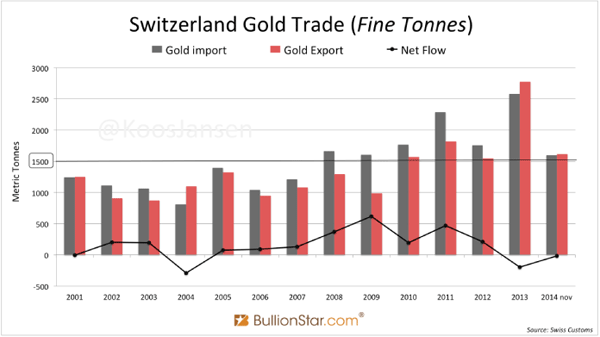

Um das Ganze einmal in Relation zu setzen. Die Bundesbank erklärt, dass es nicht möglich sei, 1.455 Tonnen Gold von New York nach Deutschland zu bringen. Dann frage ich mich, wie es die Schweiz schafft, pro Jahr mehr als 1.500 Tonnen Gold zu importieren:

Genauso fragwürdig ist es, ob der Goldpreis nun manipuliert wird oder nicht. Es gibt viele Anleger, die daran glauben, andere belächeln die Gold-Bugs aufgrund dieser Annahmen.

Ich denke wir haben in den letzten Jahren ausreichend "dubiose" Bewegungen gesehen, die eher für eine gezielte Manipulation sprechen. Es geht dabei nicht darum, Gold dauerhaft zu drücken, sondern viel mehr Spitzen aus dem Markt zu nehmen und schwache Tage dazu zu nutzen, die Preise zu drücken.

Der Goldpreis kann nicht dauerhaft auf einem Niveau X gehalten werden. Ansonsten wäre Gold niemals von unter 300 USD auf über 1.900 USD gestiegen. Doch man kann gezielt eingreifen, Spitzen herausnehmen und Schwächephasen verstärken.

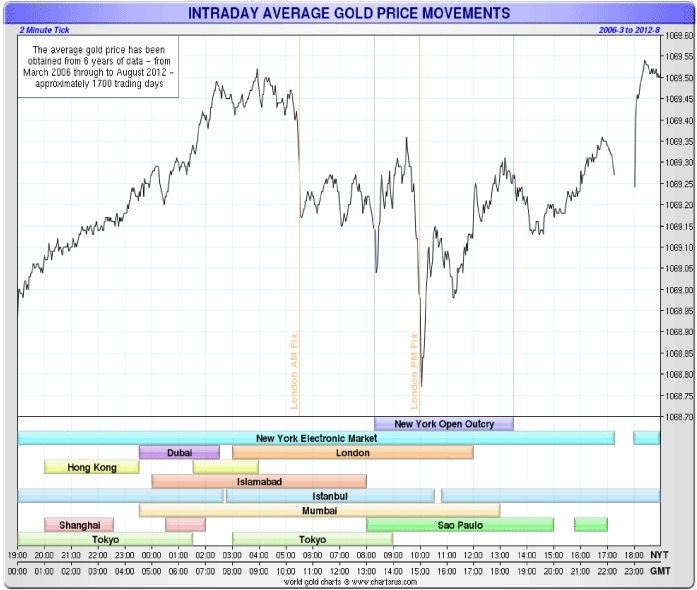

Schauen Sie sich hierzu einmal den folgenden Chart an. Es wurden die Intraday-Goldpreise über einen Zeitraum von 6 Jahren (2006 - 2012) für 1.700 Handelstage hergenommen und in einem gleitenden Durchschnitt dargestellt.

Komischerweise hat Gold intraday nahezu immer einen Tiefstand um das Londoner Morgenfixing und Abendfixing. Kurz vor diesem Fixing eröffnet New York den Handel:

Fazit:

Sicherlich kann das alles nur Zufall sein, wahrscheinlich sind so viele Zufälle aber nicht.

Gold ist der Gegenspieler des ungedeckten Papiergeldsystems und die Notenbanken wissen, sobald das Vertrauen in das System einmal ins Wanken gerät, kann es schnell gehen.

Wir hatten in den letzten Jahren oft die Situation, dass das Finanzsystem oder auch die Papiergeldwährungen kurz vor dem Zusammenbruch standen. In 2008 wären aus meiner Sicht die größten Banken und Versicherungen gefallen, hätte man AIG nicht gerettet. Einige Stunden oder Tage mehr und die Verkettung der Institute hätte das AUS bedeutet.

Somit ist es ganz normal, dass man Gold nicht unbedingt deutlich höher sehen will, schon gar nicht in gefährlichen Zeiten.

Wie angesprochen, sind dies aber nur einzelne Maßnahmen, die kurzfristig wirken können. Steigt Gold zum Beispiel aus Angst vor einer Krise, so fängt man den Anstieg eben ab oder drückt es gleich ins Minus, so dass Anleger gar nicht weiter ins Grübeln kommen zu investieren.

Im Grunde ist jede ungedeckte Papiergeldwährung nur auf den Glauben aufgestellt und schon von Beginn an zum Scheitern verurteilt.

Wir müssen uns nichts vormachen - so einfach wird man sich "da oben" nicht geschlagen geben. Jedoch ist auch klar, dass eine ungezügelte Verschuldung und das Schaffen von frischem Notenbankgeld per Knopfdruck noch nie in der Geschichte ein gutes Ende genommen hat!

© Hannes Huster

Quelle: Auszug aus dem Börsenbrief "Der Goldreport"

Pflichtangaben nach §34b WpHG und FinAnV

Wesentliche Informationsquellen für die Erstellung dieses Dokumentes sind Veröffentlichungen in in- und ausländischen Medien (Informationsdienste, Wirtschaftspresse, Fachpresse, veröffentlichte Statistiken, Ratingagenturen sowie Veröffentlichungen des analysierten Emittenten und interne Erkenntnisse des analysierten Emittenten).

Zum heutigen Zeitpunkt ist das Bestehen folgender Interessenkonflikte möglich: Hannes Huster und/oder Der Goldreport Ltd. mit diesen verbundene Unternehmen:

1) stehen in Geschäftsbeziehungen zu dem Emittenten.

2) sind am Grundkapital des Emittenten beteiligt oder könnten dies sein.

3) waren innerhalb der vorangegangenen zwölf Monate an der Führung eines Konsortiums beteiligt, das Finanzinstrumente des Emittenten im Wege eines öffentlichen Angebots emittierte.

4) betreuen Finanzinstrumente des Emittenten an einem Markt durch das Einstellen von Kauf- oder Verkaufsaufträgen.

5) haben innerhalb der vorangegangenen zwölf Monate mit Emittenten, die selbst oder deren Finanzinstrumente Gegenstand der Finanzanalyse sind, eine Vereinbarung über Dienstleistungen im Zusammenhang mit Investmentbanking-Geschäften geschlossen oder Leistung oder Leistungsversprechen aus einer solchen Vereinbarung erhalten.