Silber: Kurze Zwischenerholung wahrscheinlich, aber die Korrektur ist noch nicht abgeschlossen

05.05.2017 | Florian Grummes

1. Silber in USD

Rückblick:

Seit dem Hochpunkt am 17.April bei 18,64 USD ist der Silberpreis deutlich zurückgekommen. Vom höchsten Stand seit Mitte November ging es in den letzten zweieinhalb Wochen täglich ohne Gegenwehr eine Etage tiefer. Damit ist der Silberpreis nun seit 13 Handelstagen in Folge gefallen und erreicht gestern ein Tief bei 16,21 USD!

Auch der Goldpreis geriet wie erwartet unter Druck, allerdings hielten sich hier die Abgaben bis vorgestern noch in einem überschaubaren Rahmen. Kurz vor der FED-Zinsentscheidung konnte die 200-Tagelinie aber nicht mehr verteidigt werden, so dass nun auch der Goldpreis im Tief bereits bis auf 1.225 USD abgestürzt ist.

Die Minenaktien schließlich können weiterhin nicht überzeugen, sondern nähern sich wieder ihren Tiefs von Anfang März.

Silber Monatschart:

Trotz des fünfmonatigen Hochs Mitte April sowie dem deutlichen Rückfall in den letzten zweieinhalb Wochen hat sich auf dem logarithmischen Monatschart letztlich nicht allzu viel getan.

Einerseits ist die erste Serie höherer Tiefs weiterhin völlig ungefährdet intakt und spricht eher für einen neuen übergeordneten Aufwärtstrend am Silbermarkt. Diese These wird durch das MACD Kaufsignal bestätigt, welches trotz der mittlerweile über zehn Monate laufenden Korrektur noch immer aktiv ist. Das mittelfristige technische Kursziel, welches sich aus der Höhe des aufgelösten bullischen Keils errechnen lässt, liegt bei ca. 26,00 USD und entspricht der ehemaligen Unterstützungszone aus den Jahren 2011 - 2013.

Auf der anderen Seite hat der Stochastik-Oszillator im letzten Monat ein neues Verkaufssignal geliefert, während der Silberpreis weiterhin klar unterhalb seiner ehemaligen Aufwärtstrendlinie (rot gestrichelt) notiert.

Stellt man beide Betrachtungsperspektiven einander gegenüber, überwiegen die bullischen Argumente. Allerdings müssen sich die Silberbullen in Kürze unbedingt zurückmelden, sonst wird der technische Schaden zu groß. Können sie sich wie bislang mehr oder weniger an der Aufwärtstrendlinie im Bereich um 16,40 USD halten, ist die Welt in Ordnung. Darunter aber wird es ungemütlich und der Aufwärtstrend muss eindeutig in Frage gestellt werden. Ich halte daher die Bewertung "vorsichtig bullisch" gerade noch für gerechtfertigt.

Im ganz großen Bild bringt aber erst ein Monatsschlusskurs oberhalb von 26,50 USD den entscheidenden Befreiungsschlag. Dann wäre der Weg in Richtung der Allzeithochs um 50,00 USD frei.

Silber Wochenchart:

Auf dem logarithmischen Wochenchart sind die Silberbullen Mitte April bilderbuchmäßig an der Widerstandszone um 18,50 - 18,70 USD gescheitert. Relativ zügig hat der laufende Rücksetzer das Mindestziel, die Aufwärtstrendlinie im Bereich um 16,40 USD, gestern erreicht und auch schon leicht unterschritten!.

Blickt man auf die Bewegung der letzten drei Jahre zurück, wird klar, dass der Silberpreis nun unbedingt die Unterstützungszone um 15,65 USD verteidigen muss. Solange dies der Fall ist, bleibt der Silberpreis in der altbekannten Handelspanne zwischen 15,65 USD und 18,65 USD. Auch die beiden Bollinger Bänder bestätigen diese Range aktuell mit 15,84 USD auf der Unterseite, und 18,90 USD auf der Oberseite.

Positiv ist die ansatzweise überverkaufte Stochastik auf dem Wochenchart. Diese hat doch deutlich schneller als erwartet die überverkaufte Zone fast erreicht und erfüllt damit bereits ansatzweise ein wichtiges antizyklisches Kriterium im mittelfristigen Analyseprozess. Das frische Verkaufssignal beim trendfolgenden MACD fällt daher nicht so sehr ins Gewicht.

In der Konklusion muss der Wochenchart nun wieder mit "neutral" bewertet werden. Eigentlich hätte die Aufwärtstrendlinie aufgrund der insgesamt überverkauften Lage zunächst halten müssen. Das gestrige Unterschreiten deutet bereits an, dass Silber wohl in den kommenden Tagen oder Wochen noch bis zur horizontalen Unterstützungszone um 15,65 - 15,85 USD durchgereicht werden wird.

Idealerweise können die Silberbullen dann im Anschluss eine erneute Attacke in Richtung der Widerstandszone 18,50 - 18,70 USD zustande bringen. Damit würde diese Widerstandszone weiter aufgeweicht werden, so dass sie irgendwann im Sommer/Spätsommer schließlich brechen müsste und endlich den Weg in Richtung 26,00 USD freimachen würde.

Silber Tageschart:

Auf dem Tageschart ist die desolate Vorstellung des Silberpreises in den letzten zweieinhalb Wochen gut zu erkennen. Weder die 50-Tageline (17,75 USD) noch die 200-Tagelinie (17,95 USD) konnten die Bären hier in irgendeiner Weise aufhalten. Ebenso wenig das untere Bollinger Band (16,41 USD), welches sofort nach unten aufgebogen wurden und an welchem die Notierungen seit neun Handelstagen nach unten rutschen.

Alleine damit wird aber klar, dass der Abverkauf mittlerweile übertrieben ist. Zudem sind 14 rote Tageskerzen in Folge schon so ziemlich das Maximum, was sich an Standardabweichung finden lässt. Hinzu kommt eine extrem niedrige Stochastik sowie ein ebenfalls stark überverkaufter RSI Indikator. Gleichzeitig hat der Silberpreis aber das Tief von Anfang März bereits klar unterschritten und der Stochastik-Oszillator hat sich mit beiden Signallinien unterhalb von 20 ultrabärisch eingenistet.

Angesichts der völlig überverkauften Lage müsste man eigentlich von einer unmittelbar bevorstehenden sprunghaften Erholung auszugehen. Diese könnte den Silberpreis im besten Fall direkt bis an seine fallende 50-Tagelinie (17,79 USD) zurückführen können. Aufgrund der desolaten technischen Situation ("embedded Stochastik") ist eine größere Erholung aber bis auf weiteres wohl eher Wunschdenken und dürfte daher bereits unterhalb von 17,00 USD enden.

Zusammengefasst muss der Tageschart aus Trendfolge-Perspektive und aufgrund der eingebetteten Stochastik natürlich extrem "bärisch" bewertet werden. Erfolgreiche Investoren und Trader wissen aber, dass genau in solchen übertriebenen Abverkäufen das beste Chancen/Risiko-Verhältnis zu finden ist. Nur wer tief kauft, kann hoch mit Gewinn verkaufen.

Sobald daher auch der Wochenchart eine klar überkaufte Lage zu Tage fördert und auf den kurzfristigeren Zeiteinheiten zudem deutlichere Divergenzen sichtbar werden, ist es an der Zeit wieder bullisch zu werden. Leider sind wir noch nicht soweit. Vielmehr gehe ich davon aus, dass sich die Korrektur/Konsolidierung bei den Edelmetallen insgesamt noch bis zum Sommer hinziehen wird. Zumindest könnte ein mögliches Zwischentief im Umfeld der FED-Zinsentscheidung gefunden worden sein.

2. Gold/Silber Ratio:

Das Gold/Silber-Ratio ist im April doch etwas überraschend deutlich nach oben geschossen. Nach monatelanger Seitwärtskonsolidierung ist das Ratio mit 76,16 Punkten auf den höchsten Stand seit dem Juni des letzten Jahres angestiegen.

Vorläufig ungünstig präsentiert sich dabei nun die eingebettete Stochastik, so dass der Anstieg beim Ratio kurzfristig noch etwas weiter gehen könnte. Allerdings finden sich auf dem Chart bei 75,5 und 76,2 Punkten solide Widerstände, womit die Luft nach oben nun sehr dünn geworden ist.

3. Silberminenaktien (SIL):

Neben dem schwachen Silberpreis bleiben vor allem die Gold- und Silberminenaktien das Sorgenkind im Edelmetallsektor. Während sowohl der Gold als auch der Silberpreis noch bis Mitte April neue Hochs erreichen konnten, ziehen die Minenaktien schon seit Anfang Februar nicht mehr mit und markierten im April ein deutlich tieferes Hoch als noch im Februar.

Grundsätzlich müssen die Minenaktien nicht immer vorneweg laufen, gesünder wäre es aber schon. Ich vermute nach wie vor, dass die Minen erst die Bestätigung steigender Edelmetallpreise bzw. den Ausbruch des Goldpreises über 1.300 USD benötigen, bevor sie wieder die Führung des Sektors übernehmen können.

Charttechnisch hat sich die Lage für den repräsentativen Global X Silver Miners ETF (SIL) zuletzt weiter verschlechtert, denn der ETF ist aus einem Dreieck deutlich nach unten durchgerutscht. In den letzten zwei Tagen hat dieser bärische Durchbruch unter die Aufwärtstrendlinie seit Ende Dezember zunehmend Dynamik entfachen können, was in Verbindung mit der bärisch eingebetteten Stochastik kein gutes Vorzeichen ist. Hier benötigt es jetzt dringend ein Aufbäumen der Bullen, sonst trübt sich das Bild weiter ein und die Silberminen könnten zügig bis zum Dezembertief im Bereich um 29,50 - 30,00 USD durchgereicht werden.

Neben der grundsätzlich überverkauften Lage finden sich leider kaum weitere technische Argumente für eine imminente Gegenbewegung. Immerhin ist der Silberminen ETF auch auf seinem Wochenchart überverkauft und läuft im größeren Bild offensichtlich seit Dezember seitwärts. Ein mögliches Erholungsziel auf Sicht der kommenden Tage und Wochen ist natürlich die fallende 50-Tagelinie (35,61 USD). Die 200-Tagelinie (38,92 USD) ist momentan doch schon recht weit entfernt und dürfte so schnell nicht wiedergesehen werden.

In der Summe erzwingt die eingebettete Stochastik eine „extrem bärische“ Bewertung der Silberminenaktien.

Trotzdem bleibt das große Bild konstruktiv, denn der Blick auf den Kursverlauf der letzten 18 Monate macht klar, dass hier letztlich noch immer der gewaltige Anstieg vom ersten Halbjahr 2016 verdaut wird. Das müssen längerfristig denkende Minenaktionäre einfach stoisch aushalten. Außerdem bieten sich bei den Minenaktien nun wieder sinnvolle Einstiegskurse.

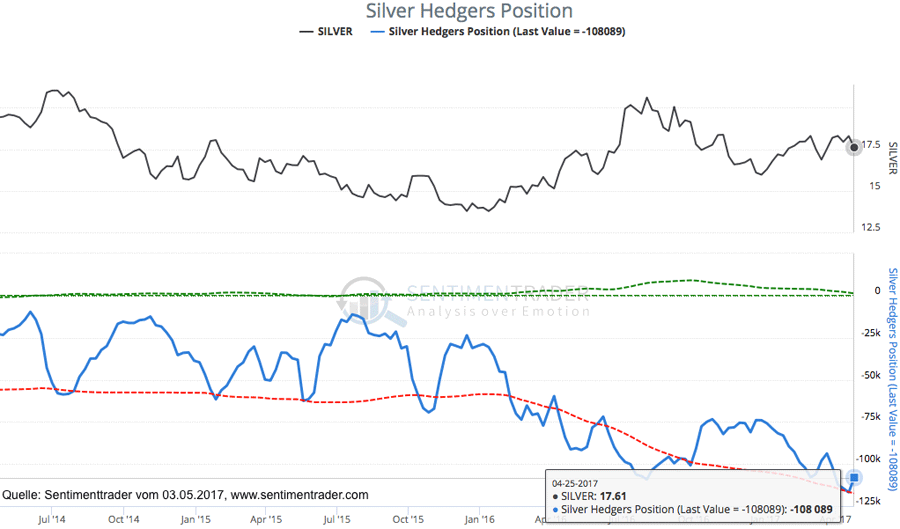

4. CoT-Report:

Die miserablen CoT-Daten für den Silbermarkt haben sich in den letzten Wochen trotz des Kursrutsches nur minimal verbessert. Demnach hielten die kommerziellen Händler am vergangenen Dienstag, den 25.April, genau 108.089 leerverkaufte Kontrakte auf den Silberfuture an der COMEX. Diese Short-Positionierung ist und bleibt im langfristigen Vergleich viel zu hoch.

Auch wenn ich mich wiederhole: "Diese hohe Shortposition am Silber-Terminmarkt kann nur über zwei Wege aufgelöst werden: Entweder kommt es zu einer heftigen Bereinigung und damit einhergehend zu deutlich tieferen Silberpreisen oder aber die "professionellen Hedger" werden durch weiter steigende Silberpreise zur Eindeckung ihrer Leerverkaufspositionen gezwungen. Dies würde die Preise zusätzlich massiv nach oben treiben.

Erfahrene Marktteilnehmer wissen, dass die zweite Variante zwar nicht unmöglich ist, die Wahrscheinlichkeit dafür aber eher gering ist. Sollte es jedoch bis zum Frühsommer zu keiner Bereinigung dieser extreme Konstellation am Silbermarkt gekommen sein, steigt die Wahrscheinlichkeit für einen phänomenalen Short-Squeeze im zweiten Halbjahr massiv an."

Insgesamt liefert der CoT-Report weiterhin ein eindeutiges Verkaufssignal für den Silberpreis.

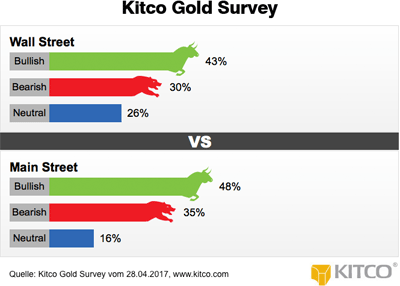

5. Sentiment:

War der Optimismus Index für den Silberpreis vor vier Wochen noch bis auf Werte oberhalb von 70 geklettert, hat der Kursrutsch die Lage mittlerweile deutlich bereinigt. Sowohl für Gold als auch Silber liegt derzeit ein neutrales Sentiment vor. Ebenso liefert die Kitco-Gold Umfrage wieder rationalere Ergebnisse.

Die etwas schneller wechselnden Formeln hinter den Sentiment-Daten für die wichtigen ETFs aus dem Edelmetallsektor hingegen liefern bereits antizyklische Kaufsignale sowohl für Gold und Silber als auch die Minenaktien. Insbesondere der mit physischem Silber hinterlegte iShares Silver Trust (SLV) meldet einen völlig übertriebenen Pessimismus.

Zusammengefasst ist das Sentiment derzeit bereits einen Tick zu pessimistisch. Vor allem Silber und die Minenaktien eignen sich bereits für antizyklische und damit schrittweise Käufe.

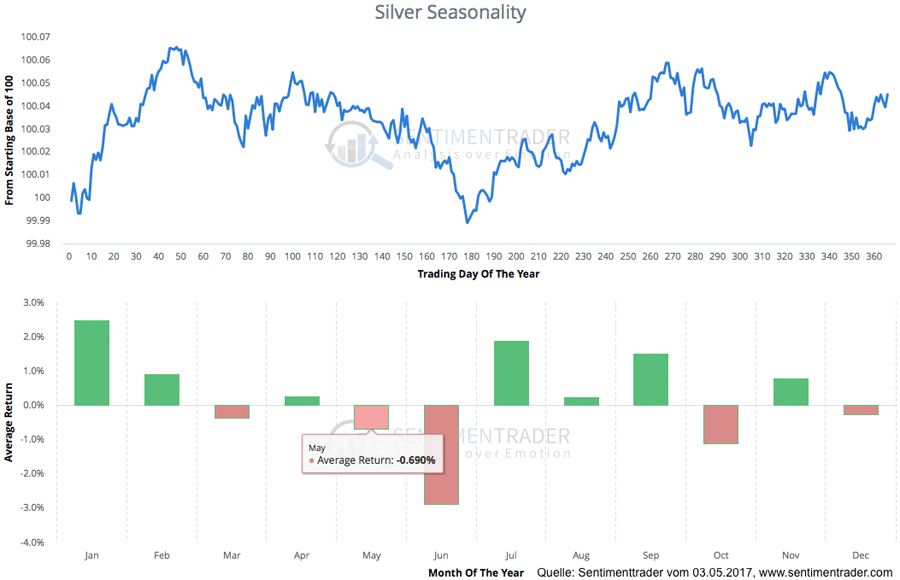

6. Saisonalität:

Saisonal betrachtet könnte der Kursrutsch in den vergangenen zweieinhalb Wochen nur der Auftakt einer noch länger anhaltenden Talfahrt gewesen sein, denn rein statistisch wäre erst Ende Juni/Anfang Juli mit einem finalen Tief zurechnen.

So wie es sich jetzt immer mehr abzeichnet, scheinen sich die Edelmetalle in diesem Jahr jedenfalls mehr oder weniger an ihre saisonale Vorgabe zu halten, so dass wir uns ab Juli/August auf ein starkes zweites Halbjahr freuen dürfen. Auf Sicht der kommenden zwei Monate ist aber weiterhin größte Vorsicht geboten.

7. Silber in EUR

Rückblick:

Auch in Euro gerechnet hat sich die Preisbewegung am Silbermarkt in den letzten zweieinhalb Wochen sicherlich das Prädikat "bruta" verdient. Vom Hochpunkt bei 17,55 EUR ist der Preis für eine Feinunze mittlerweile bis auf 14,81 EUR gefallen. Dies entspricht einem Abschlag von 15,6% in 14 Handelstagen.

Euro-Silber Wochenchart:

Während das große Dreieck aus dem Jahre 2015 letztlich nach oben aufgelöst wurde, bahnt sich nun auf dem logarithmischen Wochenchart eine gegenteilige Entwicklung für das aktuelle Dreieck an. Sollte es so kommen, läge das Kursziel bei mindestens 12,50 EUR!

Allerdings könnte es sich bei der aktuellen Formation auch noch um eine große Flagge handeln. In diesem Fall, wäre das Tief bzw. der "worst case" im Bereich um 14,00 EUR zu vermuten. Für die Flagge spricht die Tatsache, dass die untere Begrenzung des Dreiecks lediglich einmal getestet wurde und daher relativ wenig Aussagekraft hat.

Insgesamt hat sich die Lage auf dem logarithmischen Wochenchart in jedem Fall verschlechtert. Einzig positiv ist der überverkaufte Stochastik-Oszillator, wobei auch hier noch jede Menge Platz noch unten vorhanden wäre.

Preislich gesehen liefert eigentlich nur noch das untere Bollinger Band (14,90 EUR) Unterstützung auf dem Weg nach unten. Ansonsten wartet erst im Bereich 14,00 - 13,50 EUR die nächste breite Unterstützungszone.

Summa summarum verschlechtert sich die Einschätzung für den Wochenchart deutlich auf "zunehmend bärisch".

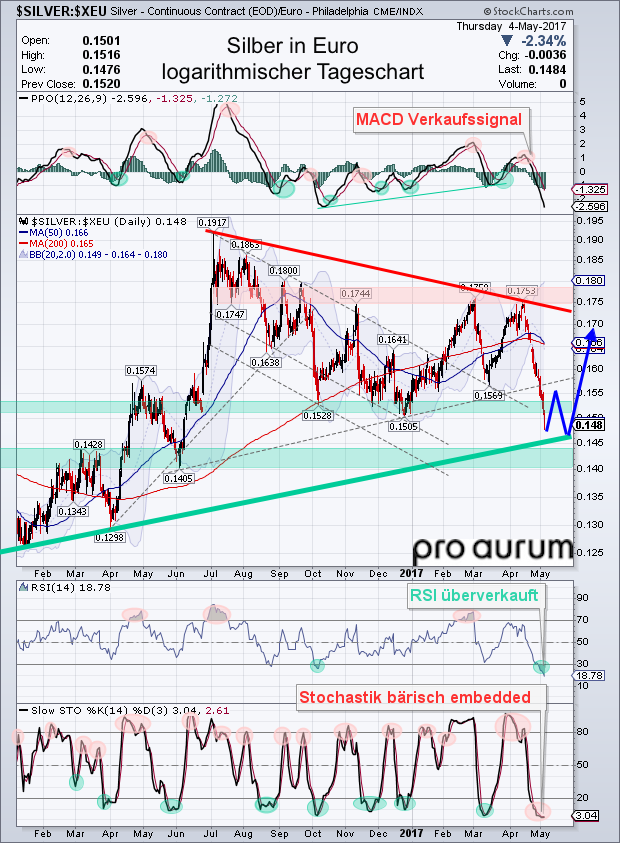

Euro-Silber Tageschart:

Auf dem Tageschart hat sich die vor vier Wochen eingezeichnete Entwicklung voll manifestiert. Allerdings hat der Euro-Silberkurs die Aufwärtstrendlinie aus den beiden Tiefpunkten vom Juni und Dezember 2015 überhaupt nicht beachtet, sondern hat diese schnurstracks unterboten. So kommt als nächste Auffangstation eigentlich nur noch die große Aufwärtstrendlinie bei ca. 14,50 EUR in Frage.

Zwar melden die Indikatoren eine klar überverkaufte Lage, aber die Stochastik ist zwischenzeitlich in den ultrabärischen „embedded“ Status gewechselt, so dass eine unmittelbar größere Erholung eher nicht zu erwarten ist. Ein sogenannter „dead cat bounce“ wird jetzt aber immer wahrscheinlicher. Im Anschluss müsste der Preis für eine Feinunze Silber noch bis in den Bereich um 14,50 EUR zurückfallen.

Neben der mehrjährigen Aufwärtstrendlinie um 14,50 EUR wartet zusätzlich zwischen 14,00 und 14,40 EUR eine breite horizontale Unterstützungszone.

Zusammengefasst ist der Tageschart aufgrund der eingebetteten Stochastik vorläufig "extrem bärisch bärisch". Solange sich der Silberkurs oberhalb von 14,00 EUR halten kann, bleibt das Bild aber dennoch konstruktiv und lässt aufgrund der stark überverkauften Lage bereits das Potential für die nächst Rally in Richtung 17,00 EUR erkennen.

Handelsempfehlung:

Die beiden zuletzt empfohlenen Nachkauflimits bei 16,15 EUR und 15,85 EUR wurden vor wenigen Tagen erreicht. Der Preis hat hier aber nicht wie erwartet gestoppt bzw. wieder gedreht, sondern ist weiter abgestürzt.

Nun gilt es die überverkaufte Lage und die günstigen Preis mit einem Limit von 15,15 EUR umgehend und durchaus aggressiver für Zukäufe zu nutzen. Darüber hinaus sollte man sich mit einem weiteren Limit unterhalb von 14,50 EUR auf die Lauer legen.

8. Platin

Ebenso wie der Gold- und Silberpreis kennt auch der Platinkurs seit Tagen nur eine Richtung. Ausgehend vom Hoch bei 993,00 USD verlor der Platinpreis über 10% in gerade einmal vierzehn Handelstagen und erreichte gestern ein Tief bei 891,66 USD. Seitdem können sich die Notierungen leicht erholen während der technische Schaden noch halbwegs überschaubar ist.

Entscheidend wird nun sein, ob die Unterstützungszone um 888,00 - 900,00 USD wie im letzten Dezember erneut halten wird. Die stark überverkaufte Stochastik sowie der ebenfalls zunehmend überverkaufte RSI sprechen eigentlich dafür.

Andererseits könnte sich auf dem Platinchart seit dem letzten Sommer ein absteigendes Dreieck gebildet haben, dessen horizontale Unterstützungslinie um 900 USD und die abwärts fallende diagonale Trendlinie aus den tieferen Hochs nichts Gutes ahnen lassen. Kommt es im weiteren Kursverlauf nach einer Zwischenerholung zum klaren Durchbruch unter 900 USD, kann der Platinpreis daher schnell 200 USD tiefer stehen.

Kurzfristig ist aber eine Reaktion auf die Kursverluste sehr wahrscheinlich. Auch ein Anstieg bis zur 50-Tagelinie (964,64 USD) oder sogar bis zur Abwärtstrendlinie bis in den Bereich um 980 USD ist nicht undenkbar.

In der Summe sind die Platinbullen jetzt gefragt. Dringend müssen sie sich nicht nur kurzfristig zurückmelden, sondern vor allem mittelfristig das drohende absteigende Dreieck negieren. Gelingt dies nicht, sieht es sehr ungünstig für den Platinmarkt aus.

Die Bewertung fällt "bärisch" aus.

Handelsempfehlung:

Mittlerweile hat sich der Platinpreis in Euro nochmals richtig vergünstigt. Nutzen sie Kurse unterhalb von 825 EUR zu weiteren Zukäufen.

9. Palladium

Nach wie vor führt der Palladiumpreis ein Eigenleben und konnte noch vor wenigen Handelstagen mit 830,35 USD ein neues Zweijahreshoch erreichen. Seitdem sind die Notierungen allerdings ein gutes Stück zurückgekommen und bereits ansatzweise unter die Aufwärtstrendlinie der letzten Monate gerutscht. In Verbindung mit den frischen Verkaufssignalen sowohl beim MACD als auch bei der Stochastik, könnte es daher nun doch zu einem etwas größeren Rücksetzer am Palladiummarkt kommen.

Solange die Kurse oberhalb der 50-Tagelinie (787,29 USD) halten können, werden sich die Bullen in Sicherheit wiegen. Darunter ist aber ein schneller Rücklauf in Richtung der altbekannten Zone um 725,00 USD möglich. Hier verlaufen mittlerweile auch die 200-Tagelinie (725,53 USD) sowie der Aufwärtstrend seit Dezember 2016.

Nach wie vor Kopfschmerzen bereiten die seit fast einem Jahr immer stärker werdenden negativen Divergenzen. Schon seit dem vergangenen Sommer bestätigen die Indikatoren RSI und MACD die neuen Hochs nicht mehr. Kommt es nun zur Auflösung des potentiell bärischen Keils nach unten, wäre der erst Schritt in Richtung einer möglicherweise deutlich größeren Korrektur vollzogen.

Insgesamt kann der Palladiummarkt immer noch mit seiner starken Performance überzeugen. Gleichzeitig ziehen aber zunehmend dunkle Wolken am Horizont auf, womit gerade noch eine "bullische" Bewertung gerechtfertigt erscheint.

Handelsempfehlung:

Palladium bleibt bis auf weiteres eine Halteposition.

10. Zusammenfassung & Konklusion

Wie an gleicher Stelle vor zweieinhalb Wochen ausgeführt, war die Luft für die Edelmetallpreise nach der viermonatigen Rally sehr dünn geworden. Mit einem Gap nach der Frankreich-Wahl wurde die Entscheidung schließlich schnell und eindeutig gefällt. Seitdem geht es für die Gold- und Silberpreise immer dynamischer bergab. Wichtige Unterstützungen wurden dabei nicht beachtet und die technische Lage hat sich doch deutlich eingetrübt. Das gerissene Gap ist aber letztlich positiv und sollte die Preise früher oder später wieder "magisch" anziehen.

Kurzfristig ist auf fast allen Charts die ungünstige trendverstärkende „eingebettete“ Stochastik zu finden. Demnach dürften Erholungen nur kurz und überschaubar ausfallen. Die Korrektur ist noch also noch nicht ausgestanden, sondern dürfte sich wie rechtzeitig angekündigt noch bis zum Frühsommer hinziehen. Dabei wird der Goldpreis aber doch tiefer fallen als zuletzt vermutet, denn hier ist der Wochenchart immer noch überkauft. Insofern müssen wir uns wohl nochmal auf Kurse um oder unter 1.200 USD einstellen.

Beim Silber sieht es etwas besser aus, denn der kleine Crash in den letzten 14 Handelstagen hat schon viel bereinigt und auch der Wochenchart ist bereits überverkauft. Trotzdem wird es auch hier wohl noch zu Kursen um 15,80 - 15,65 USD kommen.

Letztlich halte ich den scharfen Abverkauf aber für einen Segen, denn so hat sich die Wahrscheinlichkeit für ein starkes zweites Halbjahr deutlich erhöht. Bleiben die Kurse bis zum Juni bzw. Juli unter Druck, hätten wir die ideale Ausgangssituation für die lang erwartete mehrmonatige und vor allem nachhaltige Aufwärtsbewegung bis zum Frühjahr 2018.

© Florian Grummes

www.goldnewsletter.de

Quelle: pro aurum Silberedition vom 05.05.2017

Kostenloser Newsletter: http://eepurl.com/pPhCf