Der drohende Jahrhundertsturm an den Märkten

20.06.2018 | Adam Taggart

"Nach mir die Sintflut." - König Ludwig XV. von Frankreich

Als die US-Notenbank Federal Reserve in den Jahren nach der Großen Finanzkrise die zweite Runde der quantitativen Lockerungen beschloss, sagte der Hedgefonds-Manager David Tepper voraus, dass fast alle Assetpreise in Reaktion darauf enorm ansteigen würden:

"Die Fed hat gerade verkündet: 'Wir wollen Wirtschaftswachstum und es ist uns egal, falls es zu höherer Inflation kommt.' Hat man so etwas schon einmal aus dem Munde der Notenbanker gehört?"

Anschließend äußerte er den berühmten Satz, "Yout gotta love a put", womit er sich auf die erklärte Bereitschaft der Fed bezog, Billionen von Dollar zu drucken, um einen Einbruch der Wirtschaft und der Finanzmärkte zu verhindern. Neun Jahre später wissen wir, dass Tepper recht hatte, wahrscheinlich mehr als ihm damals selbst bewusst war.

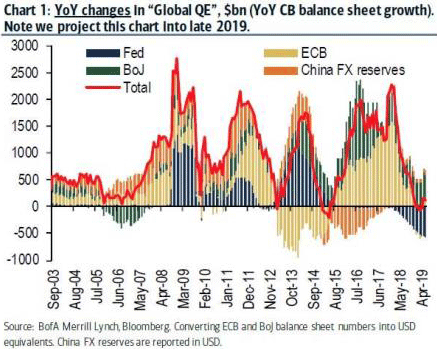

Die anderen Zentralbanken weltweit folgten dem Beispiel der Federal Reserve. Mario Draghi von der EZB äußerte ein ganz ähnliches "was auch immer nötig ist" und ließ allein in den letzten drei Jahren fast 3,5 Billionen € drucken. Die Bank of Japan hat sich so stark in die Märkte eingemischt, dass sie nun mehr als 40% des gesamten Anleihemarktes des Landes besitzt. Und keine Zentralbank der Welt hat mehr Geld gedruckt als die Chinesische Volksbank.

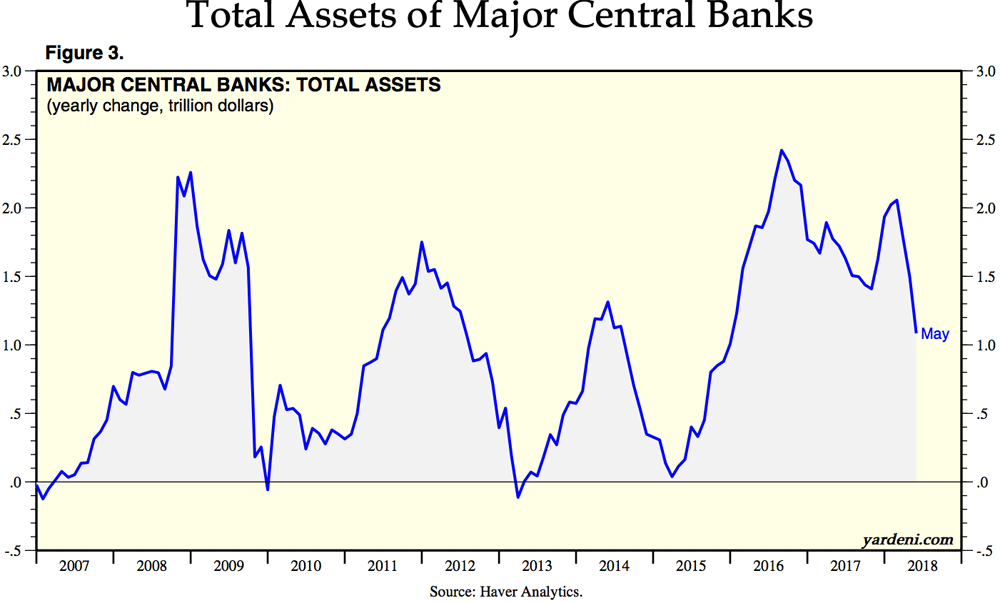

Es war eine in der Geschichte beispiellose Druckbetankung des Finanzsystems mit Liquidität. Diese hat im Laufe der Jahre nach der Rezession übrigens keineswegs nachgelassen, auch wenn viele Menschen das glauben. Tatsächlich wurde während der jüngsten Welle von 2015-2018 mehr aus dem Nichts geschaffenes Geld in die Märkte gepumpt als je zuvor.

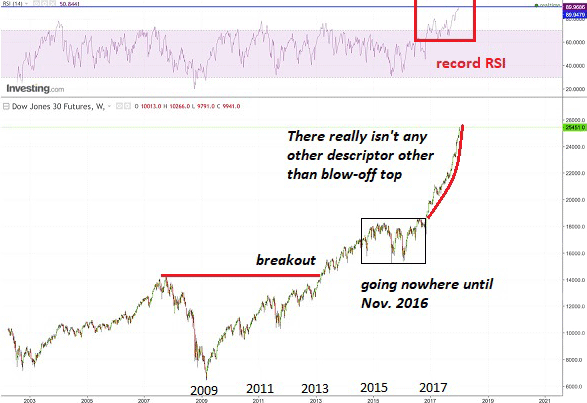

Infolgedessen sind die Kurse an den Aktienmärkten längst über ihre vor der Krise verzeichneten Rekordhochs geklettert, die Anleihekurse setzten ihren Aufwärtstrend fort, während das Zinsniveau auf einem historischen Tief blieb, und an vielen Immobilienmärkten haben sich neue Spekulationsblasen gebildet. Finanz- und andere Risiken haben sich indes stark erhöht, wie Tepper ebenfalls vorhersagte. Doch in der Zwischenzeit lernten alle, den "Fed-Put" zu lieben und sich keine Sorgen mehr zu machen.

Die nächste Krise wird all das ändern.

Die Sintflut naht

Die friedvolle Zeit der ewig steigenden Kurse und folgenlosen Interventionen der Zentralbanken geht zu Ende. Die Notenbanken, die verzweifelt versuchen, sich für die nächste Rezession wieder etwas Handlungsspielraum zu verschaffen, haben sich öffentlich zur "Straffung der Geldpolitik" und zur "Kürzung ihrer Bilanzen" verpflichtet - was nur eine andere Art ist, um zu sagen, dass sie wieder rückgängig machen wollen, was sie im letzten Jahrzehnt angerichtet haben.

Den meisten Anlegern ist nicht bewusst, von welch entscheidender Bedeutung das ist. In den letzten neun Jahren haben wir uns an die volatilitätsfreie Einbahnstraße hin zu höheren Kursniveaus gewöhnt. Es war alles eitel Sonnenschein ohne Risiken, da die Fed uns zusammen mit der EZB, der Bank of Japan und der Chinesischen Volksbank den Rücken freihielt. Jeder, der Long-Positionen einging und bei den wenigen, kleinen Kursrücksetzern auf dem Weg nach oben kaufte, fühlte sich wie ein Genie.

Damit ist es jetzt vorbei. Basierend auf den aktuellen Prognosen der Zentralbanken steht zu erwarten, dass die weltweiten Programme zur quantitativen Lockerung ("QE“) schon bald beendet werden.

Obwohl die QE-Maßnahmen bislang nur geringfügig eingeschränkt wurden, war die Volatilität der Marktpreise bereits stärker ausgeprägt als in allen anderen Jahren seit 2009. Doch das ist noch nichts im Vergleich zu der Volatilität, die wir erleben werden, wenn die quantitativen Lockerungen später in diesem Jahr ernsthaft reduziert werden.

Parallel zu dieser Straffung beobachten wir auch einen Anstieg der weltweiten Zinssätze, nachdem diese jahrelang auf dem niedrigsten Niveau aller Zeiten lagen. Die ultra-niedrigen und teils sogar negativen Renditen standen am Ende eines 35 Jahre währenden Zyklus sinkender Zinsen, der bereits Anfang der 1980er Jahre begann. Werden wir nun, da die Zinssätze langsam wieder zu klettern beginnen, eine langfristige Umkehr dieses Zyklus erleben? Werden steigende Zinsen in absehbarer Zukunft der neue Normalzustand sein?

Wenn ja, dann ist die Welt erschreckend schlecht darauf vorbereitet. Unternehmen und Staaten sind höher verschuldet als je zuvor und das Gleiche gilt für viele private Haushalte. Höhere Zinsen bedeutenden auch höhere Kosten für den Schuldendienst, d. h. es bleibt weniger übrig, um Investitionen zu tätigen oder grundlegende, laufende Ausgaben zu decken.

Simon Black erinnerte uns kürzlich in einem Artikel daran, dass höhere Zinsen mathematisch gesehen zu niedrigeren Kursen an den Aktien-, Anleihe- und Immobilienmärkten führen. Doch die Wall Street hat die Botschaft offenbar noch nicht erhalten.

Quelle: Charles Hugh Smith

Wir müssen uns also die folgende, einfache Frage stellen: Was geschieht, wenn die QE-Programme enden, durch die die Märkte auf künstliche Weise aufgebläht wurden, und die Zinsen gleichzeitig steigen? Die Antwort ist ebenfalls simpel: Die Preise werden sinken. Der Rückgang wird den aktuellen Verzerrungen im System proportional entsprechen - und diese haben mittlerweile ein historisches Ausmaß erreicht.

Aber das war noch nicht alles!

Die Situation ist also ernst. Aber es kommt noch schlimmer. Was ist mit den Schulden, deren Bedienung immer teurer wird? In den USA haben wir neuerdings nicht nur die Aussicht auf jährliche Haushaltsdefizite in der Größenordnung von mehr als 1 Billion Dollar; wir bringen auch die größten Käufer unserer Schuldverschreibungen gegen uns auf.

Am offensichtlichsten ist dies im Hinblick auf China. Wir haben das Land, welches weltweit die meisten US-Treasuries kauft, in einen Handelskrieg verwickelt und gerade Zölle im Umfang von 50 Milliarden Dollar auf chinesische Produkte angekündigt.

Doch auch Japan, der zweitgrößte Besitzer von US-Staatsanleihen, hat seine Käufe bereits erheblich verringert. Und um sich nicht ausstechen zu lassen hat Russland kürzlich die Hälfte seiner Treasuries - Schuldverschreibungen im Wert von 47 Milliarden Dollar - auf einen Schlag abverkauft. Sollte dieser Trend dazu führen, dass die Nachfrage nach US-Staatsanleihen in Zukunft abnimmt (was nur verständlich wäre), dann würde das die Zinsen zusätzlich nach oben treiben.

All das geschieht zu einer Zeit, in der die Stabilität auch im Rest der Welt zunehmend bedroht ist. Die Schwellenländer leiden darunter, dass sich die Liquiditätsströme der Zentralbanken verlangsamen und schließlich umkehren, denn höhere Zinsen in den Vereinigten Staaten stärken den Dollar gegenüber ihren Landeswährungen. Zudem steigen die Zinskosten ihrer größtenteils in US-Dollar aufgenommenen Schulden, während die Einnahmen (in der jeweiligen Landeswährung) an Kaufkraft verlieren.

Auch in Europa zeichnen sich Verwerfungslinien ab, während protektionistische, populistische Kandidaten die bisherigen Machtstrukturen der EU angreifen. Die italienische Wirtschaft hat schwer zu kämpfen und könnte das gesamte europäische Bankensystem zum Einsturz bringen. Die neuen Handelszölle, die im Streit mit den USA verhängt werden, um es dem Land mit gleicher Münze heimzuzahlen, sind vor diesem Hintergrund alles andere als hilfreich. Selbst im Wirtschaftswunderland China schwächt sich das oft zitierte dynamische Wachstum auf die niedrigsten Raten seit Jahrzehnten ab, unabhängig vom Handelskrieg. Alle Figuren auf dem Schachbrett schwächeln.

Schlechte Aussichten für den Rest des Jahres

Ja, im Moment notieren die Finanzmärkte noch immer in der Nähe ihrer Allzeithochs (oder bei neuen Rekordständen, wie im Fall des Nasdaq). Und ja, das für das zweite Quartal 2018 prognostizierte Wirtschaftswachstum ist in den USA auf erstaunliche 4,8% geklettert. Doch es deutet immer mehr darauf hin, dass dieser fantastische Boom nicht von Dauer sein wird.

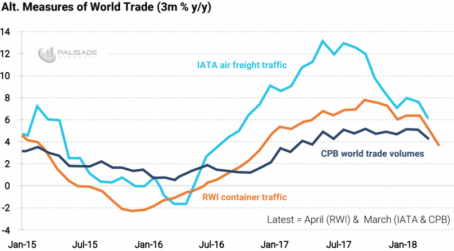

Die nächsten drei Charts stammen von Palisade Research und zeichnen zusammen mit dem erwarteten Ende der globalen QE-Programme ein düsteres Bild für 2018 und die folgenden Jahre.

Der erste Chart zeigt, dass der globale Stressindikator der Finanzmärkte (hier invertiert dargestellt) beunruhigend in die Höhe schoss, als die Zentralbanken der G3 mit der (bislang noch sehr vorsichtigen) Reduzierung ihrer QE-Maßnahmen begonnen haben.

Im nächsten Chart sehen wir einen der besten Frühindikatoren für die Entwicklung der Unternehmensgewinne auf globaler Ebene. Dieser deutet auf einen unmittelbar bevorstehenden Einbruch hin. Und wie sich die Gewinne entwickeln, so entwickeln sich auch die Aktienkurse:

Wenn wir uns zudem die Handelsströme ansehen, die die Handelsvolumen realer Gegenstände per Luftfracht und auf Containerschiffen anzeigen, sehen wir deutliche Anzeichen für eine Abkühlung der Weltwirtschaft. Wenn die Ölpreise weiter steigen, wie u. a. der Geologe Art Berman vorhersagt, wird sich dieser Trend in Zukunft noch verstärken:

Das Ende der quantitativen Lockerungen, höhere Zinsen, Handelskriege in einer Zeit der ohnehin schon schwächelnden Weltkonjunktur, die Probleme in China und Europa, die Krise an den Schwellenmärkten - zusammengenommen ist all das, als würde man die Leiter, auf der Sie stehen, zu beiden Seiten ansägen und gleichzeitig alle Sprossen entfernen.

Schlussfolgerung: In der zweiten Jahreshälfte 2018 oder im ersten Halbjahr 2019 ist mit einem ernsten Crash der Finanzmärkte zu rechnen.

Was können Sie tun?

Wenn sich dunkle Wolken zusammenbrauen, sollte man Schutz suchen, bevor der Sturm hereinbricht. In unserer heutigen Situation ist es insbesondere an der Zeit , die folgenden Vorkehrungen zu treffen:

- Setzen Sie auf liquide Mittel. Wenn der Boden unter den heutigen Assetpreisen wegbricht, wird "stabil" das neue "aufwärts" sein. Kein Geld zu verlieren wird Sie relativ gesehen bereits wohlhabender machen, und Bargeld zu halten ist die einfachste und am wenigsten riskante Strategie, sich auf das Kommende vorzubereiten. Nach einem deflationären Crash wird es wieder heißen "Cash ist König", und wenn Sie Ihr Pulver im entscheidenden Moment trocken gehalten haben, können Sie die Mittel anschließend verwenden, um qualitativ hochwertige Assets, die Ihnen regelmäßige Kapitaleinnahmen verschaffen, zu einem Bruchteil der aktuellen Preise zu erwerben.

In der Zwischenzeit verbessern sich auch die Renditen für Investoren, die wissen, wo sie suchen müssen. Vor Kurzem haben wir erklärt, wie Sie eine Rendite von mehr als 2% auf Ihr Geld bekommen können, wenn Sie es in kurzfristigen US-Staatsanleihen anlegen. (Das ist mehr als das 30-fache dessen, was die meisten Banken Ihnen derzeit zahlen.) In Zukunft werden sich diese Renditen voraussichtlich weiter erhöhen, wenn die Fed die Zinsen weiter anhebt. - Legen Sie sich einen Plan für die Marktkorrektur zurecht. Wie ist Ihr Portfolio abgesehen von Ihren Barbeständen strukturiert? Sind Sie ausreichend abgesichert, um die Risiken zu verringern? Ist sich Ihr Finanzberater der in diesem Artikel dargelegten Risiken überhaupt bewusst? Das Letzte, was Sie im Falle eines plötzlichen Einbruchs tun sollten, ist panische Entscheidungen zu treffen. Wenn Sie also noch keinen Notfallplan für einen Marktcrash von 20-40% haben, sollten Sie eine entsprechende professionelle Beratung in Betracht ziehen.

- Investieren Sie in Rohstoffe. Das Preisverhältnis zwischen dem Rohstoffsektor und den Aktien ist so niedrig wie schon seit 47 Jahren nicht mehr. Eines Tages muss dieses Verhältnis nach oben korrigieren. Dies wird größtenteils eine Folge der Kursrückgänge an den Aktienmärkten sein, aber zum Teil auch auf den Wertgewinn der Rohstoffe selbst zurückzuführen sein. Es ist wahr, dass die Rohstoffpreise im Rahmen eines allgemeinen Abwärtstrends ebenfalls sinken können, doch das ist nicht garantiert.

Bedenken Sie in diesem Zusammenhang, dass viele Rohstoffe derzeit in der Nähe ihrer Produktionskosten notieren - und in manchen Fällen sogar darunter. Die Rohstoffe, deren Besitz am unkompliziertesten ist - die Edelmetalle - sind im Moment lächerlich billig, wie Ronald Stöferle in unserem Podcast vor Kurzem erklärte. Das gilt insbesondere für Silber. Aufgrund des heutigen Kursrückgangs sind sie nun sogar noch günstiger geworden. - Setzten Sie sich mit Ihren Schwachstellen und Sorgen auseinander, bevor die nächste Krise beginnt. Sind Sie besorgt über die Sicherheit Ihres derzeitigen Arbeitsplatzes? Kämpfen Sie mit der Entscheidung, ob Sie ein Haus kaufen oder verkaufen sollen? Versuchen Sie, sich einen Finanzplan für den Ruhestand zu machen? Ziehen Sie einen Ortswechsel in Erwägung? Müssen Sie bei Ihrer Entscheidung ein Grundstück oder ein Eigenheim berücksichtigen? Versuchen Sie, neue Einnahmequellen zu schaffen? Eine professionelles Beratungsgespräch kann Ihnen unter Umständen helfen, auch in diesen Fragen Klarheit zu schaffen.

Wir gehen derzeit die letzten Schritte auf vertrautem Territorium, während sich der Status Quo, an den wir uns im letzten Jahrzehnt gewöhnt haben, seinem Ende zuneigt. Die Zinsen steigen und es ist schwer, die tiefgreifende Bedeutung überzubetonen, die diese Trendänderungen für die Märkte und die Weltwirtschaft haben werden. Auf das, was uns in den kommenden Monaten bevorsteht, ist unsere Gesellschaft nicht vorbereitet. Und es bleibt nur noch wenig Zeit, um angemessene Vorkehrungen zu treffen.

Die Währungs- und Anleihemärkte verschiedener wichtiger Staaten befinden sich bereits in der Gefahrenzone und viele weitere taumeln am Abgrund entlang. Wenn Sie noch nicht ausreichend vorbereitet sind, dann raten wir dazu, das jetzt zu tun. Wenn die Mutter aller Blasen platzt, werden die Folgen nach 50 Jahren der hemmungslosen Schuldenaufnahme katastrophal sein. Was sich hier zusammenbraut, ist kein harmloses Unwetter, sondern ein Jahrhundertsturm.

© Adam Taggart

www.peakprosperity.com

Dieser Artikel wurde am 15.06.2018 auf www.peakprosperity.com veröffentlicht und exklusiv für GoldSeiten übersetzt.