Der gespaltene Zinssatz

14.10.2023 | Dr. Keith Weiner

Die Leitzinsen sind bekannt. Die Fed Funds Rate liegt bei 5,25% bis 5,5%. Die 1-Monatsstaatsanleihe liegt bei 5,5%, die 10-jährige Staatsanleihe bei 4,4 %, usw. Mit anderen Worten, sie sind in den letzten 18 Monaten massiv angestiegen. Die Fed verspricht weiterhin "höher und länger". Die gängige Theorie - und auch die alternative Theorie - besagt, dass höhere Zinssätze die bittere Medizin sind, um die Wirtschaft von der Inflation zu heilen. Wenn man die Kapitalkosten anhebt, werden zwangsläufig auch die Kapitalrenditen steigen. Durch die Liquidierung von Produktionskapazitäten. Es spielt keine Rolle, dass eine Verringerung des Angebots nicht zu sinkenden Preisen führt.

Die Quantitätstheorie des Geldes besagt, dass die Preise fallen müssen, wenn man die Anzahl der Dollar verringert. Und die Fed ist wild entschlossen, diesen Weg zu gehen. Es stimmt, dass eine Erhöhung der Zinssätze zu einer Verringerung der Dollarmenge führt (oder zumindest zu einer Verringerung der Wachstumsrate der Geldmenge). Aber die Verbraucherpreise sind den Zinssätzen weit nachgelagert.

Ihr lauter Nachbar, die Fed

Lassen Sie uns einen Vergleich anstellen. Steigende Verbraucherpreise sind wie eine laute Party, bei der die Nachbarn immer wieder die Polizei rufen. Natürlich möchten Sie nicht direkt darauf reagieren (dies ist eine Analogie zur Regierungspolitik, die die durch die vorherige Regierungspolitik verursachten Missstände beheben soll).

Sie reagieren also indirekt. Sie stellen die Musik auf Mozart um. Vielleicht werden die Gäste dann gehen oder sich zumindest beruhigen? Das Ergebnis könnte jedoch sein, dass sie noch lauter zu streiten beginnen. Und jetzt gibt es noch ein anderes Problem. Die Leute können nicht zu dieser "schlechten" Musik tanzen, also streiten sie sich auf dem Flur. Die Zinserhöhungen der Fed sind wie ein Wechsel der Musik. Der Lärm auf der Party ist wie die Inflation. Ersteres hat nicht unbedingt den gewünschten Effekt auf letzteres. Aber egal, wir wollen verstehen, was als nächstes passiert.

Warum hat der Hund nicht gebellt?

Was die Wirtschaft betrifft, so haben wir (mindestens) zwei Probleme. Das eine ist bereits offensichtlich. Die Preise von Anleihen (und allen anderen Vermögenswerten) verhalten sich umgekehrt zu den Zinssätzen. So ist beispielsweise der Preis für 30-jährige Staatsanleihen seit ihrem Höchststand im Sommer 2020 um rund 50% gesunken. Banken kaufen Staatsanleihen mit geliehenem Geld, d. h. mit Leverage. Hebelwirkung macht auf dem Weg nach oben viel Spaß. Aber auf dem Weg nach unten kann man die Silicon Valley Bank sein, ohne überhaupt daran zu denken!

Die Banken haben bei diesen Investitionen nicht nur 50% verloren, und das mit geliehenem Geld, sondern sie haben noch ein drittes Problem hinzugefügt. Laufzeitinkongruenz. Sie liehen sich kein 30-jähriges Geld, das auf ihre 30-jährigen Vermögenswerte abgestimmt war. Sie liehen sich kurzfristige Gelder, wie z. B. Kundeneinlagen. Sie gingen davon aus, dass die Kunden diese Einlagen niemals auf andere Banken übertragen würden. Aber im Fall der Silicon Valley Bank taten sie es doch.

Und der Ansturm auf andere Banken, insbesondere auf kleine Regional- und Spezialbanken wie die Silicon Valley Bank, hatte gerade erst begonnen. Die Frage ist, um schamlos eine brillante Idee von Sir Arthur Conan Doyle in "The Adventure of Silver Blaze" zu klauen: Warum hat der Hund in der Nacht nicht gebellt? Warum hat sich der Ansturm auf die kleinen Banken nicht fortgesetzt? Die Fed hat viele Tricks im Ärmel. Und wenn einer von ihnen nicht perfekt für die anstehende Aufgabe geeignet ist, kann sie ihn abändern wie ein geschickter Handwerker mit Kaugummi und Klebeband.

Ein Pfandleihhaus mit Klebeband, auch bekannt als Reverse-Repo-Fazilität

Die Fed hat eine "Reverse-Repo"-Fazilität. Dabei handelt es sich um ein Pfandhaus, in das die Banken Staatsanleihen einbringen und Bargeld erhalten können. Normalerweise - wenn die traurige Geschichte der zentralen Planung durch die Federal Reserve normal ist - kann eine Bank nur Bargeld auf der Grundlage des Marktpreises der Anleihe erhalten. Bei Anleihen, die um 25% oder 50% gefallen sind, reicht das nicht aus. Aber keine Angst, liebe Leser, die Fed hat mit ihrem Taschenmesser eine kleine Kerbe in die Anleihe geschnitten, sie mit etwas Draht umwickelt und dann mit Klebeband umwickelt! Presto voilà, ein neuer Reverse-Repo, der die Banken auf der Grundlage des Preises bezahlt, den sie ursprünglich für diese Anleihen bezahlt haben!

Mit anderen Worten: Obwohl der Zinssatz heute bei 4,4% liegt und der Kurs einer 10-jährigen Staatsanleihe gegenüber ihrem Höchststand um 22% gesunken ist, nimmt die Fed die Anleihe an und bezahlt die Bank so, als läge der Zinssatz deutlich unter 1% und der Kurs der Staatsanleihe immer noch im Jahr 2020. Ziemlich raffiniert, oder?

Pawlowsche Notenbank

Das zweite Problem besteht darin, dass diese Zinssätze an die Unternehmen der Realwirtschaft weitergegeben werden. Diese unglücklichen Unternehmen müssen Kapital aufnehmen, um neue Produktionen zu finanzieren. Nach vier Jahrzehnten sinkender Zinssätze gab es keinen Business Case für eine Expansion, bis jeder neue Zinssenkungsschritt die Finanzierungskosten weiter reduzierte. Die Kapitalrendite wurde durch die sinkenden Kapitalkosten nach unten gezogen. Sie liegt nur geringfügig über den Kosten. Und jetzt, wo die Zinssätze plötzlich viel höher sind, haben nur wenige Unternehmen einen Grund, Kredite aufzunehmen.

Noch schlimmer ist, dass die meisten Unternehmen, die sich zur Finanzierung der Produktion Geld geliehen haben, zuvor kurzfristige Kredite aufgenommen haben. Der Grund dafür ist einfach. In einem Umfeld fallender Zinsen will niemand langfristig an höhere Zinsen gebunden sein. Die Pawlowsche Zentralbank hat ihre Geschäftshunde darauf abgerichtet, bei jedem neuen Abwärtstrend zu speicheln.

Wenn diese Schulden prolongiert werden müssen - d. h., sie müssen sich zu dem neuen, viel höheren Zinssatz verschulden, um das alte, niedrig verzinste Darlehen bei Fälligkeit zurückzuzahlen -, haben diese Unternehmen ein Problem. Das Problem ist, dass sie sich den höheren Zinssatz nicht leisten können! Sie haben kaum genug Geld verdient, um die niedrig verzinsten Schulden zu bedienen. Sie verdienen nicht genug, um die hochverzinslichen Schulden zu rechtfertigen, mit denen sie sie ersetzen müssen.

Duldung von Zombies

Erinnern Sie sich daran, dass in den goldenen Zeiten der Nullzinsen ein großer Teil der ausstehenden Unternehmensschulden bereits so genannte "Zombies" waren, d. h. Gewinne, die unter den Zinsausgaben liegen. Jetzt, da die Zinssätze auf 5,5% angehoben werden, werden auch Unternehmen, die vorher noch keine Zombies waren, zu Zombies. Viele, viele neue Unternehmen. Hinzu kommt, dass der Kreditmarkt nicht mehr so nachsichtig ist wie noch im Jahr 2020. Die Kreditgeber sind nicht mehr so bereit, ihr Geld an Unternehmen zu vergeben, deren Gewinne nicht ausreichen, um die Zinskosten zu decken.

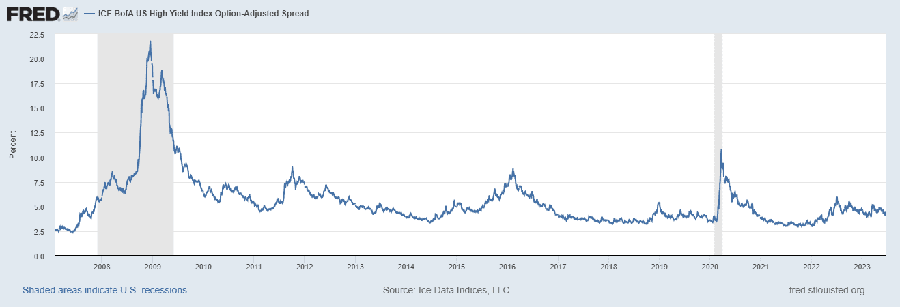

Das Ergebnis, das wir erwarten sollten, ist, dass der Spread zwischen Schrottanleihen und Staatsanleihen explodiert. Sie dürfte sich dramatisch ausweiten. Dies würde bedeuten, dass die Kreditnehmer mit geringer Bonität, die noch irgendwie Zugang zum Kreditmarkt haben, im Vergleich zu den Staatsanleihen viel höhere Zinsen zahlen müssen als zuvor. Oder anders ausgedrückt: Die Kreditgeber haben einen Anreiz, dem Finanzministerium mehr Geld zu leihen als minderwertigen Kreditnehmern, es sei denn, letztere entschädigen sie großzügig für das Risiko.

Der Schrottanleihe-Staatsanleihe-Spread explodierte zur Zeit der großen Finanzkrise und begann mit dem Beginn der COVID-Lockdowns zu explodieren. Heute gibt es keine Anzeichen für so etwas. Dies ist ein weiterer Hund, der nicht bellt, was die Frage aufwirft, warum?

Die Schrott-Antwort finden

Offensichtlich kauft jemand Schrottanleihen. Und ebenso offensichtlich ist, dass sich die Kreditgeber zurückziehen würden, wenn wir uns in einer normalen Wirtschaft befänden - wenn die Pleitephase des Zinssenkungs- und -erhöhungszyklus der Fed als "normal" bezeichnet werden könnte. Daher sollten wir nach dem perversen Anreiz suchen. Das moralische Risiko. Die (vielleicht implizite) Garantie oder Absicherung dieser Schulden. Der Anstoß durch die makroprudenziellen Regulierungsbehörden. Etwas, das die Kreditgeber dazu veranlasst, ihr Geld minderwertigen Kreditnehmern zu geben, die selbst bei Nullzinsen nicht genug Gewinn gemacht haben, um ihre Schulden zu bedienen, und jetzt nicht genug verdienen, um ihren Zinsaufwand zu decken.

Was ich hier darlegen werde, ist zugegebenermaßen anekdotisch. Es basiert zugegebenermaßen auf privaten Gesprächen, die ich geführt habe. Aber ich biete es trotzdem an. Ich vergleiche es mit Darwin, der auf den Galapagos-Inseln eine Blume mit einer langen, dünnen Trompete fand. Er wusste, dass er nach einem Vogel oder einem Insekt suchte, das eine ebenso lange und dünne Nase hat. Das hat er gefunden. Unsere regulierten - ja sogar staatlich dominierten - Märkte wurden durch eine Verordnung nach der anderen aufgebaut. In jedem Fall hat die Regierung in das normale Funktionieren des Marktes eingegriffen. Er erlegt unwirtschaftliche Beschränkungen auf.

Dies verzerrt den Markt, weil es den Marktteilnehmern perverse Anreize bietet. Perverse Anreize führen zu perversen Verhaltensweisen. Perverse Verhaltensweisen führen zu perversen Resultaten. Perverse Resultate führen dazu, dass die Menschen nicht die Idee oder Legitimität von Vorschriften in Frage stellen. Nein, sie veranlassen die Menschen dazu, eine weitere Regulierung zu fordern, um das durch die vorherige verursachte perverse Ergebnis zu beheben.

Um sich das vorzustellen, versetzen Sie sich in die Lage eines Vermögensverwalters, vielleicht bei einer Bank oder Versicherung. Die Regierung hat Ihnen ein besonderes Privileg eingeräumt: Ihre Kreditpapiere sollen vom Markt wie Geld behandelt werden. Sie können an einem speziellen "Diskontfenster" bei der Fed Kredite aufnehmen. Sie können problemlos Einleger anlocken, da ihnen im Falle eines Konkurses eine Bürgschaft in Höhe von 250.000 Dollar versprochen wird. Wenn Sie in Schwierigkeiten geraten, kauft die Fed schlechte Vermögenswerte von Ihnen auf (oder nimmt sie in Pension). Die Liste lässt sich fortsetzen.

Fügen Sie der Liste noch einen weiteren perversen Anreiz hinzu: sinkende und zu niedrige Zinssätze. Dies ermöglicht es Ihnen, eine immer größere Hebelwirkung zu erzielen. Und zwingt Sie dazu, da Sie ohne Hebelwirkung nicht genug Geld zum Überleben verdienen können. Sie erhalten einen Bonus, wenn sich Ihr Portfolio gut entwickelt. Aber wenn der Wert Ihres Portfolios zusammenbricht, kann man Ihnen kein Geld zurückverlangen. Es ist also buchstäblich "Kopf, Sie gewinnen, Zahl, sie verlieren".

Würden Sie lieber einen Hebel von 5 zu 1 oder 10 zu 1 einsetzen? Würden Sie lieber eine Staatsanleihe mit einer Rendite von 4,4% oder eine Schrottanleihe mit 8,3% besitzen? Wenn Sie aufgrund des Preisverfalls bei Staatsanleihen Kapitalverluste erlitten haben, müssen Sie Ihre Bilanz rekapitalisieren. Bei 8,3% können Sie das natürlich schneller tun.

Nasse Decken und heiße Brände

Die Regulierungsbehörden wissen das natürlich. Und sie haben alle möglichen Regeln, um zu verhindern, dass man zu viel Leverage einsetzt, die falsche Art von Leverage, und Leverage für die falsche Art von Vermögenswerten. Wenn Sie beispielsweise risikoreichere Anlagen wie Schrottanleihen kaufen, müssen Sie mehr Kapital zurücklegen als beim Kauf von Staatsanleihen. Ich habe gehört, dass die Aufsichtsbehörden die Versicherer jetzt ermutigen, mehr Schrottanleihen zu kaufen, indem sie entweder diese Vorschriften ändern oder zumindest wegschauen. Und zumindest einige Vermögensverwalter von Versicherungsgesellschaften lassen sich darauf ein.

Dies ist ein starkes Argument dafür, dass die Einleger und Versicherten und nicht die Aufsichtsbehörden die letzte Kontrolle darüber haben sollten, welche Risiken Banken und Versicherer eingehen. Die Aufsichtsbehörden selbst unterliegen vielen perversen Anreizen. Im Klartext: Es gibt Druck, zu betrügen. Die Fed erhöht fleißig die Zinssätze, aber sie denkt wohl: "Wir wollen doch nur die Inflation bremsen, das wollten wir ihnen nicht antun!" Während die Fed also das Feuer entfacht, das die Wirtschaft in Brand setzen kann, wirft sie eifrig nasse Decken hier und da aus und spaltet die Zinssätze. All dies, während die Zinssätze bei Monetary Metals stabil und positiv bleiben und in Gold und Silber bezahlt werden.

Währungspolitische Risse zeichnen sich ab

Übrigens, ob es nun beabsichtigt ist oder nicht, eine Stelle, die keine Entlastung erfährt, sind Länder ohne Dollar-Swap-Lines. Zum Beispiel China. Je mehr die Fed die Geldpolitik strafft, desto akuter wird ihre Dollarknappheit. Ich möchte nicht darüber spekulieren, ob dies der Sinn der Übung ist, sondern lediglich darauf hinweisen, dass es eine Realität ist und eine große Sache. Worauf ich heute hinaus will, ist, dass es effektiv zwei verschiedene Zinssätze gibt. Für Sie und mich ist der Zinssatz das, was wir auf dem Bildschirm sehen. Für Banken, die vor ein paar Jahren Staatsanleihen gekauft haben, für Schrottkreditnehmer und für andere, die besondere Privilegien genießen, ist der Zinssatz viel niedriger.

Im Jahr 2012 schrieb ich einen Artikel mit dem Titel "Dollar Backwardation". Die Idee war, dass wir davon ausgehen, dass ein Papier-Dollar-Schein und eine Bank-Dollar-Einlage zum gleichen Preis gehandelt werden. Dass sie gleichwertig sind. Das kann aber plötzlich nicht mehr der Fall sein. Stellen Sie sich vor, Sie stehen auf einer grünen Wiese. Und plötzlich tut sich ein Spalt auf. Er beginnt sich zu verbreitern. Du schaust hinunter und siehst höllische Flammen. Dieser Riss spaltet das, was Sie bisher für eine ungebrochene Ebene hielten. Oder ein ungebrochenes Geldsystem.

Im Jahr 2013 schrieb ich einen Artikel mit dem Titel "Zyperns Kollaps löst unbeabsichtigte Folgen aus". Die Idee war, dass wir davon ausgingen, dass ein Euro auf der Bank ein Euro auf der Bank ist. Doch als das zyprische Bankensystem zusammenbrach, waren die Euros in den zyprischen Banken nicht mehr mit anderen Euros fungibel. Ein Riss hatte sich aufgetan, von dem niemand gedacht hatte, dass es ihn geben könnte.

Ein Riss in der Erde ist sehr gefährlich. Abgesehen davon, dass man hineinfallen könnte, werden durch die Bewegung enorme Kräfte freigesetzt, die Gebäude zum Einsturz bringen, Autofahrer in plötzliche Abhänge stürzen lassen, Gasleitungen zerreißen lassen, was Brände verursacht, usw. Ein Riss im Geldsystem ist sehr gefährlich. Abgesehen davon, dass man darin Geld verlieren kann, führt er dazu, dass die Marktteilnehmer ihr Verhalten drastisch ändern, was den Zusammenbruch von Finanzinstituten, grobe Fehlallokationen von Kapital und andere Kollateralschäden verursachen kann.

Ich kritisiere die Regulierungsbehörden und die Fed-Beamten nicht gerne als dumm oder inkompetent, denn der Schwerpunkt sollte auf der Unmöglichkeit ihrer Aufgabe liegen und nicht auf ihrer schlechten Leistung. Aber in diesem Fall muss ich abschließend sagen, dass sie bei der Aufspaltung des Zinssatzes wie Kinder sind, die auf einem Heuboden in einem Haufen trockenen Strohs sitzen und mit Streichhölzern spielen. Sie wissen nicht, was sie tun.

© Keith Weiner

Monetary Metals

Der Artikel wurde am 10. Oktober 2023 auf www.monetary-metals.com veröffentlicht und exklusiv für GoldSeiten übersetzt.