1970er, 2000er, 2020er…: Ein Déjà-vu in zwei Akten – zweiter Akt

16.07.2025 | Ronald Peter Stöferle

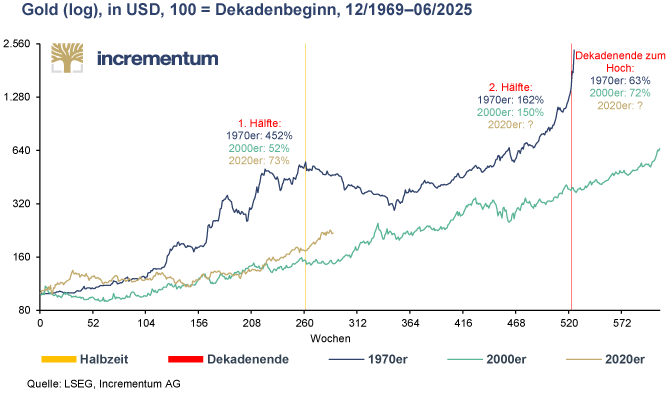

Seit der Freigabe des Goldpreises durch die endgültige Trennung der staatlichen Währungen von Gold nach der Schließung des Goldfensters am 15. August 1971 erlebte Gold drei Bullenmärkte: In den 1970er-Jahren, in den 2000er-Jahren und in der laufenden Dekade. Der Vergleich dieser drei großen Gold-Bullenmärkte zeigt: Die Geschichte wiederholt sich nicht, aber sie reimt sich. Trotz diverser Unterschiede überwiegen die strukturellen Ähnlichkeiten in den Rahmenbedingungen.

In den vergangenen beiden Dekaden erwies sich Gold inmitten von Inflation, wirtschaftlichen Verwerfungen und Vertrauenskrisen als sicherer Hafen und erzielte in diesen goldenen Dekaden enorme Wertzuwächse. Viele der damals vorhandenen Zutaten von negativen Realzinsen über exzessive Geldmengenexpansion bis hin zu geopolitischen Spannungen sind in den 2020er-Jahren erneut vorhanden. Die Entwicklungen in der ersten Hälfte der 2020er-Jahre stützen die These, dass wir ein Déjà-vu erleben und die 2020er-Jahre zur dritten goldenen Dekade werden könnten.

Insbesondere in den vergangenen 1 ½ Jahren war die Performance von Gold wirklich beeindruckend. 2024 legte Gold in US-Dollar um 28,9% zu, in Euro um 35,6% und in Schweizer Franken um 37,1%. Im ersten Halbjahr 2025 erzielte Gold ein weiteres Plus von 25,6% in US-Dollar, von 10,5% in Euro und von 9,8% in Schweizer Franken. Das ergibt insgesamt einen Zugewinn von 61,9% in US-Dollar, 49,8% in Euro und 50,4% in Schweizer Franken. Damit hat Gold nahezu alle führenden Aktienindizes in den vergangenen 18 Monaten deutlich bis sehr deutlich hinter sich gelassen.

Der historische Vergleich ist vielversprechend

Eine bemerkenswert ähnliche Preisdynamik zeigte sich in der zweiten Hälfte der beiden vergangenen Goldbullenmärkte: In den 1970ern stieg der Goldpreis um 162%, während er in den 2000er-Jahren um 150% zulegen konnte. Sollte sich der aktuelle Zyklus in ähnlicher Weise fortsetzen, würde der Goldpreis ausgehend von 2.624 USD zur Dekadenhalbzeit Ende Dezember 2024 bis zum Dekadenende auf etwa 6.800 USD steigen. Tatsächlich endeten vergangene Bullenmärkte jeweils in einem Überschießen mit einer Preisverdopplung innerhalb von etwa 9 Monaten.

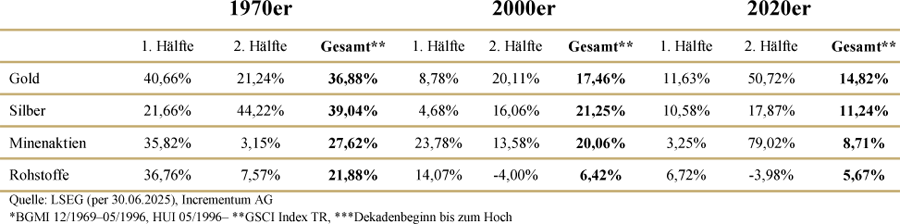

Auch Silber, Minenaktien und Rohstoffe im Allgemeinen performen in goldenen Dekaden

Die nachfolgende Tabelle liefert einen aufschlussreichen Vergleich der durchschnittlichen jährlichen Wertentwicklung (CAGR) von Gold, Silber, Minenaktien und Rohstoffen über die 1970er-, 2000er- und 2020er-Jahre, jeweils unterteilt in erste und zweite Hälfte sowie für die Gesamtperiode. Auch wenn die Daten für die zweite Hälfte der 2020er-Dekade naturgemäß erst rudimentär vorhanden sind, lassen sich einige interessante Muster erkennen.

CAGR von Gold, Silber, Minenaktien, und Rohstoffe in Bullenmarkt-Dekaden, in USD, 12/1969–06/2025

Gold zeigt sich dabei über alle drei Dekaden hinweg als stabilster Performer. In den 1970er-Jahren erzielte es in der ersten Hälfte ein jährliches Plus von über 40%, in der zweiten Hälfte immer noch von etwas mehr als 21%. In den 2000er-Jahren kehrte sich das Muster um. Im ersten Jahrzehnt des neuen Jahrtausends verlief die zweite Hälfte mit einem jährlichen Zugewinn von 20% deutlich dynamischer als die erste Hälfte mit einem jährlichen Plus von knapp 9%.

Besonders auffällig ist die bisherige CAGR-Entwicklung in den 2020er-Jahren: Nach einer annualisierten Rendite von knapp 12% in der ersten Dekadenhälfte, erzielt Gold in der zweiten Hälfte bislang eine durchschnittliche jährliche Wertentwicklung von etwas über 50%. Diese außergewöhnliche Dynamik ist einerseits dem noch kurzen Beobachtungszeitraum geschuldet, der statistisch anfälliger für Ausreißer ist.

Andererseits lässt sich darin ein klares Zeichen eines zyklischen Momentums erkennen. Auch wenn nicht davon auszugehen ist, dass Gold das derzeitige Tempo über die gesamte zweite Dekadenhälfte beibehalten wird, unterstreicht die Entwicklung eindrucksvoll die intakte Aufwärtsdynamik und das wachsende Interesse am Edelmetall.

Silber präsentiert sich traditionell als zyklischer Nachzügler mit Hang zu explosiven Endspurts. In den 1970er-Jahren fiel die zweite Hälfte mit einer Jahresrendite von mehr als 44% deutlich stärker aus als die erste Hälfte mit einem jährlichen Plus von 21%. In den 2000er-Jahren zeigte sich ein ähnliches Muster. Auch in der aktuellen Dekade ist bisher eine starke Entwicklung zu beobachten, doch die historischen Parallelen deuten darauf hin, dass der dynamische Teil des Zyklus möglicherweise erst bevorsteht.

Goldminenaktien gelten als volatilere Hebelvariante des Goldpreises mit teils spektakulären Ausschlägen. In den 1970er-Jahren legten Goldminenaktien in der ersten Dekadenhälfte über 35% pro Jahr zu, verloren der zweiten Hälfte jedoch stark an Dynamik. Auch in den 2000er-Jahren war die erste Hälfte mit einem jährlichen Zugewinn von knapp 24% wesentlich stärker als die zweite. Die 2020er-Jahre scheinen dieses Muster zunächst zu brechen: Nach einer enttäuschenden ersten Hälfte mit einem durchschnittlichen Jahresplus von gerade einmal 3,25% verzeichnet der Minensektor aktuell ein Comeback mit einem annualisierten Plus von knapp 80% in der zweiten Dekadenhälfte.

Rohstoffe zeigen ein stark zyklisch geprägtes Bild. In den 1970er-Jahren brillierten sie in der ersten Hälfte mit einem jährlichen Plus von mehr als 36%, getragen von Ölpreisschocks und inflationärem Druck. In den 2000er-Jahren war die Entwicklung insgesamt schwächer, wobei die zweite Hälfte durch die Weltfinanzkrise 2007/08 sogar negativ ausfiel und den Rohstoffsuperzyklus jäh beendete. In den 2020er-Jahren verlief die erste Hälfte bislang eher verhalten. Die zweite Hälfte begann – bedingt durch den Trump-Schock – mit fast -4% mit einem Rücksetzer.

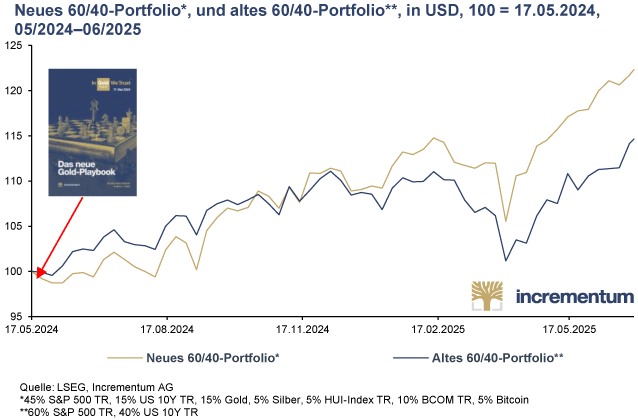

Das neue 60/40-Portfolio stellt das alte 60/40-Portfolio in den Schatten

Die historische Analyse der vergangenen Bullenmärkte belegt eindrücklich: Gold, Silber, Minenaktien und Rohstoffe erweisen sich in fragilen makroökonomischen und geopolitischen Phasen als besonders widerstandsfähig. Aus dieser Erkenntnis heraus haben wir im vergangenen Jahr im In Gold We Trust-Report "Das neue Gold-Playbook" ein weiterentwickeltes 60/40-Portfolio als moderne, robuster strukturierte Alternative zum traditionellen Modell vorgestellt. Ziel war es, den veränderten Rahmenbedingungen Rechnung zu tragen und eine zeitgemäße Allokationsstrategie zu skizzieren.

Im Gegensatz zur traditionellen Aufteilung von 60% Aktien und 40% Anleihen berücksichtigt das neue Modell bewusst die veränderte Risikolandschaft und erweitert den Allokationsrahmen um liquide, alternative Vermögenswerte, die nicht beliebig inflationierbar sind: 45% Aktien, 15% Anleihen, 15% Sicherheitsgold, 10% Performance-Gold, d. h. Silber und Minenaktien, 10% Rohstoffe sowie 5% Bitcoin.

Wie sich diese Neugewichtung in der Praxis seit der Veröffentlichung des letztjährigen In Gold We Trust-Reports bewährt hat, zeigt ein Blick auf die Performance der letzten zwölf Monate im Vergleich zum klassischen 60/40-Portfolio.

Der Vergleich der beiden Portfolios über den Zeitraum von Mai 2024 bis Juni 2025 zeigt: Das neue 60/40-Portfolio konnte sich über weite Strecken deutlich besser entwickeln als das klassische Pendant. Nach einem anfänglich verhaltenen Start nahm die Performance des neuen 60/40-Portfolios spürbar an Fahrt auf. Während das klassische 60/40-Portfolio im weiteren Jahresverlauf zunehmend unter Druck geriet, blieb das neue Modell deutlich stabiler und resilienter, insbesondere in den volatilen Marktphasen im laufenden Jahr.

Der über den Betrachtungszeitraum hinweg entstandene Performancevorsprung untermauert die These, dass eine moderne Portfolioarchitektur, die auf Sound-Money-Komponenten und inflationsresiliente Vermögenswerte setzt, dem traditionellen Modell überlegen ist, sowohl im Hinblick auf Stabilität als auch auf Renditepotenzial. Während Gold bereits neue Allzeithochs markiert hat, bewegen sich Silber und Minenaktien noch im Windschatten. Erfahrungsgemäß holen diese jedoch in der späten Zyklusphase auf, was zusätzliches Aufholpotenzial bei Performance-Gold mit sich bringt.

Fazit

Seit der endgültigen Loslösung des internationalen Währungssystems von Gold mit der Schließung des Goldfensters am 15. August 1971 durch US-Präsident Richard Nixon hat Gold zwei goldene Dekaden mit fulminanten Goldpreisanstiegen verbuchen können:

Nach den bisherigen beiden goldenen Dekaden, den 1970er- und die 2000er-Jahren, befinden wir uns nun mitten in der dritten goldenen Dekade. Rücksetzer und längere Durchschnaufpausen sind in einem säkularen Bullenmarkt nicht auszuschließen, für die langfristige Entwicklung sogar vorteilhaft. Derartige Phasen eignen sich für Nachkäufe. Denn fundamental spricht vieles dafür, dass die 2020er-Jahre neuerlich eine goldene Dekade werden, nicht nur eine goldene Halbdekade.

Vor diesem Hintergrund bleibt das im Vorjahr vorgestellte neue 60/40-Portfolio nicht nur aktuell, sondern erweist sich als strategisch durchdachte Antwort auf die Anforderungen eines zunehmend komplexen Marktumfelds. Es vereint Sound-Money-Prinzipien und reflektiert jene Erkenntnis, die sich durch alle Bullenmärkte zieht, denn das historische Muster legt nahe: Die erste Hälfte baut auf, die zweite eskaliert und der Vorhang fällt schließlich mitten im Applaus.

© Ronald Peter Stöferle

Incrementum AG