Edelmetallsektor mit Untergangsstimmung im Kapitulationsmodus

04.07.2013 | Dr. Uwe Bergold

"Gold mit stärkstem Einbruch seit 93 Jahren", "Ausverkauf bei Minenaktien" oder "Gold und Silber schlechter als griechische Aktien". Dies waren nur einige der reißerischen Aufmachungen verschiedener Finanzzeitungen, die den weiteren Kursrutsch der Edelmetallinvestments, besonders in der letzten Juniwoche emotionalisierten. Anscheinend hat es - zusätzlich zu den beiden April- und Maieinbrüchen - diesen panischen Ausverkauf im vergangenen Monat nochmals gebraucht, um letztendlich die Kapitulation einzuleiten.

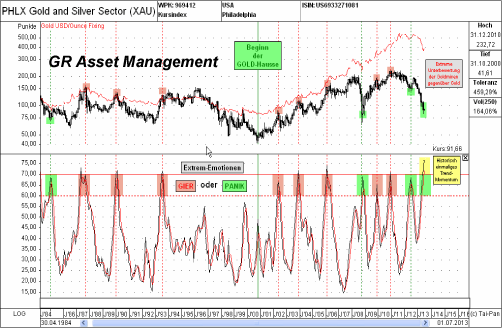

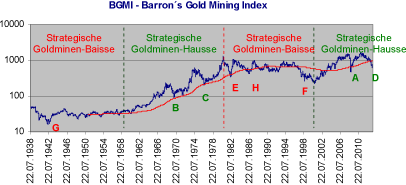

Rick Rule, Vorstand einer der weltweit größten Edelmetall- und Rohstoffvermögensverwaltungen - der Sprott Group, brachte es in einem Interview am 27.06.13 auf den Punkt: "We ́re now seeing capitulation by institutional investors" (http://bullmarketthinking.com). In einem Umfeld von extremer Untergangsstimmung, vergleichbar mit der im Herbst 2000, nachdem die Edelmetalle damals 20 Jahre lang in einer Baisse waren (siehe hierzu bitte Abb. 1), wurde in der letzten Juniwoche "kapituliert" und alles abverkauft, was irgendetwas mit Gold und Silber zu tun hatte.

Quelle: GR Asset Management GmbH

Gold hat seit seinem Allzeithoch knapp 40, Silber und die Goldminen knapp 70 Prozent verloren. Und quasi niemand glaubt mehr daran, dass Gold, Silber oder die Edelmetallaktien ihr altes Hoch, oder sogar noch ein Vielfaches davon sehen werden. Solch eine Untergangsstimmung - egal in welcher Anlageklasse - war in der Geschichte schon immer das sicherste Fundament für eine gewaltige Hausse.

Betrachtet man in Abbildung 1 die Entwicklung der Edelmetallaktien (BGMI - Barron ́s Gold Mining Index in orange) mit dem Stimmungsumfeld zu Gold und Silber (SENTIMENT - Indikator in blau), so erkennt man relativ schnell die aktuell negative Extremstimmung zum Thema Edelmetalle. Nur einmal, am Beginn der Goldminen-Hausse im November 2000, war die Stimmungsindikation (US-Beraterempfehlungen zu Gold und Silber) so tief - unter 30 - wie aktuell. Im Anschluss daran stiegen die Edelmetallaktien bis ins Frühjahr 2008 um mehr als das Zehnfache.

Normalerweise reichte es in den vergangenen 13 Jahren - seit Beginn der Edelmetall-Hausse - aus, das Stimmungsumfeld (Sentimentindikator) auf unter 40 zu drücken, um den Markt von den "Zittrigen" zu bereinigen (siehe hier zu in Abb. 1 bitte die Korrekturtiefs in den Jahren 2004, 2005, 2008 und 2012). Diesmal läuft eine "vollhygienische Komplettreinigung" ab, wie damals am strategischen Tief im Herbst 2000, nach 20-jähriger Gold-Baisse. Die "schwachen Hände" gaben frustriert auf und die "starken Hände" sammelten alles ein.

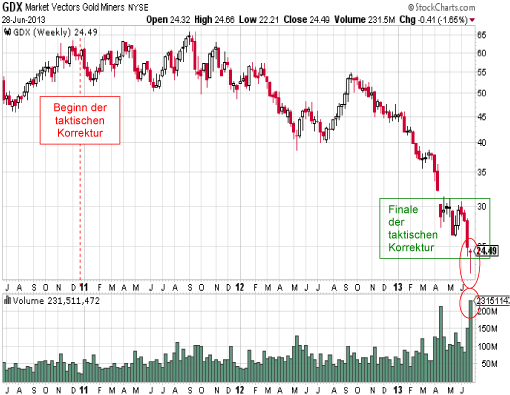

Quelle: www.stockcharts.com

Besonders sichtbar wird dies bei der Betrachtung der Goldminen-Preis-Volumen-Entwicklung in der letzten Juni-Woche (siehe hierzu bitte Abb. 2). Beim historisch höchsten Handelsvolumen vielen die Edelmetallaktien zuerst rekordverdächtig bis zum Mittwoch, um dann am Donnerstag und besonders am Freitag mit riesigen Umsätzen wieder auf das Niveau wie zu Wochenbeginn zu steigen (Markttechnisch betrachtet ein extrem bullischer "Weekly-Candle-Stick-Hammer").

Hier fand ein Kapitulationsausverkauf statt, den es so bei den Minen bis dato noch nicht gegeben hat. Auch wenn wir bestimmt die eine oder andere solch hochvolatile Woche nochmals sehen werden, so bleiben wir doch bei unserer Aussage: Seit dem Gold-Crash im April befinden wir uns im Finale der nun bereits seit Anfang 2011 laufenden Korrektur.

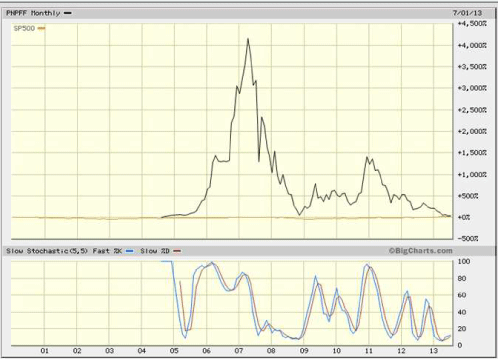

Auch die Betrachtung des Trendmomentums (Emotion) vom XAU-Gold-&Silberminen-Index auf Monatsbasis zeigt ein historisch einmaliges Extrem (siehe hierzu bitte Abb. 3).

Quelle: GR Asset Management GmbH

Betrachtet man in Abbildung 3 den XAU-Gold-&Silberminen-Index und dessen Trendmomentum als Emotionsindikation, so zeigen sich alle "Gier"- (rote Rechtecke) und "Panik"-Phasen (grüne Rechtecke) im Edelmetallsektor der vergangenen 30 Jahre. Noch nie stieg dieser Indikator bei einer Abwärtsbewegung so hoch, wie dies aktuell der Fall ist. Oder anders formuliert: Noch nie herrschte solch eine negative Stimmung (Panik) bei den Gold- und Silberminenaktieninvestoren wie aktuell. Auch der Vergleich mit den beiden Extremkorrekturen in der letzten strategischen Gold-Hausse in den 1960er und 70er Jahren zeigt den finalen Zustand der aktuellen Korrektur.

Quelle: www.thedailygold.com

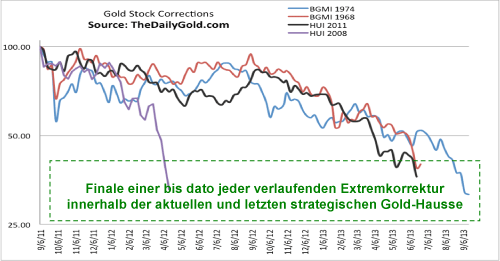

Alle Goldminen-Extremkorrekturen und anschließende Rallyes der vergangenen 74 Jahre.

Quelle: www.nonstopgold.com

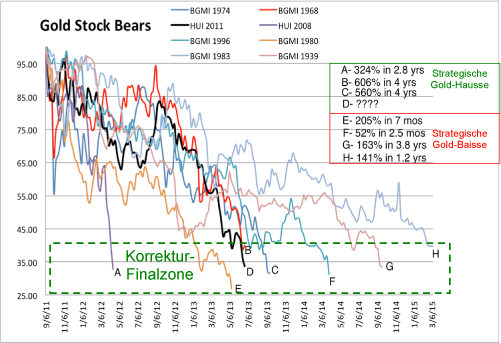

Auch wenn man alle Extremkorrekturen der Goldminen, nicht nur die in den strategischen Haussen (wie in Abb. 4), sondern zusätzlich auch die in den langfristigen Gold-Baissen (siehe hiezu bitte Abb. 5) analysiert, so liegt die aktuelle Korrektur der Edelmetallaktien (Graph D in Abb. 5) in der finalen Zielzone aller vorherigen taktischen Abwärtstrends der letzten 74 Jahre (siehe hierzu bitte grün gestricheltes Rechteck in Abb. 5). Betrachtet man die Renditen nach Beendigung der mittelfristigen Korrekturen, so kann man die Prämien ablesen, die anschließend für die extrem emotionale Belastung bezahlt wurden (siehe hierzu bitte grünen und roten Kasten rechts oben in Abb. 5).

Da wir uns weiterhin eindeutig, seit dem Millenniumswechsel, in einer strategischen Gold-Hausse und gleichzeitig in einer sekularen Aktien-Baisse (siehe hierzu bitte Abb. 7 und 8) befinden, sollten sich Goldmineninvestoren mit den Renditen von A, B und C in Abbildung 5 beschäftigen.

Quelle: GR Asset Management GmbH

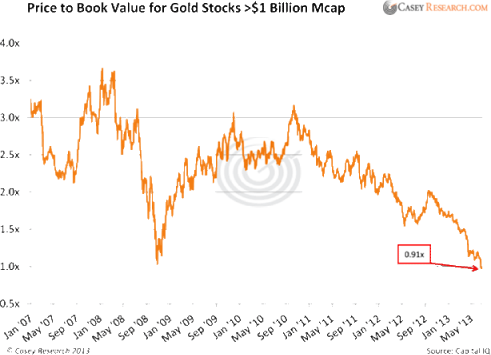

Neben dem statistischen Vergleich der Kursrückgänge, liegt auch die derzeitige fundamentale Bewertung des Goldminensektors (Minen mit einer Börsenkapitalisierung von über 1 Milliarde USD), anhand des Kurs-Buch-Verhältnisses von aktuell 0,91, mittlerweile unterhalb des Paniktiefs vom November 2008 (siehe hierzu bitte die Analyse von Casey Research vom 27.06.13 in Abb. 7).

Quelle: www.nonstopgold.com

Zusammenfassend zu Abbildung 7 kam es bei dieser Analyse zu folgenden Aussagen:

- Dieser Chart visualisiert eindeutig die aktuell dramatische Unterbewertung des Goldminensektors.

- Basierend auf dieser fundamentalen Bewertungskennzahl sind die Goldminen nun billiger als am Paniktief 2008.

- Die Grafik zeigt es nicht, aber die Goldminen hatten am Goldtief im Jahr 2001, nach der 20-jährgen Baisse und einem Goldpreis von 255 USD, eine höhere Bewertung (damaliges Kurs-Buch-Verhältnis lag bei 1,1) als aktuell (0,91).

- Auch wenn man bis 1997 zurückgeht, konnte keine einzige Periode gefunden werden, bei der die Goldminen unter ihren Buchwert notieren, so wie aktuell.

Dazu passend ein Zitat von Doug Casey, dem Gründer des größten kanadischen Edelmetall- & Rohstoff Research Unternehmens: "You don ́t make money when you ́re optimistic. You have to actually run completely counter to your own emotional psychology."

Vergleich der unterschiedlich börsenkapitalisierten Edelmetall- & Rohstoffaktien mit den Standardaktien (S&P500) seit Beginn der strategischen Edelmetall-Hausse in 2000

Quelle: www.bigcharts.com

Quelle: www.bigcharts.com

Quelle: www.bigcharts.com

Wir decken mit unseren drei Investmentfonds alle Segmente der Edelmetall- und Rohstoffaktien ab.

- pro aurum ValueFlex (WKN: A0Y EQY) Schwerpunkt: Large-Cap Edelmetall- & Rohstoffaktien

- NOAH-Mix OP (WKN: 979 953) Schwerpunkt: Mid-Cap Edelmetall- & Rohstoffaktien

- GR Dynamik OP (WKN: A0H 0W9) Schwerpunkt: Small-Cap Edelmetall- & Rohstoffaktien

Wir werden mit unseren Investmentfonds der primären Kapitalmarktzyklik weiter folgen. Die kurzfristige Volatilität wird von uns nicht gehandelt. Sollte der Markt eine langfristige Trendwende vollziehen, werden wir strategisch wieder, im Rahmen der makroökonomischen Zyklik, von Edelmetall- & Rohstoff- hin zu Standardaktien wechseln, so wie wir es umgekehrt im Jahr 2000 vollzogen haben.

Herausgeber:

Global Resources Invest GmbH & Co. KG

Fleischgasse 18, 92637 Weiden i. d. OPf.

Telefon: 0961 / 470 66 28-0

Telefax: 0961 / 470 66 28-9

E-Mail: info@grinvest.de

Internet: www.grinvest.de

USt.-ID: DE 250414604

Sitz der Gesellschaft: Weiden i. d. OPf.

Amtsgericht Weiden HRA 2127

Geschäftsführung: Andreas Stopfer

Kooperationspartner:

pro aurum value GmbH

Joseph-Wild-Straße 12, 81829 München

Telefon: 089 444 584 - 360

Telefax: 089 444 584 - 188

E-Mail: fonds@proaurum.de

Internet: www.proaurum-valueflex.de

Geschäftsführung: Sandra Schmidt

Vertriebsleitung: Jürgen Birner

Die pro aurum value GmbH und die Global Resources Invest GmbH & Co. KG vermitteln Investmentfonds nach § 34c GewO. Der Fondsvermittler erhält für seine Dienstleistung eine Vertriebs- und Bestandsvergütung.

Rechtlicher Hinweis: Unser Marktkommentarist eine Werbeunterlage und unterliegt somit nach § 31 Abs. 2 WpHG nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen.

Wichtige Hinweise zum Haftungsausschluss: Alle in der Publikation gemachten Angaben wurden sorgfältig recherchiert. Die Angaben, Informationen, Meinungen, Recherchen und Kommentareberuhen auf Quellen, die für vertrauenswürdig und zuverlässig gehalten werden. Trotz sorgfältiger Bearbeitung und Recherche kann für die Richtigkeit, Vollständigkeit und Aktualität der Angaben und Kurse keine Gewähr übernommen werden. Die geäußerten Meinungen und dieKommentare entsprechen den persönlichen Einschätzungen der Verfasser und sind oft reine Spekulation ohne Anspruch auf Rechtsgültigkeit und somit als satirische Kommentare zu verstehen. Alle Texte werden ausschließlich zu Informationszwecken erstellt. Die in der Publikation veröffentlichten Texte, Daten und sonstigen Angaben stellen weder ein Angebot, eine Bewerbung eines Angebots noch eine Aufforderung zum Kauf, Verkauf oder Zeichnung eines Finanzinstruments, noch eine Empfehlung oder Anlageberatung dar. Eine Anlageentscheidung sollte keinesfalls ausschließlich auf diese Informationen gestützt sein. Dieses Werk ist keine Wertpapieranalyse. Potenzielle Anleger sollten sich in ihrer Anlageentscheidung von geeigneten Personen individuell beraten lassen.Gestützt auf seine unabhängige Beurteilung sollte sich der Anleger vor Abschluss einer Transaktion einerseits über die Vereinbarkeit einer solchen Transaktion mit seinen Verhältnissen im Klaren seinund andererseits die Währungs- und Emittentenrisiken, die besonderen finanziellen Risiken sowie die juristischen, regulatorischen, kreditmäßigen, steuerlichen und buchhalterischen Konsequenzen der Transaktion in Erwägung ziehen.

Weder die Global Resources Invest GmbH & Co. KG noch einer ihrer Gesellschafter, Geschäftsführer, Angestellten oder sonstige Personen übernehmen die Haftung für Schäden, die im Zusammenhang mit der Verwendung dieses Dokuments oder seines Inhaltes entstehen. Die Publikation sowie sämtliche darin veröffentlichten grafischen Darstellungen und der sonstige Inhalt sind urheberrechtlich geschützt. Alle Rechte bleiben vorbehalten. Eine unrechtmäßige Weitergabe der Publikation an Dritte ist nicht gestattet. Er ist ausschließlich für die private Nutzung bestimmt. Die Vervielfältigung, Weitergabe und Weiterverbreitung, in Teilen oder imGanzen, gleich in welcher Art und durch welches Medium, ist nur mit vorheriger, schriftlicher Zustimmung der Global Resources Invest GmbH & Co. KG zulässig. Diese Analyse und alle darin aufgezeigtenInformationen sind nur zur Verbreitung in den Ländern bestimmt, nach deren Gesetz dies zulässig ist.