Gold ist der einzige Ausweg für Zentralbanken

14.11.2020 | Jan Nieuwenhuijs

Viele Jahre der lockeren und unkonventionellen Geldpolitik haben den Finanzmärkten und der Weltwirtschaft geschadet. Derzeit sitzen Zentralbanken in der Klemme, während das Finanzsystem in Schulden ertrinkt und von stetig verfügbaren Geld abhängig ist. Gold bietet jedoch mehrere Lösungen.

Kürzlich veröffentlichte ich einen nachdenklichen Twitter-Post, der ansprach, wie Gold drei Probleme lösen kann, denen sich Zentralbanken derzeit gegenübersehen:

- Fehlende Inflation

- Schlechte Schulden in ihren Bilanzen

- Finanzielle Instabilität

Der Twitter-Post war auf mehrere Ideen zurückzuführen, die ich für Artikel hatte. Erstens: Das Verhältnis zwischen Goldpreis, Inflationserwartungen und der Inflation, die notwendig ist, um die Schuldenlast zu mindern. Zweitens: Die Buchführungsstruktur der Zentralbankbilanzen und die Fähigkeit, Goldpreiszunahmen dazu zu verwenden, die Verluste anderer Assets zu absorbieren. Drittens: Eine Wiederherstellung der Finanzstabilität mithilfe eines neuen, ehrlichen Geldsystems, das Gold nutzt. Im Großen und Ganzen denke ich, dass Gold dazu verwendet werden wird, uns aus den aktuellen finanziellen Schwierigkeiten zu befreien.

Gold, Inflationserwartungen und Inflation

Aufgrund der exzessiven Schuldenniveaus sind Zentralbanken verzweifelt, die Inflation anzukurbeln und die Zinsen nahe oder unter null zu belassen. Deutlich negative Zinsen würden die Schuldenlast mindern. Doch die Erschaffung von Verbraucherpreisinflation ist heutzutage nicht einfach.

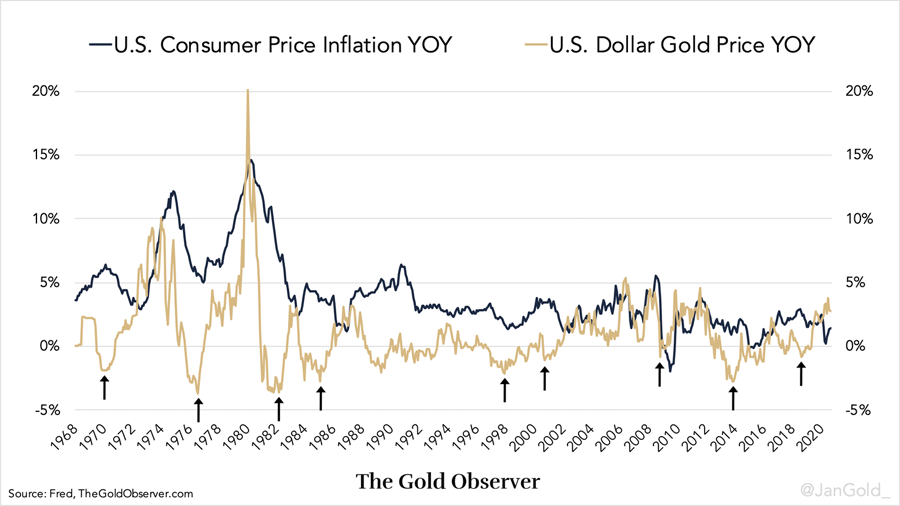

Es gibt genau genommen kein wirtschaftliches Gesetz, das garantiert, dass ein höherer Goldpreis Inflation erschaffen wird. Doch historisch betrachtet war der Goldpreis ein Ausdruck der Inflationserwartungen. Inflationserwartungen sind wiederum das, was in die Inflation einfließt. Wenn der Goldpreis also steigt, dann nimmt die Inflation typischerweise innerhalb ein bis zwei Jahre zu (sieh unterer Chart).

In den 1990er Jahren basierte die Federal Reserve ihre Geldpolitik sogar teilweise auf dem Goldpreis. Wenn der Goldpreis stieg - und der Markt signalisierte, dass er einen Anstieg der Inflation erwartete - dann straffte die Fed. Wenn der Goldpreis fiel, dann tat die Fed das Gegenteil. Am 22. Februar 1994 erklärte der Vorsitzende der Fed, Alan Greenspan, an den Kongress gewandt:

"Gold ist ein Wertmaßstab, der die Inflationserwartungen relativ konsistent angeführt hat und über die Jahre hinweg, unter anderem, ein relativ guter Indikator dessen war, wie sich die Inflationserwartungen entwickeln. Dies tut es besser als Rohstoffpreise oder andere Dinge."

Ein höherer Goldpreis kann Inflationserwartungen stützen, und das ist es, was die Zentralbanken möchten.

Reparatur der Zentralbankbilanzen

Es gibt einen großen Unterschied zwischen der Goldbewertung in den Bilanzen europäischer Zentralbanken und in der Bilanz der Federal Reserve. Die Fed hält Goldzertifikate unter den Aktiva der Bilanz, was dem Hauptkonto des Finanzministeriums auf der Passive-Seite der Bilanz entspricht. Das Finanzministerium ist hier der Besitzer des Goldes. Eine Neubewertung des Goldes würde der Fed keinen Gewinn bringen, jedoch dem Finanzministerium.

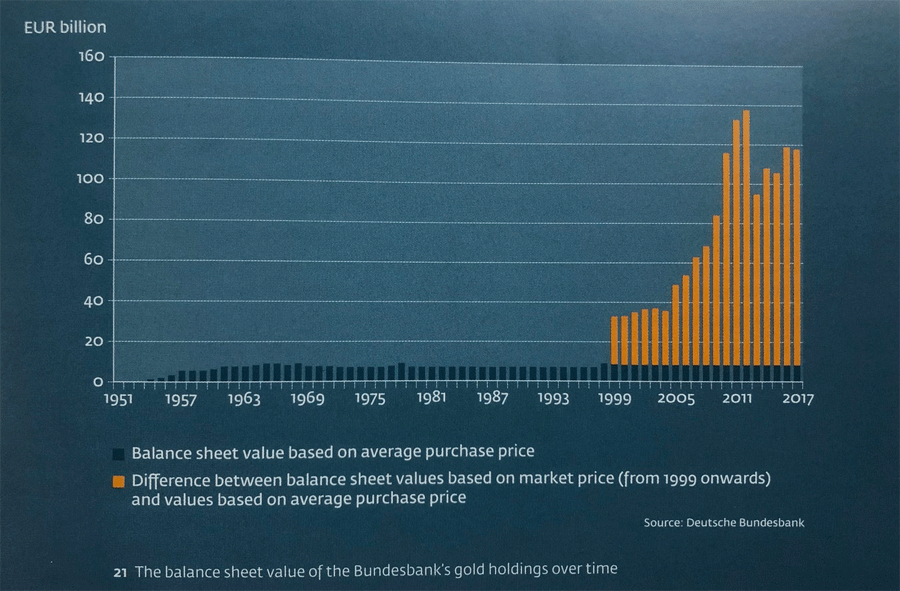

In der Eurozone halten die Zentralbanken Gold direkt in ihren Bilanzen. Seit das Eurosystem 1999 eingeführt wurde, haben die Zentralbanken Gold kontinuierlich neu bewertet. (Anders als in den USA, wo monetäres Gold noch immer einen festgelegten Wert von 42,22 Dollar je Unze besitzt.) Aus einer rechnerischen Perspektive heraus haben europäische Zentralbanken einen Kapitalpuffer erschaffen, der aus nicht realisierten Gewinnen des Goldpreises besteht, um Verluste durch schlechte Schulden zu absorbieren.

In den letzten Jahren haben Zentralbanken enorme Mengen Staatsanleihen erworben. Möglicherweise werden einige dieser Anleihen, d.h. italienische Anleihen, umstrukturiert werden und Zentralbanken Verluste verzeichnen müssen. In der Eurozone - doch auch andernorts - kann der Goldkapitalpuffer diese Verluste absorbieren. Wenn es zu wenig Kapital gibt, dann kann der Goldpreis neu evaluiert werden.

Wiederherstellung der finanziellen Stabilität

An diesem Punkt funktioniert das Drucken weiteren Geldes und das Senken der Zinsen nur kontraproduktiv. Weitere unkonventionelle Geldpolitik wird die Schuldenlast erhöhen, die Produktivität verringern und Ungleichheit, soziale Unruhen, etc. steigern. Es ist eine Sackgasse. Man könnte sich fragen: Warum kehren die Zentralbanken dann nicht zu einem Goldstandard zurück? Gold war in den vergangenen Jahrhunderten, wenn nicht Millennia, die stabilste Währung überhaupt. Warum geht man nicht zu einem Währungssystem basierend auf Gold und Disziplin über? Dafür gibt es zwei Gründe.

Erstens: Wenn ein Land morgen zu einem Goldstandard übergeht, würde dessen Währung gegenüber anderen Währungen an Wert gewinnen, was derzeit unakzeptabel ist. Länder werden nicht zu Gold übergehen, solange ihre Schulden-BIP-Verhältnisse nicht gesunken sind. Und aufgrund der gesellschaftlichen Instabilität gibt es keine andere Option. Dann können sie alle gemeinsam zu Gold übergehen, um Stabilität wiederherzustellen.

Zweitens: Goldreserven müssen international gleich verteilt sein, damit ein faires und beständiges Währungssystem basierend auf Gold eingeführt werden kann. Warum? Der Volkswirtschaftler Robert A. Mundell schrieb, dass mehr und mehr Länder Ende des 19. Jahrhunderts dem Goldstandard beitraten, was die Goldnachfrage steigen ließ. Als Resultat nahm der Wert des Goldes zu, was - unter einem Goldstandard - deflationär war.

Auch wenn ich keine empirischen Beweise dafür habe, dass Mundell richtig lag, so macht seine Theorie zumindest Sinn. Dementsprechend wäre es vorteilhaft, wenn Goldreserven ähnlich im Verhältnis zum BIP verteilt wären, bevor die Welt zu einem Goldstandard übergeht, oder das neue System wäre von Beginn an instabil.

Ich habe in einem vorherigen Artikel gezeigt, dass monetäres Gold seit den 1970er Jahren gleichmäßiger auf der Welt verteilt wurde; unterstützt durch Goldverkäufe europäischer Nationen, die relativ betrachtet zu viel besaßen. Das niederländische Finanzministerium gab 2011 ein offizielles Statement:

"Durch vergangene Goldverkäufe hat die niederländische Zentralbank ihre Goldbestände denen anderer ,wichtiger Goldhalter-Nationen angepasst. Zu diesem Zeitpunkt stellte die niederländische Zentralbank fest, dass sie aus internationaler Perspektive proportional eine Menge Gold besaß."

Durch Verteilung der Goldreserven bereitete Europa einen gleichmäßigen, internationalen Goldstandard vor. Des Weiteren war die niederländische Zentralbank auf ihrer Webseite klar, was das Potenzial des Goldes angeht:

"Aktien, Anleihen und andere Wertpapiere sind nicht ohne Risiko und deren Preise können fallen. Doch ein Barren Gold behält seinen Wert bei... Gold ist das perfekte Sparschwein - es ist der Vertrauensanker für das Finanzsystem. Wenn das System kollabiert, kann der Goldbestand als Basis dienen, es wieder aufzubauen."

Schlussgedanken

Das Obige ist eine kurze Diskussion über die Dynamiken der Gold- und Finanzentwicklungen in den kommenden Jahren. Wie ich bereits erwähnt habe, denke ich, dass wir uns auf ein neues Währungssystem zubewegen, das Gold involviert. Auch wenn ich nicht genau weiß, wie es strukturiert werden wird. Wenn ich über einen kommenden "Goldstandard" schreibe, dann meine ich damit entweder einen klassischen Goldstandard oder ein neues Modell.

Wenn Ihnen dieser Artikel gefallen hat, dann können Sie den ursprünglichen Autor auf The Gold Observer unterstützen oder den englischen Newsletter abonnieren.

© Jan Nieuwenhuijs

Voima Insights

Dieser Artikel wurde am 16. Januar 2020 auf www.thegoldobserver.substack.com veröffentlicht und exklusiv für GoldSeiten übersetzt.