Gold im 2. Quartal: Der globale Schlag in die Magengrube

15.07.2022 | Jeff Clark

Es war eine Talfahrt! Abgesehen von Öl und einigen Rohstoffen mussten praktisch alle Anlageklassen im zweiten Quartal dieses volatilen Jahres Verluste hinnehmen. Unser vierteljährlicher Bericht befasst sich mit der Performance von Gold und Silber im Vergleich zu anderen wichtigen Anlageklassen im zweiten Quartal sowie mit der Performance im Jahresverlauf. Außerdem untersuchen wir die Bedingungen, die die Edelmetalle in der zweiten Jahreshälfte beeinflussen könnten.

Q2: "Alles verkaufen"

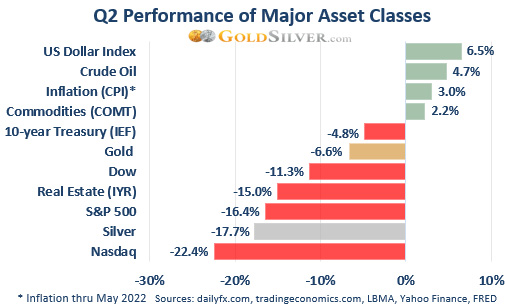

In einem Zeitraum, der einem Absturz der meisten Anlagewerte gleichkam, stiegen im letzten Quartal nur der US-Dollar und Öl (sowie einige Rohstoffe).

Gold verlor im Dreimonatszeitraum 6,6%, während Silber 17,7% einbüßte. Der breite Aktienmarkt musste die Verluste hinnehmen. Die Unsicherheit auf den globalen Märkten trieb den US-Dollar in die Höhe. Das 10-Jahresstaatsanleihe verlor 4,8%, und Bitcoin (nicht abgebildet) stürzte um satte 56,6% ab. Öl stieg, und auch die Rohstoffe legten leicht zu. Ich möchte jedoch darauf hinweisen, dass Metalle als Gruppe das Quartal mit einem deutlichen Rückgang gegenüber ihren früheren Höchstständen beendeten - Kupfer zum Beispiel verzeichnete die schlechteste Quartalsperformance seit mehr als zehn Jahren.

Die Forderung nach Einschusszahlungen und der Wunsch, Barmittel anzulegen, führten dazu, dass das Sprichwort "Es gibt keinen Platz zum Verstecken" im letzten Quartal weitgehend zutraf. Diese vorübergehende Reaktion wirkte sich natürlich auf Gold und Silber aus.

Jahresvergleich: Gold schlägt die Flucht nach vorn an

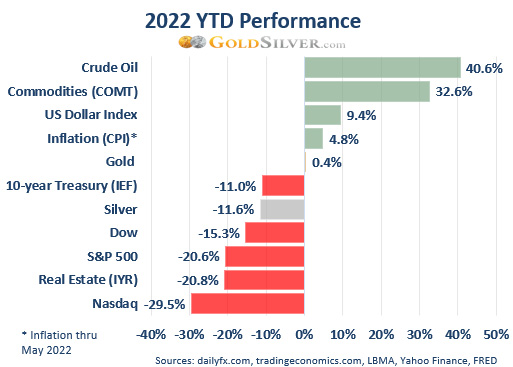

Die erste Hälfte des Jahres 2022 war für die meisten Anleger sehr hart. Nur sehr wenige Vermögenswerte verzeichneten einen Gewinn.

Der Goldpreis ist im Jahresvergleich unverändert geblieben und gehört zu den wenigen Vermögenswerten, die überlebt haben. Es beendete das Quartal auf seinem Einjahresdurchschnitt. Silber ist im Jahresverlauf um 11,6% gefallen. Das Gold/Silber-Verhältnis (Goldpreis geteilt durch Silberpreis) erreichte 90, was weiterhin die starke Unterbewertung von Silber gegenüber Gold verdeutlicht.

Bei den Aktien war es für den S&P 500 das schlechteste erste Halbjahr seit 1970 und für den Dow das schlechteste erste Halbjahr seit 1962. Der Nasdaq verzeichnete den größten Rückgang in einem ersten Halbjahr aller Zeiten. Bitcoin ist im gesamten letzten Jahr um 57,3% gefallen, wobei der Juni der größte monatliche Rückgang in seiner Geschichte war. Die Inflation und der US-Dollar haben sich hartnäckig nach oben bewegt.

Was bringt 2H-2022?

In der zweiten Jahreshälfte werden sich wahrscheinlich eine Reihe wichtiger Themen auf Gold und Silber auswirken.

Rezession:

GDPNow prognostiziert für Q2 einen Wert von -1,0%, während die Atlanta Fed von einem US-BIP von -2,1% ausgeht. Eine Rezession liegt vor, wenn das Bruttoinlandsprodukt in zwei aufeinander folgenden Quartalen schrumpft, und es wird immer wahrscheinlicher, dass dies geschieht. "Das reale" BIP sank im ersten Quartal mit einer Jahresrate von 1,6%. Zahlreiche Wirtschaftswissenschaftler haben öffentlich erklärt, dass sie eine Rezession in den USA erwarten. "Wahrscheinlicher als nicht", sagte Andrew Balls von PIMCO. "Unbequem möglich", sagte der bekannte Volkswirtschaftler Mohamed El-Erian.

Insgesamt geben die Wirtschaftswissenschaftler einer Rezession innerhalb der nächsten 12 Monate eine Chance von 50%. Historisch gesehen ist der Goldpreis während Rezessionen in der Regel gestiegen. Mit der Verlangsamung würde auch die Arbeitslosigkeit steigen. Facebook hat seine Mitarbeiter gewarnt, sich auf Entlassungen einzustellen. Dies wirft natürlich eine Frage auf. Wie lange kann die Fed die Zinsen noch anheben?

Steigende Zinssätze:

Der Fed-Vorsitzende Jerome Powell erklärte, die Zinssätze würden weiter steigen, bis die Zentralbank "klare Beweise für eine Verlangsamung der Inflation" sehe. Powell räumte ein, dass erhöhte Zinsen zu einer Rezession führen könnten. Es sei darauf hingewiesen, dass nur 3 der letzten 20 Zinserhöhungen nicht in einer Rezession endeten. Und obwohl die Zinsen steigen, bleibt der "reale" Zinssatz (10-Jahresstaatsanleihe abzüglich der Inflation) tief im negativen Bereich.

Anfälligkeit der Aktienmärkte:

Die Goldman Sachs Group warnte, dass das Risiko eines erneuten Selloffs an den Aktienmärkten nach wie vor hoch ist, da die Anleger ihrer Meinung nach nur eine leichte Rezession einpreisen. Man muss sich auch fragen, wie die Gewinne im zweiten Quartal aussehen werden. Würde die Fed in jedem Fall die Auswirkungen höherer Zinsen auf die Aktienkurse berücksichtigen? Ein Grund für den Rückgang der Aktienkurse ist mit Sicherheit die Sorge der Anleger über die Entschlossenheit der Fed, die Inflation einzudämmen.

Hartnäckige Inflation:

Der Consumer Price Index stieg weiter an und erreichte im letzten Monat mit 8,6% den höchsten Stand seit über 40 Jahren. Auch in der Eurozone wurde im letzten Monat mit 8,6% der bisher höchste Wert verzeichnet. Die höheren Verbraucherpreise, einschließlich der Energiekosten, haben einige Bundesstaaten dazu veranlasst, Entlastungsschecks an die Einwohner zu versenden.

Maine verschickt Schecks in Höhe von 850 Dollar... Kansas kündigte an, Schecks in Höhe von 250 Dollar für berechtigte Einwohner auszustellen... Kalifornien verschickt Schecks in Höhe von bis zu 1.050 Dollar. Präsident Biden war leider keine große Hilfe... auf die Frage, wie lange die Amerikaner mit hohen Benzinpreisen rechnen müssten, antwortete er: "So lange wie es dauert."

Immobilien-Rollover:

Höhere Hypothekenzinsen führen zu einer Abkühlung auf dem glühend heißen Immobilienmarkt. Die Verkäufe bestehender Eigenheime in den USA sind im Mai auf ein Zweijahrestief gesunken, obwohl der Medianhauspreis im Vergleich zum Vorjahr immer noch um 14,8% gestiegen ist. Der sprunghafte Anstieg der Hypothekenzinsen scheint in der Tat zu einer Abkühlung des Marktes zu führen. Die National Association of Home Builders erklärte nicht nur, dass die Kosten für den Bau von Eigenheimen gestiegen sind, sondern sagte auch voraus, dass Hypothekengeber, Refinanzierungsgesellschaften und Immobilienmakler in den kommenden Monaten Tausende von Mitarbeitern entlassen werden.

Verschuldung und Ausgabendefizit:

Das Wall Street Journal weist darauf hin, dass höhere Zinssätze und eine quantitative Straffung "das Volumen und die Kosten der staatlichen Kreditaufnahme erhöhen, den Bundeshaushalt belasten und die Folgen der jahrzehntelangen Defizitausgaben offenlegen werden." Und sollte die Wirtschaft tatsächlich schrumpfen, wird die Fed nur begrenzt in der Lage sein, eine Erholung durch fiskalpolitische Anreize anzustoßen. In der Zwischenzeit geht der Abbau des Fed-Aktiva-Portfolios langsamer vonstatten als geplant. Im Juni wurden 1,5 Milliarden Dollar abgebaut, was weit unter den 67 Milliarden Dollar liegt, die sie im Monat benötigt, um ihr erklärtes Ziel zu erreichen.

US-Wahlen:

Es ist ein Jahr der Zwischenwahlen, und das Land ist so gespalten wie eh und je. Der Stock Trader's Almanac berichtet, dass seit 1946 das zweite Jahr eines neuen demokratischen Präsidenten mit einem durchschnittlichen Verlust von 2,3% für den S&P 500 endete.

Krypto-Schwäche:

Die Bank of America berichtete, dass die Zahl der Kunden, die Transaktionen in Kryptowährungen tätigen, um 50% zurückgegangen ist. Bloomberg stellte fest, dass 4 Milliarden Dollar an Krypto-Miner verliehen wurden, die durch die Mining-Rigs als Sicherheiten abgesichert sind. Securitize Capital sagte, dass dies zu einer Erschütterung führen könnte, da fremdfinanzierte Akteure Bitcoin-Preise von mehr als 20.000 Dollar benötigen, um Infrastruktur und Zinsen zu decken.

Klingt das nach einem Umfeld, in dem Gold nicht gebraucht wird? Angesichts der ungelösten Probleme in weiten Teilen der Welt wäre es nicht verwunderlich, wenn der Goldpreis in diesem Jahr neue Rekordhöhen erreichen würde, und Silber würde folgen.

© Jeff Clark

Dieser Artikel wurde am 07.07.2022 auf www.goldsilver.com veröffentlicht und exklusiv für GoldSeiten übersetzt.