Warum Gold auch im Jahr 2025 und darüber hinaus glänzen wird

25.01.2025 | Jan Nieuwenhuijs

Die starke Performance von Gold in den letzten zwei Jahren muss als Beschleunigung des Schuldenabbaus im globalen Finanzsystem gesehen werden. Nach jahrzehntelanger übermäßiger Kreditschöpfung, die zu einer übermäßigen Verschuldung, Vermögensblasen und einer zu starken monetären Verflechtung zwischen den Ländern geführt hat, hat das Finanzsystem begonnen, sich durch einen steigenden Goldpreis selbst zu heilen. Der Goldpreis wird in den kommenden Jahren weiter steigen, bis die Stabilität wiederhergestellt ist.

Das seit dem Zweiten Weltkrieg gestiegene Vertrauen in Kreditinstrumente hat das globale Finanzsystem in erschreckendem Ausmaß aufgebläht. Steigende geopolitische Spannungen, der Schuldenüberhang und die Inflation untergraben nun dieses Vertrauen und führen zu einem neuen Gleichgewicht zwischen Finanzinstrumenten mit Gegenparteirisiko (Kredit) und ohne Gegenparteirisiko (Gold) zugunsten des Goldpreises (Deleverage). Bevor wir uns mit den Daten befassen, die zeigen, dass sich der Goldpreis in den kommenden Jahren leicht verdoppeln kann, wollen wir mit einigen theoretischen Überlegungen beginnen.

Die Hierarchie der Finanzinstrumente

Vereinfacht gesagt, lässt sich die Wirtschaft in das Finanzsystem - bestehend aus Finanzinstrumenten wie Geld, Aktien, Anleihen und Derivaten - und in Waren und Dienstleistungen unterteilen. Der Unterschied zwischen Finanzinstrumenten und Waren und Dienstleistungen besteht darin, dass erstere für uns Menschen keinen "Gebrauchswert" haben. Wir können einen Pullover tragen, ein Sandwich essen, Fahrrad fahren und einen Bauunternehmer beauftragen, unser Haus zu streichen. Aus diesem Grund werden Waren und Dienstleistungen oft als Realwirtschaft bezeichnet.

Finanzinstrumente sind ein Mittel zum Zweck. Aufgrund ihrer Vermittlerrolle hängt der Wert von Finanzinstrumenten vom Vertrauen ab. Wir nehmen Geld für unsere Arbeit an, weil wir darauf vertrauen, dass wir es am nächsten Tag beim Bäcker für ein Brot verwenden können. Menschen investieren in Aktien, weil sie darauf vertrauen, dass die Wirtschaft wächst und die Unternehmen ihre Gewinne steigern können. Und so weiter.

Aber nicht alle Finanzinstrumente sind gleich. Es gibt einen Vermögenswert, der kein Gegenparteirisiko aufweist, weil er nicht von Menschenhand geschaffen wurde: Gold. Alle anderen finanziellen Vermögenswerte sind eine Form des Kredits, unterscheiden sich aber in ihrer Kreditwürdigkeit. Diese Unterschiede machen die Hierarchie der Finanzinstrumente aus.

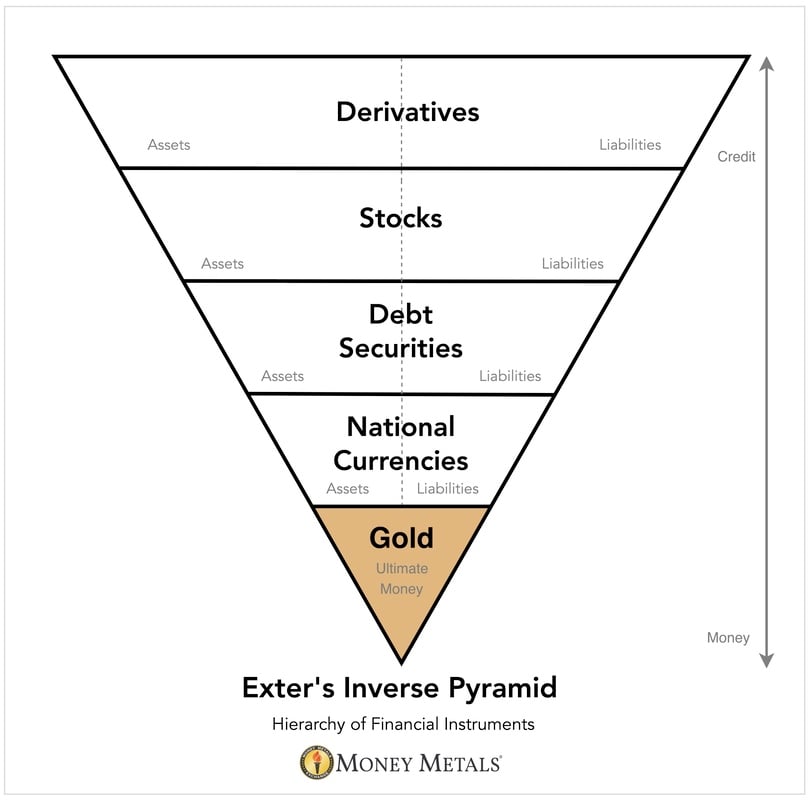

Die umgekehrte Pyramide von Exter (1) ist ein hervorragender Rahmen, um die Hierarchie der Finanzanlagen zu erfassen und das Finanzsystem zu modellieren, mit dem Ziel, Schuldenzyklen zu verstehen. Das Modell eignet sich auch als langfristiger Goldpreisindikator, da der Goldpreis am Ende eines Schuldenzyklus in der Regel ansteigt.

Am unteren Ende der Pyramide steht Gold, das knapp ist, allgemein akzeptiert wird und kein Gegenparteirisiko birgt, weil es niemandem gehört. Das Vertrauen in Gold ist felsenfest, da es eine unschlagbare 5.000-jährige Erfolgsbilanz als Wertaufbewahrungsmittel hat. Über dem Gold in der Pyramide steht die nationale Währung, die eine Form des Kredits ist, da sie eine Verbindlichkeit einer Bank ist (2).

Kredit erfordert mehr Vertrauen als Gold, und je höher in der Pyramide, desto riskanter ist das Kreditinstrument. Nach der nationalen Währung folgen Schuldverschreibungen, Aktien und schließlich Derivate. Gold steht am unteren Ende der Pyramide und stützt letztlich alle Formen von Krediten, die auf der Spitze der Pyramide liegen. Aus diesem Grund besitzen praktisch alle Zentralbanken Gold.

Verschuldungszyklen und der Goldpreis

In einem Wirtschaftsboom nimmt das Vertrauen in Kreditinstrumente zu, und die Aktiva und Passiva im Finanzsystem werden ausgeweitet (Kredite werden geschaffen). In dieser Phase des Schuldenzyklus wird die Spitze der Pyramide breiter: Schuldenstand und Verschuldungsgrad steigen an. Schließlich bilden sich Kreditblasen, die man sich wie eine riesige Krone vorstellen kann, die auf einem winzigen Fuß aus Gold lastet. Das Finanzsystem gerät aus den Fugen.

Während der unvermeidlichen Rezession schrumpfen die Bilanzen aufgrund von Zahlungsausfällen, das Vertrauen in Kreditinstrumente schwindet und die Anleger laufen die Pyramide hinunter zum Gold. Wenn der Goldpreis steigt, vergrößert sich der Stand der Pyramide, was dem Finanzsystem mehr Vertrauen und Stabilität verleiht. Die Fäulnis macht Platz für die Heilung.

Die Form der Pyramide wird umgestaltet, bis Stabilität erreicht ist - ein solides Gleichgewicht zwischen Gold und Kredit. Während die Gesamtgröße der Pyramide mit der Zeit wächst, verändert sich ihre Form gleichzeitig mit den Schuldenzyklen. Von Perry Mehrling, Professor für internationale politische Volkswirtschaftslehre und geistiger Mentor von Zoltan Pozsar (2013):

“In einem Boom beginnt der Kredit wie Geld zu wirken. [...] Kreditformen werden viel liquider, sie werden viel brauchbarer, um damit Zahlungen zu leisten. Und in einer Schrumpfungsphase stellt man fest, dass das, was man hat, kein Geld ist, sondern eigentlich ein Kredit. Bei einer Schrumpfung stellt man fest, dass Gold und Währung nicht dasselbe sind. Dass Gold besser ist. [...] Es gibt also einen Verlust der qualitativen Unterscheidung zwischen Geld und Kredit in der Expansion und dann eine Wiederbelebung dieser Unterscheidung.“

Noch prägnanter, aus J.P. Morgans Aussage vor dem Kongress im Jahr 1912 (Seite 5): “Geld ist Gold, und nichts anderes.“

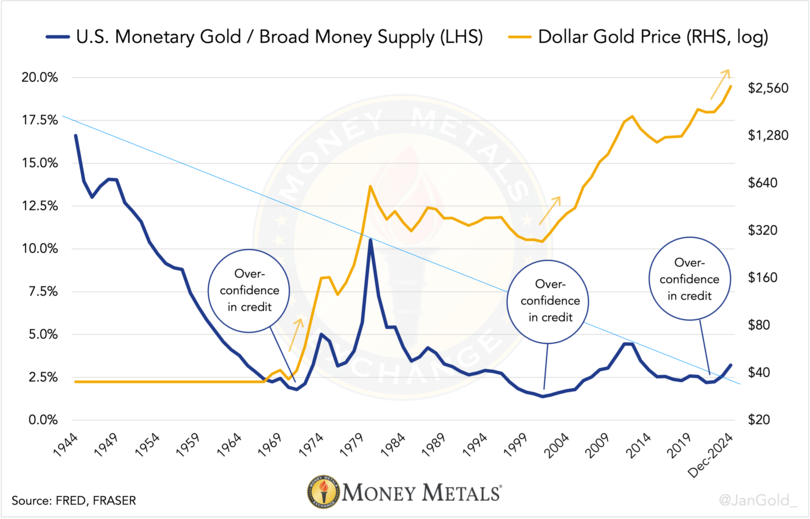

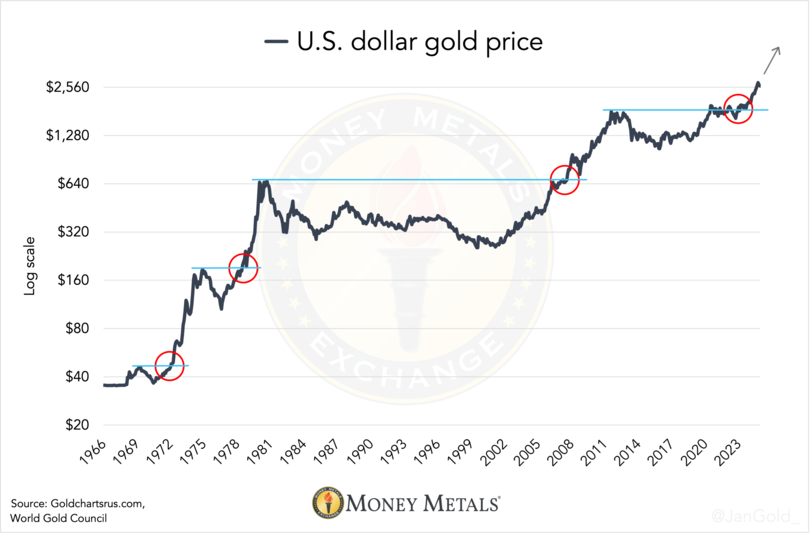

Gold wird weiter nach oben marschieren

Der Goldpreis steigt am Ende eines Schuldenzyklus stark an. Eine Möglichkeit zur Veranschaulichung von Schuldenzyklen ist die Darstellung des Verhältnisses zwischen dem Wert von Gold und Kreditwerten. Solche Charts bieten Klarheit darüber, wo wir uns im Zyklus befinden und wie es mit Gold weitergeht. Zur Einführung zeigt der nachstehende Chart 1 das Verhältnis zwischen dem Wert des US-Goldes und der breiten Geldmenge (M2). Nach dem Zweiten Weltkrieg folgte jedes Mal, wenn dieses Verhältnis unter 2,5% fiel (übermäßiges Vertrauen in die Kreditvergabe), ein Goldbullenmarkt.

Das letzte Mal, dass das Verhältnis von Gold zu breitem Geld in den USA unter 2,5% fiel, war im Jahr 2022, und seitdem ist der Goldpreis stark angestiegen. Der Krieg in der Ukraine, der Anfang 2022 begann, veranlasste den Westen, Russlands Dollar- und Euro-Vermögenswerte einzufrieren, was das Deleveraging des globalen Finanzsystems auslöste. Die Zentralbanken kaufen Gold in Hülle und Fülle und rasen die Extersche Pyramide hinunter, was den Goldpreis in die Höhe schnellen lässt.

Eine andere Möglichkeit, die Verschuldungszyklen zu verfolgen, besteht darin, das Verhältnis zwischen zwei Arten von Krediten heranzuziehen. Chart 2 zeigt das Verhältnis zwischen der gesamten US-Aktienmarktkapitalisierung und der breiten Geldmenge. Offensichtlich ist der Goldpreis seit den 1920er Jahren immer dann gestiegen, wenn die Aktien im Verhältnis zur Landeswährung gefallen sind.

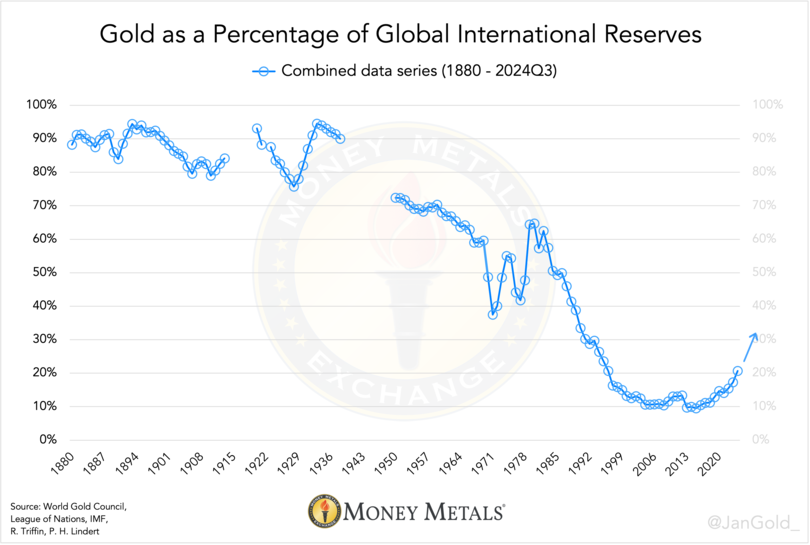

Der Chart zeigt, dass das Verhältnis von Aktien zu Fiat derzeit fast ein Rekordhoch erreicht hat, so dass es wahrscheinlicher ist, dass sich Gold in naher Zukunft gut entwickelt, als dass sich der Kurs umkehrt. Auf globaler Ebene einigten sich die Länder auf der Konferenz von Genua im Jahr 1922 offiziell darauf, Fremdwährungen und auf Fremdwährungen lautende Finanzanlagen als Ersatz für Goldreserven zu halten, um ihre Geldbasis zu sichern.

Nach dem Zweiten Weltkrieg, als die Zentralbanken begannen, immer mehr Dollar anzuhäufen, nahmen die Devisenbestände jedoch zu. Ein wichtiges Gold-Kredit-Verhältnis, das es zu analysieren gilt, ist daher der Anteil des Goldes an den weltweiten internationalen Reserven (Devisen und Gold). Meine Daten reichen bis ins Jahr 1880 zurück.

Bis vor zehn Jahren hat die Ausweitung der Auslandskredite in den Bilanzen der Zentralbanken die Hebelwirkung innerhalb des internationalen Währungssystems deutlich erhöht, von einem Verhältnis von Gold zu den gesamten Reserven von 95 % im Jahr 1933 auf weniger als 10% im Jahr 2015. Die aktuellen geopolitischen Spannungen, die Bewaffnung des Dollar und die zunehmende Besorgnis über die Tragfähigkeit der US-Staatsverschuldung (122% des BIP und steigend) führen zu einem Abbau des Hebels in der globalen Finanzordnung.

Der Anteil des Goldes an den Gesamtreserven ist stark im Steigen begriffen. Meinen Schätzungen zufolge - die auch die nicht gemeldeten Käufe der Zentralbanken berücksichtigen - erreicht der Anteil von Gold an den Gesamtreserven im dritten Quartal 2024 etwa 21%.

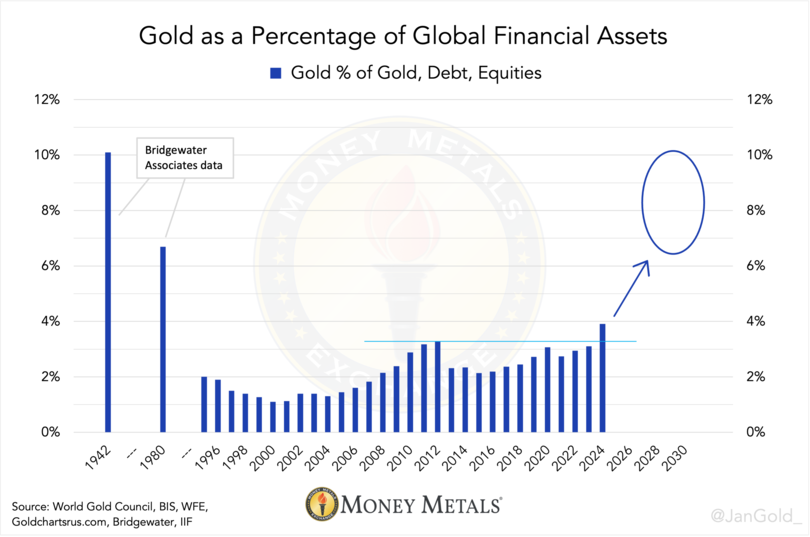

In einer perfekten Welt stünden uns Daten zu allen Finanzinstrumenten zur Verfügung, die bis ins Jahr 1800 zurückreichen. Leider sind diese Zahlen nicht öffentlich zugänglich, aber ich habe Schätzungen von Bridgewater über das Verhältnis zwischen allen oberirdischen Gold- und Finanzanlagen (in diesem Fall Gold, Schulden und Aktien) von 1924 bis 2020 gefunden. Ich konnte die Methodik von Bridgewater für die letzten beiden Jahrzehnte nachahmen und ihre Reihen verlängern.

Aus dem Chart geht hervor, dass Gold im Vergleich zu den Kreditwerten ausgebrochen ist, was mehr Anleger zu Gold locken wird. (Im Jahr 2024 stieg der S&P 500 um 23%, langfristige Staatsanleihen fielen um 8,06%, und der Goldpreis in Dollar stieg um 26%).

Gold auf 8.000 Dollar je Unze?

Für eine Einschätzung dessen, was dem Gold bevorsteht, brauchen wir nicht viel mehr zu diskutieren. Mit einem korrekten Verständnis des Finanzsystems, dem Wissen, wo wir uns im Schuldenzyklus befinden, und den Anzeichen für eine Trendwende an den Märkten haben wir einen wertvollen Hinweis. Die Charts zeigen, dass wir uns am Ende eines Schuldenzyklus befinden. Was die Trendwende an den Märkten betrifft, so betonen die tobenden Kriege das Gegenparteirisiko im System, die Zentralbanken kaufen haufenweise Gold, das Gold-Kredit-Verhältnis ist ausgebrochen (Chart 1 und 4), und nicht zuletzt steigt der Goldpreis schnell.

Auf der Grundlage der Daten aus den Charts erwarte ich, dass der Goldpreis diesen Bullenmarkt abschließt, bis er 8.000 Dollar je Unze erreicht, mehr oder weniger, und die Pyramide zurücksetzt - was nur natürlich wäre. Beobachten Sie diesen Bereich und den Money Metals X-Account, da ich Gold im Vergleich zum Leverage im Finanzsystem weiterverfolgen und die Charts monatlich aktualisieren werde.

Anmerkungen

1. Die gleiche Reihenfolge der Aktiva findet sich im Zahlungsbilanzhandbuch 6 des IWF auf den Seiten 20-28, 84, 100, 112, 290, 307.

2. Der Einfachheit halber wird in diesem Artikel nicht zwischen der von Zentralbanken und Geschäftsbanken ausgegebenen nationalen Währung unterschieden.

3. Im Hinblick auf das oben beschriebene Modell ist es nicht erforderlich, zwischen Zeiten mit und ohne Goldstandard zu unterscheiden. Schließlich kann die nationale Währung während eines Goldstandards gegenüber dem Gold abgewertet und die Bindung ganz aufgegeben werden.

© Jan Nieuwenhuijs

www.gainesvillecoins.com

Dieser Artikel wurde am 19. Januar 2025 auf www.gainesvillecoins.com veröffentlicht und exklusiv für GoldSeiten übersetzt.