MMT: Die mittelalterliche Geldtheorie

04.05.2021 | The Gold Report

Die moderne Geldtheorie oder MMT, wie sie besser bekannt ist, ist ein wiederkehrendes Thema, das wahrscheinlich nicht so schnell verschwinden wird. Allerdings hat sie nichts Modernes an sich, es geht nicht um Geld (es geht um Währung), und sie ist keine Theorie mehr. Wir haben sicherlich nicht viel darüber in den Mainstream-Wirtschafts- und Investmentartikeln gehört. Aber ich denke, dass sie an Zugkraft gewinnt.

Meiner Meinung nach ist die MMT eine sehr große Sache, weil sie massive Auswirkungen auf unsere wirtschaftliche Zukunft hat. Daher denke ich, dass es sich lohnt, zumindest ein grundlegendes Verständnis des Konzepts zu haben. Wenn Sie dies lesen, stehen die Chancen tatsächlich gut, dass Sie zumindest schon von der MMT gehört und eine Vorstellung davon haben, worum es geht. Wenn das der Fall ist, verstehen Sie wahrscheinlich besser als die meisten, wie wichtig es ist, in Sachwerte zu investieren, die nicht nach Lust und Laune der Zentralplaner aufgeblasen werden können. Und im Moment sind die beiden am meisten unterbewerteten Sachwerte nach wie vor Gold und Silber.

Wurzeln der MMT

Manche sagen, und ich stimme ihnen zu, dass wir nicht in einer wirklich freien Marktgesellschaft leben. In vielerlei Hinsicht ist das vor allem so, seit die US-Zentralbank, die Federal Reserve, im Jahr 1913 gegründet wurde. Ich könnte sicherlich eine lange Diskussion über die Fed und ihre Aufgaben und Mandate führen, aber das ist ein Thema, das einen eigenen Artikel verdient.

Die MMT wurde erstmals von amerikanischen Ökonomen Warren Mosler in den frühen 1990er Jahren vorgestellt. Sie hat in den letzten Jahren viel an Zugkraft gewinnen, insbesondere durch Stephanie Kelton, Wirtschaftsprofessorin an der SUNY Stony Brook. Kelton ist Autorin der Bücher "The Deficit Myth: Modern Monetary Theory" und "Birth of the People's Economy." Kelton war auch Beraterin der Präsidentschaftskampagne von Bernie Sanders 2016 und ehemalige Chefvolkswirtin im Haushaltsausschuss des US-Senats (Demokratischer Stab).

Um die MMT zu verstehen, genügt zu sagen, dass wir keinen freien Markt in einem der grundlegendsten und allgegenwärtigsten Aspekte unserer Lebens haben, weil die Fed die Zinssätze festlegt: Geld. Eigentlich wäre das bessere Wort "Währung", denn Geld sollte einen innewohnenden Wert haben. Und die heutigen Fiatdollar haben nur deshalb einen Wert, weil die Zentralbanken sie ausgeben und die Regierung per Dekret vorschreibt, dass wir sie zu akzeptieren haben. Wenn also die Zinssätze von einer zentralen Autorität, der Zentralbank festgelegt werden, dann ist der Markt für Währung nicht frei, da sie entscheiden, zu welchen Zinssätzen Geld verliehen werden soll.

Zinssätze sind im Wesentlichen der "Preis" für das Ausleihen von Geld oder Währung. In einem freien Markt sollte dieser Preis zwischen dem Kreditgeber und dem Kreditnehmer festgelegt werden. In der Tat werden die von den Zentralbanken festgelegten Zinssätze als Barometer für Banken und Unternehmen verwendet, um Verträge abzuschließen und wirtschaftliche Prognosen zu erstellen. Sie können also sehen, wie dies seinen Weg durch die Wirtschaft findet und fast jeden Aspekt unserer Lebens beeinflusst. Das ist der Grund, warum ich glaube, dass wir nicht in einem freien Markt leben, und das schon seit langem nicht mehr. Wie auch immer, zurück zur MMT.

Die MMT ist die Idee, dass die Ausgaben des Staates nicht durch die Einnahmen begrenzt werden: Das Drucken von Geld ist ein Werkzeug, um einem Land zu helfen, mit seinen wirtschaftlichen Problemen umzugehen, und nicht automatisch Inflation oder Währungsabwertung auszulösen. Befürworter glauben, dass Regierungen, die ihre eigene Währung drucken und ausgeben, in ihren Ausgaben nicht eingeschränkt werden sollten, um Defizite und eine wachsende Verschuldung zu vermeiden. Sie sagen, dass Defizite und Schulden keine Rolle spielen, solange sie nicht anfangen, Inflation zu erzeugen.

Nicht die reale Welt

Es muss hier darauf hingewiesen werden, dass dies eine Abweichung von der Art und Weise ist, wie der Rest der Welt funktioniert. Ein Unternehmen oder eine Einzelperson kann nicht auf dieser Basis arbeiten. Erstens drucken sie nicht ihr eigenes Geld und haben diesen Luxus daher nicht. Sie können sich auch nicht bis ins Unendliche verschulden, weil die Gläubiger sie irgendwann in den Bankrott treiben werden.

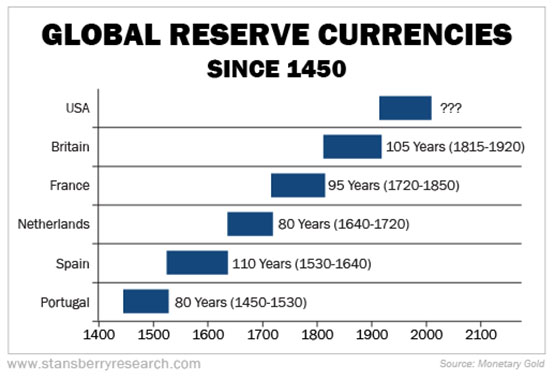

Genau dieses Szenario kann mit einem Land nicht passieren, weil die MMT besagt, dass es einfach weiter seine Währung drucken kann, um die Ausgaben zu bezahlen und die Zinsen für die Schulden zu bedienen. Aber in Wirklichkeit ist es ein Teufelskreis, in dem die Öffentlichkeit schließlich das Vertrauen verliert. Wenn Sie in der Geschichte zurückblicken, sind alle Fiatwährungen irgendwann gescheitert, wobei die typische "Weltreservewährung" im Durchschnitt etwa 100 Jahre überdauerte.

Wenn man sich den obigen Chart betrachtet, und wenn sich die Geschichte wiederholt oder zumindest reimt, dann hat die derzeitige Reservewährung, der US-Fiatdollar, seine Zeit bereits überdauert. Wir brauchen nicht allzu weit zu schauen, um konkrete Beispiele dafür zu sehen. In den späten 1990er bis Mitte der 2000er Jahre druckte Simbabwe endlos viele simbabwische Dollar, um seine Rechnungen zu bezahlen. Schließlich landete es bei 100 Billionen Dollar Banknoten.

Die Währung wurde so wertlos, dass sie niemand mehr wollte. Etwas Ähnliches ist in Venezuela passiert, das mit einer Hyperinflation in Höhe von 10.000% pro Jahr zu kämpfen hat, dank einer schlecht verwalteten Wirtschaft, die von Preiskontrollen durchsetzt ist. Fast 80% der Venezolaner können sich keine Grundnahrungsmittel leisten, während 95% der Haushalte in Armut leben.

Es wird Sie nicht überraschen zu wissen, dass die MMT besagt, dass die Währung einer Nation Wert hat, weil der Staat sie ausgegeben hat, und weil nur diese Währung akzeptiert wird, um Steuern zu zahlen. Das macht das Verdienen von Währung dieser Nation notwendig, um diese Steuern zu bezahlen. In der Tat hat die Währung aufgrund eines Regierungsdekrets einen Wert, und nicht, weil der freie Markt sie als wertvoll akzeptiert hat.

Befürworter der MMT sehen das Finanzministerium und die Zentralbank als eine Einheit. Sie argumentieren, dass die Zentralbank dazu da ist, alles zu drucken, was die Regierung braucht, während die Rolle des Finanzministeriums darin besteht, Steuern einzutreiben und die Gelder an verschiedene Abteilungen zu verteilen, die sie entsprechend ihrer Budgets ausgeben. Alles, was über das hinausgeht, was an Steuern eingenommen wird, wird einfach gedruckt, um das Defizit auszugleichen.

Eine Sache, die man im Hinterkopf behalten sollte, ist, dass die Zentralbanken nur die kurzfristigen Zinsen kontrollieren. Langfristige Zinsen werden größtenteils vom Markt bestimmt. Und das ist der Punkt, an dem sich die Inflationsängste oft zuerst zeigen. Das ist wahrscheinlich das, was wir in den letzten Monaten bei den langfristigen US-Staatsanleihen beobachten konnten, deren Renditen dramatisch angestiegen sind. In der Tat sagt der Markt, dass diese Anleihen jetzt weniger wert sind, was ihre Renditen in die Höhe treibt, da er eine höhere Inflation am Horizont wittert.

MMT-Befürworter sagen, selbst wenn die Menschen das Vertrauen in ihre Währung verlieren, können sie sie nicht einfach aufgeben, da sie sie brauchen, um ihre Steuern zu bezahlen. Aber wenn die Regierung alles drucken kann, was sie braucht, warum sollte sie sich dann überhaupt die Mühe machen, Steuern einzutreiben? Die MMT-Denkweise besagt, dass die Regierung im Falle einer Inflation die Steuern erhöhen kann, um die Dinge abzukühlen, was sie zu einem notwendigen Teil der Gleichung macht.

Obwohl die Zentralbanken heutzutage sicherlich einen großen Teil des Vertrauens der Öffentlichkeit verloren haben, ist das wenige, das noch übrig ist, teilweise auf die "gekühlte" Unabhängigkeit zurückzuführen, die sie von der Zentralregierung haben. Die MMT würde diese abschaffen und die Märkte würden wahrscheinlich schnell das Vertrauen in die Zentralbank verlieren. Infolgedessen würden die Inflationserwartungen wahrscheinlich in die Höhe schießen und die Zinsen würden folgen.

Ein gutes Beispiel dafür ist das, was gerade in der Türkei passiert ist. Präsident Erdogan ersetzte den Gouverneur der Zentralbank zwei Tage, nachdem er die Zinssätze erhöht hatte, um die Inflation (die bei 16% liegt) und die schwächelnde Währung einzudämmen. Erdogan hat wiederholt niedrigere Zinssätze gefordert. Nach der Ersetzung des Zentralbankgouverneurs stürzte die Lira auf ein Rekordtief. Einfach ausgedrückt, der Markt verlor das Vertrauen... ziemlich schnell.

MMT-Befürworter sagen auch, dass der Anleihemarkt nicht benötigt wird, um das Budget der Regierung zu finanzieren. Aber die Märkte für Staatsanleihen sind so groß, dass die Zinssätze dieser Anleihen Marktsignale dafür liefern, ob das Geldmengenwachstum zu schnell oder zu langsam ist und ob die Inflation zu hoch oder zu niedrig ist. Außerdem helfen die Zinsen dieser Anleihen bei der Festlegung der Zinssätze für Geschäftskredite und Hypotheken. Auf den heutigen Märkten erfüllen sie also durchaus mehrere Funktionen.

Gold & Silber: Feinde der MMT

Es gibt noch eine weitere Überlegung. Das Greshamsche Gesetz besagt, dass schlechtes Geld das gute verdrängt. Einige von Ihnen erinnern sich vielleicht daran, oder wissen zumindest, dass vor 1965 die Vierteldollar und Dimes in den USA 90% Silber enthielten. Das Finanzministerium schaffte diese ab, weil Silber zu wertvoll geworden war. Natürlich verschwanden diese Münzen aus dem Umlauf, da die Leute sie wegen ihres Silbergehalts horteten.

Auch wenn heute kein Silber in unserer Währung enthalten ist, bedeutet das nicht, dass die Menschen nicht wissen, dass der Dollar schnell entwertet wird. Wir müssen uns nur die rekordhohen Immobilienpreise, Aktienmärkte und Kryptowährungen ansehen, um zu erkennen, dass die Menschen bestrebt sind, Dollar gegen Vermögenswerte einzutauschen, die einen Wert haben, von dem sie glauben, dass er sie vor Inflation schützen kann.

Und das ist der Grund, warum wir im letzten Jahr einen dramatischen Anstieg von Rohstoffen, Gold und Silber erlebt haben. Das ist auch der Grund, warum wir Engpässe, Lieferverzögerungen und enorme Aufschläge auf Münzen und Goldbarren bei Edelmetallhändlern gesehen haben. Die Menschen fangen an, zu verstehen, und tauschen ihre Fiatwährung gegen Dinge mit inhärentem Wert.

So wie ich es sehe, wird die MMT bei zukünftigen Regierungen beliebt sein, da sie das Potenzial grenzenloser Ausgaben für all ihre Lieblingsprojekte erkennen werden. Die Massen, trotz wenig Verständnis, werden die MMT als ein neues wirtschaftliches Paradigma akzeptieren, das es ihnen ermöglicht, alle "Annehmlichkeiten", die Regierungen zur Verfügung stellen, im Austausch gegen Stimmen zu bekommen.

Am Ende ist es wichtig für Sie zu wissen, dass die MMT die Probleme der übermäßigen Ausgaben, die wir heute haben, nur verschlimmern und beschleunigen wird. Nun, da Sie die MMT hoffentlich ein bisschen besser verstehen, können Sie diese mit einem kritischen Auge betrachten. Ich bezeichne sie als "Mittelalterliche Geldtheorie", weil an ihr nichts neu ist. Währungen wurden seit Jahrtausenden massiv abgewertet, was jedes Mal zu nachteiligen Ergebnissen führte.

© Peter Krauth

The Gold Report

Sie wollen weitere Gold Report-Exklusivinterviews wie dieses lesen? Schreiben Sie sich beim kostenlosen E-Newsletter ein und erfahren Sie, welche neuen Artikel veröffentlicht wurden. Eine Liste kürzlich erschienener Interviews mit Analysten und Kommentatoren finden Sie bei uns im Bereich Expert Insights.

Dieser Artikel wurde am 28. April 2021 auf www.theaureport.com veröffentlicht und exklusiv für GoldSeiten übersetzt.