Erst der Crash, dann die Hyperinflation - Das Ende aller Fiatwährungen

09.05.2017 | Andrew Hoffman

- Seite 4 -

Doch es kommt noch besser. Nach einer Reihe von semantischen Spielchen bei ihrer Definition von "Inflation" fügten die Notenbanker ihrem Statement noch "letzte Worte" hinzu, die in die Geschichte der Zentralbanken eingehen könnten: "Das Komitee sieht in der Verlangsamung des Wachstums im ersten Quartal eine wahrscheinlich nur vorübergehende Entwicklung und erwartet weiterhin [...], dass die Wirtschaftsleistung im Zuge gradueller Anpassungen der Geldpolitik auch künftig mit mäßiger Geschwindigkeit zunehmen wird, dass sich die Lage am Arbeitsmarkt in einem gewissen Maße verbessern wird, und dass sich die Inflationsrate mittelfristig bei etwa 2% stabilisieren wird." Ich könnte ganze drei Seiten schreiben, um dieses inhaltslose und sinnentleerte Notenbank-Sprech auseinanderzunehmen. Aber schon allein die Tatsache, dass die Fed das schlechteste vierteljährliche Wachstumsergebnis seit drei Jahren ohne jeden Beleg als "vorübergehend" bezeichnet, nachdem auch schon im Gesamtjahr 2016 die schlechteste Wachstumsrate seit 2009 verzeichnet wurde, ist schlicht unglaublich.

Diese Aussagen stammen übrigens von der gleichen Institution, die noch im Dezember 2014, d. h. vor gerade einmal 2,5 Jahren, behauptete sinkende Ölpreise seien "unterm Strich" positiv für die US-Wirtschaft und ohnehin nur eine "vorübergehende" Erscheinung. Damals waren die Rohölpreise in nur sieben Monaten von 108 $ je Barrel auf 55 $ je Barrel abgestürzt.

Seitdem ist der Rohstoffindex CRB um 30% gesunken und der Ölpreis ist auf aktuell 47 $ je Barrel gefallen, obwohl das Plunge Protection Team des Ölmarktes, das offensichtlich Anfang 2016 ins Leben gerufen wurde, als der Preis auf unter 30 $ je Barrel gestürzt war, alles in seiner Macht Stehende getan hat, um den Ölmarkt künstlich zu unterstützen. Sinkende Ölpreise sind "unterm Strich" offenbar doch nicht ganz so positiv für die Wirtschaft. Diese künstliche Beeinflussung der Märkte hat im Ölsektor zu einem historischen Überangebot geführt, so wie sie an den Edelmetallmärkten zu einer akuten Knappheit bei physischem Gold und Silber geführt hat.

Beide Zustände, sowohl die Überversorgung mit Öl als auch die Engpässe an den Edelmetallmärkten, werden sich in absehbarer Zukunft weiter verschärfen. Die verheerende Deflation, die mit der Entwicklung am Ölmarkt einhergeht, wird letztlich auch die Bemühungen der Zentralbanken zur Aufrechterhaltung des hohen Kursniveau an den Märkten zunichte machen und die längst überfällige Finanzkrise auslösen. Auf diese werden die Notenbanken unter Führung der Fed und einem US-Präsidenten, der Niedrigzinsen für wünschenswert hält, weil der starke Dollar uns "umbringt", in erwartbarer Weise reagieren: mit Hyperinflation.

Nach einer neunjährigen Pause infolge der ungeheuerlichsten, destruktivsten Geldmengenausweitung der Geschichte, in deren Rahmen auch das Vermögensgefälle innerhalb der Gesellschaft ein erschreckendes Ausmaß angenommen hat, steigt heute wieder die Gefahr einer Deflation. Alles, was die Zentralbanken vorzuweisen haben, sind Bewertungen an den Aktienmärkten wie zu Zeiten der Dotcom-Blase, während sich die Realwirtschaft in einem bemitleidenswerten Zustand befindet.

Die hohen Kurse an den Finanzmärkten müssen zwangsläufig heftig einbrechen, während sich die Rezession dramatisch verstärken wird. Werfen Sie doch nur einen Blick auf die Kursentwicklung aller Rohstoffe heute morgen, vom Rohöl, das dazu verdammt ist wieder auf 30 $ je Barrel zu fallen, bis hin zu den Preisen der Basismetalle, die unter dem Vorwand der "Trumpflation" auf ein ohnehin unhaltbar hohes Niveau geklettert waren. Ganz zu schweigen von den Agrarrohstoffen, die die Grundlage der überschuldeten Agrarindustrie bilden.

Der Hedgefondsmanager Kyle Bass diskutiert nun ernsthaft darüber, dass in China "die Hölle losbrechen" wird, wenn die größte Finanzblase der Weltgeschichte (vor der ich schon seit zwei Jahren warne) platzt. Dies wird wiederum den großen Finanzcrash auslösen, der gleichzeitig das Ende aller Crashs bedeutet, nämlich die unvermeidliche Entwertung des Yuan. China und Russland sind vor diesem Hintergrund bereits mit der Ausarbeitung einer historischen Vereinbarung über die Abwicklung ihrer Handelsgeschäfte mit Hilfe von Gold beschäftigt, denn beide Staaten wissen ganz genau, dass die Fiatwährungen kurz vor einer dramatischen Neubewertung stehen.

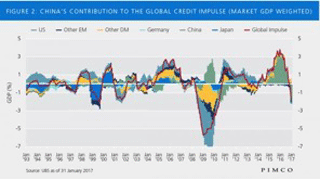

Interessant ist in diesem Zusammenhang auch, dass es aller Propaganda seitens der westlichen Zentralbanken über ihre "Wirtschaftsimpulse" zum Trotz bislang vor allem Chinas Ausbau seiner "Sozialprogramme" (d. h. Schulden) war, der die Deflation im Zaum gehalten hat. Wie Sie anhand des folgenden Charts erkennen können, lassen sich die deflationären Entwicklungen mittlerweile jedoch nicht mehr leugnen.

Ich hatte in der Vergangenheit bereits mehrfach darauf hingewiesen, dass eine solche Entwicklung bevorsteht, beispielsweise in einem Artikel vom Januar 2015, als der CRB noch bei 230 Punkten notierte, verglichen mit 178 Punkten aktuell.

Damals warnte ich davor, dass das gigantische Überangebot an praktisch allem, das die Folge von zwei Jahrzehnten der expansiven Geldpolitik und insbesondere der monetären Inflation seit 2008 war, zusammen mit den ungünstigsten demografischen Trends in der Geschichte der Menschheit zu einer katastrophalen Deflation führen würde, die alles vernichtet, was sich ihr in den Weg stellt - bis die Zentralbanken mit der erprobten Waffe der Hyperinflation darauf reagieren.

Der einzige Trost ist angesichts dieser Lage die übliche Reaktion der Edelmetalle auf Deflation, denn nichts ist bullischer für Gold und Silber als ein Einbruch der Finanzmärkte. Das gilt heute, nachdem die Edelmetallpreise so lange künstlich nach unten manipuliert wurden und da der Kollapses des größten Ponzi-Systems der Geschichte bevorsteht, noch umso mehr. Ich habe mich nie zuvor wohler dabei gefühlt, physisches Gold und Silber zu besitzen. Auf der anderen Seite haben mir die Aussichten für finanzielle Vermögenswerte aller Art, einschließlich der Papier-Edelmetallinvestments, noch nie größere Sorgen bereitet, denn der große Crash wird unweigerlich kommen.

Wird dieser Crash durch einen speziellen Katalysator ausgelöst werden, wie beispielsweise einen Staatsbankrott, der weit kritischer ist die "überraschende" Zahlungsunfähigkeit Puerto Ricos in dieser Woche? Oder wird es die schiere Macht der beispiellosen deflationären Kräfte sein, die auf die im Überangebot schwimmende Weltwirtschaft, die überbewerteten Finanzkurse und die überschuldeten Verbraucher einwirken? Offen gesagt weiß ich das auch nicht. Ich bin mir nur sicher, dass wir nicht mehr allzu lange warten müssen, um es herauszufinden.

© Andrew Hoffman

http://blog.milesfranklin.com

Der Artikel wurde am 4. Mai 2017 auf www.milesfranklin.com veröffentlicht und exklusiv für GoldSeiten übersetzt.