Teile und herrsche - Dollar & Edelmetalle

22.01.2021 | The Gold Report

Vor einigen Monaten, inmitten der hitzigen und weitreichend akzeptierten, bürgerlichen Rebellion, meinte ich, dass die "Demonstrationen" in Städten wie Portland und Seattle nicht symptomatisch für die Konflikte zwischen links- vs. rechtspolitisch, hell- vs. dunkelhäutig, oder liberal vs. konservativ waren, die die amerikanische Gesellschaft wie ein Fleischermesser zu zerteilen scheinen.

Vor einigen Monaten, inmitten der hitzigen und weitreichend akzeptierten, bürgerlichen Rebellion, meinte ich, dass die "Demonstrationen" in Städten wie Portland und Seattle nicht symptomatisch für die Konflikte zwischen links- vs. rechtspolitisch, hell- vs. dunkelhäutig, oder liberal vs. konservativ waren, die die amerikanische Gesellschaft wie ein Fleischermesser zu zerteilen scheinen. Ich sagte damals und ich sage heute, dass diese Beispiele gesetzeswidriger, gesellschaftlicher Unruhen das direkte Resultat von fiskal- und geldpolitischen Entscheidungen des Banco-Politico-Kartells sind und deren präzisen und sehr zielgerichteten Implementierungen. Das Ergebnis ist ein wirtschaftlicher Konflikt zwischen denen, die "haben" und denjenigen, die "nicht haben."

Wie der brillante Humorist George Carlin einst sagte: "Es ist ein einziger, großer Club und wissen Sie was? Sie gehören nicht dazu." Vor dem Hintergrund eines umkämpften Washington, das eine militärische Präsenz besitzt, die man während einer Amtseinführung noch nie zuvor so gesehen hat, wird bald der neue Anführer der mächtigsten Nation der Welt ins Amt eingeführt werden. Tatsächlich lamentierte eine dieser lahmen Medienquellen, dass es "traurig" sei, dass es deutlich mehr bewaffnete Sicherheitskräfte als Feiernde gäbe.

Als ehemaliger Einwohner der USA sehe ich nun eine Nation, in der zwei Schachspiele gleichzeitig gespielt werden; eines zwischen den polarisierten Massen (Antifa, BLM, Anti-Trump, Pro-Trump), und eines - das wichtigere - zwischen den glücklichen Mitgliedern des "Clubs" (den "Habenden") und denjenigen, die dazu bestimmt sind, nicht zum "Club" (den "Nicht-Habenden") zu gehören.

Der wichtigere Konflikt ist letzterer, weil für den Fortbestand des amerikanischen Status Quo die chirurgische Abtrennung der "Nicht-Habenden" wichtig ist, während zeitgleich eine "Teilen-&-Herrschen"-Narrative erschaffen wird, bei der die eine Seite gegen die andere Seite ausgespielt wird.

Die Mainstream-Medien (vor allem CNN) können nicht 10 Minuten zubringen, ohne die Trommel für die zweite Amtsenthebung Trumps zu schlagen. Dieses Ereignis würde ihn davon abhalten, jemals wieder zu kandidieren. Die traurige Wahrheit ist, dass die Medien den Wald vor lauter Bäumen nicht sehen können und somit direkt in die Hände des Banco-Politico-Kartells spielen; gebannt von den Symptomen, doch ignorant der Ursachen.

Als man es der Unternehmenselite erlaubte, die amerikanische Mittelschicht durch Export des Produktionssektors nach China und Mexiko auszuweiden, provozierte man eine ähnliche und gegensätzliche Reaktion. Alles im Namen der "Globalisierung." Und nun wird sich dies alles rächen.

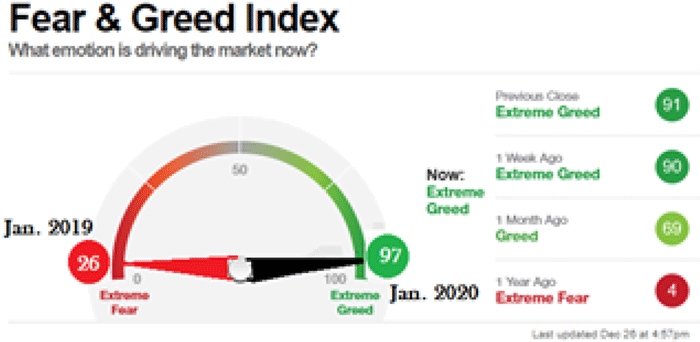

Vor einem Jahr postete ich ein Bild des Fear-&-Greed-Index von CNN, der einen nahezu historischen Wert von 97 für "Extreme Gier" anzeigte. Die Zahl ist mit 60 heute relativ dezent und ich finde das erstaunlich, wenn man die deflationären Gegenwinde bedenkt, die bestehen. Tatsächlich befinde ich mich in derselben Situation wie letzten Januar, als die Geldpolitik für Edelmetalle recht bullisch war, die technischen Entwicklungen der Aktien jedoch bestenfalls zögern ließen. Ich beschloss, mich von den großen Bergbaufonds (GDX und GDXJ) fernzuhalten und stieg letztlich am 16. März wieder ein.

Doch nun, im Januar 2021, gibt es zwei Bedingungen, die einen formidablen Gegenwind erschaffen - die längst überfällige Erholung des US-Dollarindex und die Überbewertung der allgemeineren Aktienmärkte. Nun gibt es dort draußen diese Edelmetallgurus, die bereits seit 2002 Gold bei 5.000 Dollar und Silber bei 400 Dollar erwarten; wobei tausende Empfehlungen von Junior-Unternehmen nun auf dem Friedhof der zerstörten Träume und gescheiterten Erwartungen begraben wurden. Ich möchte mich dieser Gruppe nicht anschließen, weshalb ich die Anzahl der Unternehmen, in die ich investiere, gering halte.

Mein bullisches Argument für den Rohstoffsektor als eine Gruppe und Edelmetalle als Fokus liegt in meiner Verwendung der Geschichte als ein Fahrplan für Asset- und Sektorallokation.

Das Hauptargument für Inflation, das von der analytischen Gemeinschaft für 2021 und darüber hinaus angebracht wird, sind politische Initiativen der Zentralbanken in Kombination mit fiskalpolitischem Stimulus. Massive Zunahmen der Währungsmenge auf der Welt, die einem finiten Angebot von Waren und Dienstleistungen nachjagt, können nur zu einer Reaktion der Kosten und dem Preis dieser Waren und Dienstleistungen führen. Das ist Volkswirtschaftslehre für Dumme, direkt aus dem Textbuch.

Doch aus einer Nachfrage-Angebot-Perspektive gibt es zwei verschiedene Arten der Inflation. Die Nachfragesoginflation (wie 2002 bis 2011) sorgte dafür, dass die chinesische Nachfrage nach Rohstoffen wie Eisenerz und Kupfer den Preis erhöhte. Bei der Kostendruckinflation (wie in den 1970er Jahren) sorgt eingeschränktes Angebot für Knappheiten (Öl), was zu höheren Inputkosten führt und somit inflationierte Endnutzer- oder Verbraucherpreise widerspiegelt.

Während die Pandemie einen deflationären Rückgang der Nachfrage auslöste, so landete der fiskal- und geldpolitische Stimulus, der von Zentralbanken und deren Regierungspuppen ausgegeben wurde, größtenteils in höheren Aktienkursen und Immobilienpreisen; wobei letztere die ultimativen Kreditsicherheiten für die Mitgliedsbanken darstellen.

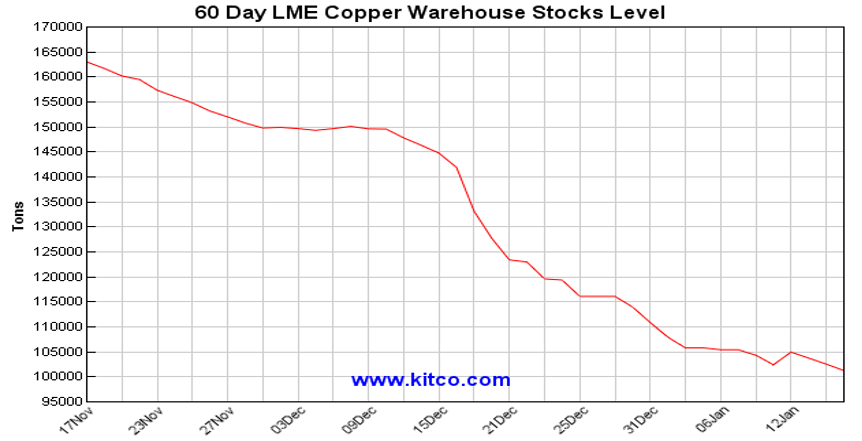

Doch sobald der Stimuluseffekt verschwindet, muss die Nachfrage natürlich schrumpfen, also ist eine Nachfragesoginflation unwahrscheinlich. Auf der anderen Seite ist die Welt nun der sehr realen Gefahr ausgesetzt, dass eine Störung der Lieferkette aller Rohstoffe stattfindet, einschließlich Eisenerz und besonders Kupfer.

Das Endergebnis ist - angenommen, dass der Impfstoff effektiv ist - dass eine Normalisierung der weltweiten Nachfrage durch das Angebotsproblem herausgefordert werden wird. Selbst wenn es länger dauert, bis sich die Weltwirtschaft erholt hat, so wird die Angebotsstörung Verlagerungen auf dem Globus erschaffen, die überall zu letztlich höheren Preisen führen werden. Das bringt uns zu unserer kurzfristigen Prognose für Edelmetalle und den Rohstoffsektor.