Geld unter Beschuss - Warum das Währungssystem versagen muss

09.01.2017 | Chris Martenson

Ein ernstes Problem, mit dem wir uns in der heutigen Zeit konfrontiert sehen, ist, dass den Führungskräften an den politischen und finanziellen Schalthebeln der Macht die Tragweite unserer Situation offenbar nicht bewusst ist. Das wirklich Verblüffende daran ist aber, dass die Lage so leicht zu verstehen ist. Unser kollektives Dilemma ist recht simpel: Nichts kann ewig wachsen.

Ein ernstes Problem, mit dem wir uns in der heutigen Zeit konfrontiert sehen, ist, dass den Führungskräften an den politischen und finanziellen Schalthebeln der Macht die Tragweite unserer Situation offenbar nicht bewusst ist. Das wirklich Verblüffende daran ist aber, dass die Lage so leicht zu verstehen ist. Unser kollektives Dilemma ist recht simpel: Nichts kann ewig wachsen.

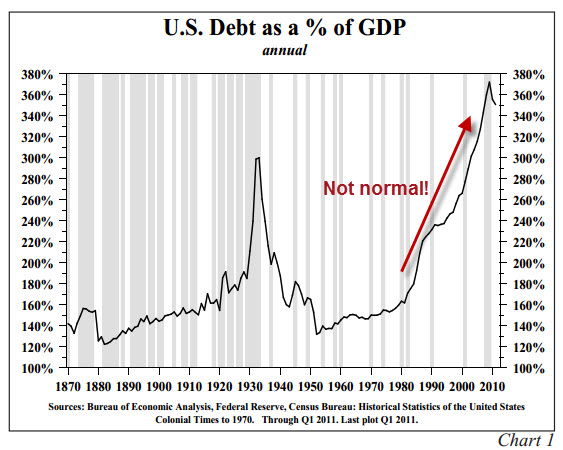

Früher oder später muss das Wachstum ein Ende haben, denn andernfalls wird es sein gesamtes Umfeld und damit am Ende auch sich selbst zerstören. Die US-Notenbank Federal Reserve tut indes alles in ihrer Macht Stehende, um das Kreditvolumen (d. h. die Schulden) wieder zum Steigen zu bringen, damit wir zu dem zurückkehren können, was in ihren Augen der "Normalzustand" ist. Das Problem, oder eher das Dilemma dabei ist allerdings, dass die jüngere Vergangenheit keineswegs normal war. Den nächsten Chart haben Sie vermutlich alle schon einmal gesehen. Er zeigt die Gesamtschulden der USA im Verhältnis zum Bruttoinlandsprodukt:

Quelle: Hoisington.com

Um das Jahr 1980 herum begannen sich die Dinge ernsthaft zu ändern und die Schulden wuchsen von da an schneller als das BIP. Das ist, kurz gesagt, der Grund aus dem jeder Versuch, das Verhalten fortzusetzen, das uns an diesen Punkt gebracht hat, scheitern muss. Es ist schlicht und ergreifend nicht möglich, die eigenen Schulden bis in alle Ewigkeit schneller zu erhöhen als das Einkommen. Dennoch ist genau das seit 1980 an der Tagesordnung und jeder Politiker und Notenbanker, der heute im Amt ist, hat sich seine Meinung darüber, wie die Welt funktioniert, in den Jahren seit 1980 gebildet.

Grob gesagt wollen diese Entscheidungsträger uns so schnell wie möglich wieder auf den gleichen Weg zurückbringen, auf dem wir schon früher waren. Der Grund dafür? In jedem bedeutenden Machtzentrum, sei das Washington oder die Wall Street, wurden in dieser Zeitspanne das Denken, die Systeme und die allgemeine Anspruchsmentalität justiert. Offen gesagt werden zudem zahlreiche Finanzunternehmen und politische Karrieren in Trümmern liegen, falls bzw. wenn das Kreditwachstum schließlich ein Ende hat.

Dieses Ende wird eines Tages zwangsläufig kommen. Das ist eine mathematische Gewissheit. Es ist allerdings äußerst fraglich, ob die Federal Reserve oder die Regierung jemals von ihren heldenhaften Bemühungen zur Wiederbelebung der ruinösen Praxis des Geldleihens ablassen werden. Wir müssen daher damit rechnen, dass es letztlich ein Finanzdesaster sein wird, das mit den irrigen Meinungen aufräumt, die sich in den Köpfen der heutigen Führungsriege festgesetzt haben.

Mathematik

Lassen Sie uns als Gedankenexperiment einmal die mathematischen Aspekte der Situation betrachten, um zu sehen, wohin uns das führt. Schließlich habe ich gerade behauptet, dass das traurige Ende von all dem eine "mathematische Gewissheit" sei, also wollen wir diese Theorie auf die Probe stellen. Ich denke, Sie werden das sowohl interessant als auch nützlich finden.

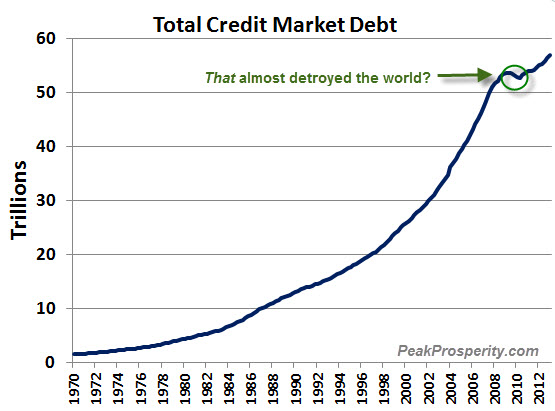

Beginnen wir mit den gesamten Kreditmarktschulden. Diese sind eine Maßzahl für die Summe aller verschiedenen Schulden der Vereinigten Staaten, einschließlich der Unternehmensschulden, der Staatsschulden, der Schulden auf bundesstaatlicher Ebene und der Kredite der Privathaushalte. Studienkredite, Autokredite, Hypotheken und Kommunalschulden werden darin also ebenfalls erfasst.

Die Kreditmarktschulden umfassen praktisch alle geliehenen Geldsummen. Nicht enthalten sind dagegen nicht gedeckte Zahlungsverpflichtungen, Bezugsrechte und andere Arten von Verbindlichkeiten. Es werden also weder die Defizite der Sozialkassen, noch die unterfinanzierten staatlichen und Unternehmensrenten berücksichtigt. Die Kreditmarktschulden stellen einfach nur die Gesamtheit aller Schulden dar.

Wie Sie am folgenden Chart ablesen können, sind diese Schulden seit 1970 exponentiell angewachsen, noch dazu in einer fast perfekten Kurve.