Ryan J. Puplava: Handelsturbulenzen und das Zoll-Chaos für Investoren

07.04.2025

- Seite 4 -

Baldige BerichtssaisonDie Berichtssaison wird bald beginnen, angeführt von den Banken JPMorgan Chase und Wells Fargo am Freitag, den 11. April. Weitere Unternehmen des Finanzsektors werden am 15. April mit der Bank of America, Citigroup und Morgan Stanley berichten. Johnson & Johnson am Montag, Abott Labs am Dienstag und United Health am Donnerstag werden den Gesundheitssektor eröffnen, während American Express und Netflix mit ihren Ankündigungen am Donnerstag ein wenig Licht auf den Verbrauchersektor werfen werden.

Angesichts des Ausverkaufs von Aktien aus den Bereichen künstliche Intelligenz und Technologie wird die Bekanntgabe der Zahlen von Taiwan Semiconductor Manufacturing am 17. April wichtiger sein, da wir dann ein klareres Bild über die Auswirkungen der von der Trump-Administration festgelegten Handelsbeschränkungen für Chips sowie über die Auswirkungen anderer Zölle erhalten dürften.

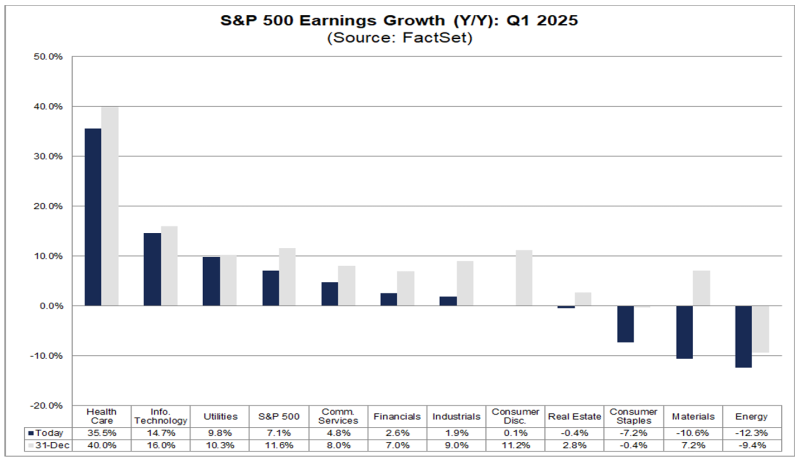

Laut dem jüngsten Earnings Insight von FactSet vom 20. März erwartet das Unternehmen für den S&P 500 im ersten Quartal ein Gewinnwachstum von 7,1%. Dies wäre das siebte Wachstumsquartal in Folge, wenn die tatsächlichen Ergebnisse positiv ausfallen; aufgrund von Gewinnkorrekturen während des Quartals sind die Schätzungen jedoch seit Beginn des Quartals gesunken. Auf der Grundlage der Schätzungen geht FactSet davon aus, dass die Sektoren Gesundheitswesen und Informationstechnologie die sieben Sektoren anführen werden, für die ein Wachstum gegenüber dem Vorjahr prognostiziert wird, während für vier Sektoren ein Rückgang des Gewinnwachstums gegenüber dem Vorjahr erwartet wird, angeführt von Energie und Werkstoffen.

Quelle: FactSet Earnings Insight

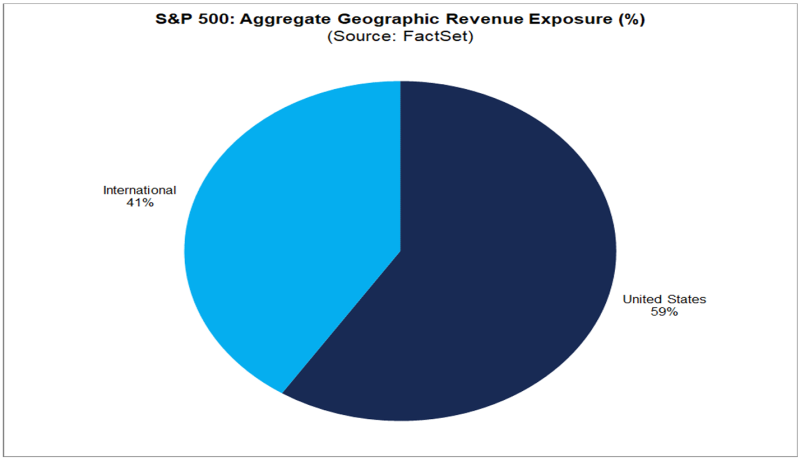

Wichtig ist, wie stark die Unternehmen von Handelskriegen betroffen sind und wie viel ihrer Einnahmen aus dem Ausland stammen. Dies gilt insbesondere für die großen Unternehmen des S&P 500 mit Niederlassungen, Geschäften und Verkäufen im Ausland. FactSet hat diese Gefährdung kürzlich in seinem jüngsten Ergebnisbericht vom 20. März aufgezeigt, aus dem hervorgeht, dass die aggregierten geografischen Umsätze des S&P 500 41% ihrer Umsätze aus internationalen Verkäufen stammen. Aus diesem Grund sollte man meinen, dass Small-Cap-Unternehmen, die einen Großteil ihrer Umsätze in den USA erzielen, besser abschneiden als Large-Cap-Unternehmen, aber leider war das im Jahr 2025 nicht der Fall.

Quelle: FactSet Earnings Insight

Schlussfolgerung

Der US-Aktienmarkt kämpft inmitten einer sich verändernden Wirtschaftspolitik, Handelsspannungen und der Sorge vor Stagflation um Stabilität. Die Stimmung der Anleger wurde durch eine Reihe fiskalpolitischer Entscheidungen der Trump-Regierung, die dem Handel und den Ausgabenkürzungen Vorrang einräumen, beeinträchtigt. Die in diesem Quartal angekündigten Zölle lösen Vergeltungsmaßnahmen von Handelspartnern wie Kanada, China und der EU aus.

In der Zwischenzeit zielen die vom neu gegründeten Department of Government Efficiency (DOGE) angeführten Steuerkürzungen auf eine Senkung der Bundesausgaben ab, haben jedoch rechtliche Anfechtungen und Bedenken hinsichtlich einer wirtschaftlichen Verlangsamung ausgelöst. Die Stimmung wird sich wahrscheinlich nur durch eine Verbesserung des Handels oder ein „weniger-als-befürchtetes“ Ergebnis verbessern, wie wir es seit einer Woche oder nur seit ein paar Tagen gesehen haben. Darüber hinaus haben sich ausländische Märkte, insbesondere in Europa, aufgrund der erhöhten Steuerausgaben und der Lockerung der Geldpolitik besser entwickelt als die US-Aktien.

Die Divergenz zwischen den weichen Wirtschaftsdaten, die Besorgnis über höhere Preise aufkommen lassen, und den harten Daten, die sich durch ein moderates Wachstum und einen robusten Arbeitsmarkt auszeichnen, hat die Marktvolatilität noch verstärkt. Da die US-Notenbank ihre vorsichtige Haltung beibehält und sich die BIP-Prognosen abschwächen, sind die Anleger weiterhin unsicher, in welche Richtung sich der Markt entwickeln wird.

Die bevorstehende Berichtssaison wird weitere Einblicke in die Ansichten der Unternehmen über die Auswirkungen von Zöllen und Ausgabenkürzungen der Regierung liefern, die die künftigen Ertragsprognosen belasten könnten. Es ist ein Marktumfeld mit turbulentem Handel, und oh, was für ein zolltechnisches Chaos, in dem wir uns weiterhin befinden.

© Ryan J. Puplava

Dieser Artikel wurde am 28.03.2025 auf www.financialsense.com veröffentlicht und in Auszügen exklusiv für GoldSeiten übersetzt.