Nachwirkungen des Brexits oder Beginn eines Crashs?

28.06.2016 | Mark J. Lundeen

- Seite 3 -

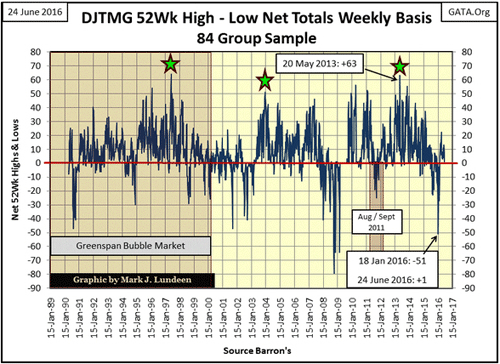

Im nächsten Chart habe ich die Netto-Anzahl der 52-Wochenhochs und -tiefs der DJTMG seit 1990 dargestellt. Dafür habe ich die Daten aus 84 Marktgruppen verwendet, einschließlich wichtiger übergeordneter Gruppen wie Rohmaterialien, Finanzwirtschaft, Gesundheitswesen etc., während der nachfolgende Chart nur die 76 einzelnen Marktgruppen beinhaltet. Die zugrunde liegenden Daten sind also nicht identisch.

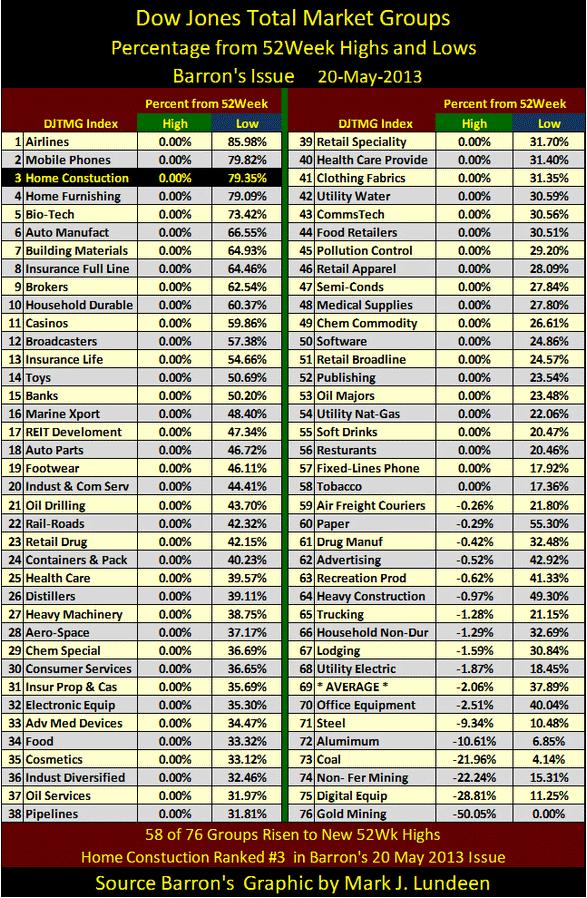

Die Anzahl der 52-Wochenhochs der DJTMG erreichte zwei Jahre vor Beginn der High-Tech-Baisse ihren Höchststand. Die nächste Spitze wurde drei Jahre vor dem Crash aufgrund der Kreditkrise verzeichnet, auch wenn die Zahl der 52-Wochenhochs Anfang 2007 noch einmal zunahm. In der auf die Finanzkrise folgenden Hausse wurde der Höhepunkt nach Angaben der Finanzzeitschrift Barron's in der Woche vom 20. Mai 2013 erreicht (siehe Tabelle oben). Im Laufe der letzten drei Jahre verfügten jedoch immer weniger Marktgruppen über die nötige Kursstärke für ein neues 52-Wochenhoch. Dieses klassische Muster zunehmender Marktschwäche ging jedem einzelnen bedeutenden Abschwung an den Märkten in den letzten 25 Jahren voraus.

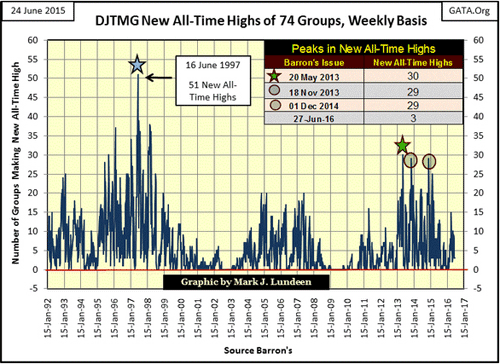

Wenn wir einen Blick auf die Zahl der neuen Allzeithochs bei den Marktgruppen des Dow Jones werfen, erkennen wir heute eindeutig das gleiche Muster, das bereits vor dem Platzen der Dotcom-Blase und vor dem Bärenmarkt zu beobachten war, der auf die globale Finanzkrise folgte. Allerdings würde ich sagen, dass das aktuelle Muster der Top-Bildung problematisch ist. Hätten wir im Zuge der Kurserholung seit März 2009 auch dann so viele neue Allzeithochs gesehen, wenn die US-Notenbank Federal Reserve die Märkte nicht mit drei Dosen QE unterstützt hätte? Oder wenn die amerikanischen Manager die finanzielle Lage ihrer Unternehmen nicht mit Schulden in Billionenhöhe belastet hätten, um ihre eigennützigen Aktienrückkäufe zu finanzieren? Ich bin mir sicher, dass es dann anders ausgesehen hätte.

Wenn die "politischen Entscheidungsträger" erneut die Kontrolle über die Kurse verlieren, wie das in den Jahren 2000 und 2007 der Fall war, steht zu erwarten, dass wir einen historischen Einbruch erleben.

Der nächste Chart zeigt die Top 20 der DJTMG, d. h. die Anzahl der Marktsegmente, die maximal 20% unter ihrem absoluten Rekordhoch notieren. Auch diese Zahl ist rückläufig. Die Top 20 erreichten in der Barron's-Ausgabe vom 7 Juli 2014 ihren Höchststand, als 52 Marktgruppen in diesem Bereich lagen. In dieser Woche waren es 37. Was ich an dieser Datenreihe zu den Dow-Jones-Marktgruppen im Vergleich zu den Tabellen und Charts weiter oben im Text so hilfreich finde, ist, dass sie fast einem gleitenden Durchschnitt ähnelt und deutlich übersichtlicher ist. Mit wenigen Ausnahmen steigt die Kurve vom Boden einer Baisse bis zum Top der darauf folgenden Hausse an und sinkt anschließend wieder kontinuierlich, bis der nächste Boden erreicht ist. Es ist recht vielsagend, dass in den letzten zwei Jahren immer mehr Marktgruppen des Dow Jones tiefer als 20% unter ihren Rekordstand gesunken sind.

Beachten Sie auch, wie viele Marktsegmente in der zweiten Hälfte der 1990er Jahre maximal 20% von ihrem letzten Allzeithoch entfernt waren. In der Barron's-Ausgabe vom 4. August 1997 erreichte die Anzahl mit 71 von 74 Gruppen den höchsten Stand. Kein Wunder, dass Alan Greenspan allseits beliebt war! In den 1990ern habe ich ein Jahr in Singapur verbracht. Ich war überrascht darüber, wie viele den Rockstar unter den Fed-Vorsitzenden dort kannten und respektierten. Die Liquidität, die Greenspan bereitgestellt hatte, floss auch in Übersee.