Wie ein illiquider Dollar die Welt ruiniert

10.11.2022 | Matt Piepenburg

- Seite 2 -

Festhängende Dollars = Unnutzbare, Unverfügbare und Illiquide DollarsAll diese Machenschaften, Finanzhebel und Swapgeschäfte sorgen unterm Strich dafür, dass nicht genügend US-Dollar im Weltfinanzsystem verfügbar sind (= illiquide), obwohl so gut wie alles - von Schulden über Öl bis hin zu Derivaten - nach wie vor in knapper und damit teurer werdenden Dollars bezahlt werden muss. Einerseits haben wir also diesen pervertierten, illiquiden Leverage-Sumpf, auf der anderen Seite haben wir Fed-Chef Powell, der mit seinen Zinserhöhung den USD ebenfalls zum Steigen bringt. Und diese geballte Kraft zwingt die anderen Währungen der Welt in den Sinkflug.

Warum? Weil andere Länder und Zentralbanken keine andere Wahl haben, als die USD-Inflation, die US-Geldpolitik und die Eigeninteressen amerikanischer Politik zu schlucken/ zu importieren. In der Tat: Mit Finanzalliierten wie den USA, wer braucht da noch Feinde? Sobald die US-Notenbank mehr Weltreservewährung druckt oder deren Zinssätze erhöht, sieht sich der Rest der Welt, der an diese Währung gebunden ist, gezwungen zu reagieren - also: abzuwerten, zu erhöhen und zu leiden.

Es sei nur daran erinnert, dass Schwellenmärkte wie entwickelte Marktwirtschaften fast 14 Billionen $ Schulden halten, die auf US-Dollar lauten.

Während der US-Dollar durch Powells unmöglichen Volcker-Wiedererweckungsakt und den Dollar-Verhedderungen im Derivatebereich weiter erstarkt, haben andere, dollardarbende Nationen von Argentinien bis Japan das Problem, dass sie nicht genügend „Greenbacks“ finden können, um ihre Schulden zu bezahlen und um ihre Geschäfte, Überweisungen und Ölkäufe abzuwickeln. Das wiederum zwingt sie, mehr Eigenwährung zu drucken (zu entwerten), um überhaupt in US-Dollar zahlen zu können.

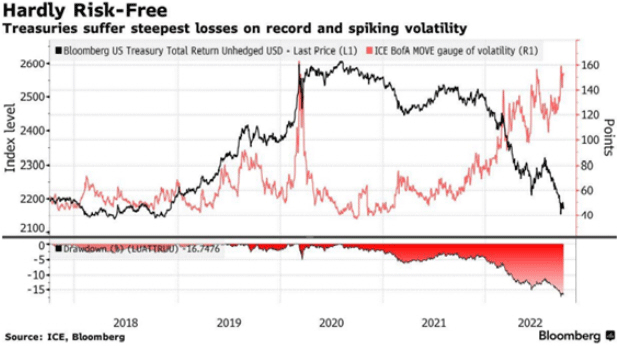

Bei der Entwertung der eigenen Währung bohrt Japan allerdings die dicksten Bretter; noch nie hat eine Nation die Gelddrucker und Währungsentwerter so geliebt. Das erklärt vielleicht auch, warum Japan führend ist beim Abstoßen eigener US-Treasury-Reserven an den FOREX-Devisenmärkten. Doch auch das fördert steigende Anleiherenditen und folglich steigende Zinssätze.

Vielen Dank Kuroda - noch so ein Zentralbanker mit hysterisch klickender Maus. Wer weiß, vielleicht wartet auf ihn schon der nächste Nobelpreis? Aber Japan steht hier nicht allein. Auch andere Nationen stoßen die einst heiligen US-Staatsanleihen ab, um ihre Währungen über Wasser zu halten…

Kurz: Der starke USD lähmt die Welt. Und diese Welt wird sich, wie wir schon häufig geschrieben hatten, stetig und in unumkehrbarer Stoßrichtung "entdollarisieren".

Keine schockierend neue Einsicht. Irgendwann werden die in Dollar verschuldeten Nationen unter seinem Druck einbrechen, und dann endet dieses pervertierte globale Spiel in einer geschichtsbuchreifen Kreditkrise.

Andere Dominoeffekte des Illiquiden Dollars

Auch Folgendes sollte nicht unerwähnt bleiben: Der heute vorübergehend starke Dollar lähmt auch die US-Exporte. Denn alles, was wirklich noch in den USA produziert wird, ist deutlich teurer und somit weniger konkurrenzfähig geworden. Das belastet das ohnehin heftige US-Handelsdefizit weiter (vom Haushaltsdefizit gar nicht zu reden) - all das in einer Welt, die straff auf die Finanzklippen zusteuert.

Ebenso wichtig: Während der USD im Umfeld steigender Zinsen und gesunkener Liquidität steigt, nutzen die Geschäftsbanken in den USA (10-fach gehebelt) und Europa (20-fach gehebelt) die Zinserhöhungspolitik ihrerseits, um die eigenen Derivate-Portfolios auszudünnen, was den ohnehin schon tödlich toxischen 2 Brd. $-Derivatemarkt weiter unter Druck setzt, so dass die tickende Zeitbombe einen Tick näher an die vollständige Implosion rückt.

Von daher: Nein, ein starker und illiquider Dollar (Weltreservewährung) ist kaum günstig für Amerika, die Märkte und die Welt. Er ist vielmehr Gift als ein Inflations-Killer.

Wie wird man das Gift wieder los?

Wer jetzt darauf wartet, dass die US-Notenbank den Sumpf beiseiteräumt, in dem wir festhängen: Es gibt keine Wunderheilung in dieser Situation! Nur die Wahl zwischen den Qualen.

Die Wahl der Qual

Wir hatten mehrfach davor gewarnt. Die US-Notenbank hat die Wahl zwischen Pest und Cholera - beides Produkte ihrer tiefen Inkompetenz. Sollte Powell an seiner offensichtlichen Schliche festhalten und seinen angeblichen "Kampf gegen die Inflation" fortsetzen (die ohnehin 50% zu niedrig ermittelt ist), werden USD und Dollar-Index (DXY) solange weitersteigen, bis die schuldengetriebene Weltwirtschaft endgültig einknickt unter dem kostspieligen Gewicht unfinanzierbarer (und in US-Dollar denominierter) Schuldscheine.

Bis dahin werden sich wahrheitsallergische (aber auch geschichtsblinde und mathematikunfähige) Politiker von einer staatskonformen, PRAWDA-ähnlichen Propagandaplattform zur nächsten drängeln und dort die drohende, von ihnen selbst hervorgebrachte Kredit- und Währungsimplosion auf ein Virus, einen Wladimir, eine Ölquelle oder ein Kohlekraftwerk schieben.

Wenn der Punkt erreicht ist, an dem US-Entscheidungsträger zugeben müssen, dass wir in einer Rezession stecken, wird sich diese Rezession (aber auch die zusätzlichen 300 Mrd. $ Schulden für jedes Prozent Zinssatzerhöhung) nur noch dadurch bekämpfen lassen, dass die USD-Mausklick-Produktion angekurbelt wird. Das wird den Dollar und die Zinssätze dann drücken. Denn historisch betrachtet, hat es noch nie eine Rezession gegeben, die durch hohe Zinssätze und eine rapide erstarkende Währung bekämpft werden konnte.

Herrje, was heute noch hoch ist, wird morgen schon tief sein. Die Federal Reserve kontrolliert eine Wirtschaft, die mit über 91 Bill. $ Schulden läuft (öffentliche Hand, Privathaushalte, Unternehmen) und eine Staatsschuldenquote von 125% ausweist. Sie wird sich entscheiden müssen: entweder die Anleihe- und Aktienmärkte fahren lassen oder die Landeswährung über den Jordan schicken.

Das heißt: Die US-Notenbank wird sich letztlich (fragen Sie mich nicht wann) in die Liste anderer Länder einreihen, die sich gezwungen sahen, zu ihren noch dampfenden Gelddruckern zurückzukehren. Wie Großbritannien, Japan und andere.